בקול תרועה רמה השיק לאחרונה

בנק הפועלים סדרת

תוכניות חיסכון תחת הכותרת המיתולוגית "דן חסכן", במסגרתה הוא מציעה תוכניות חיסכון והשקעה לטווח של עד 15 שנה, "עם נזילות גבוהה ותנאים מועדפים", כהגדרת הבנק. כחלק מהמהלך השיווקי, פונה הבנק לקהל הילדים עם קופות חיסכון, אתר משחקים מיוחד באינטרנט וכוונה להגיע גם לבתי הספר עם פעילות חינוכית שתקנה בסיס להתנהלות פיננסית נכונה. אולם האם מעבר למעטפת השיווקית הססגונית מסתתרת בשורה של ממש בשוק תוכניות החיסכון המקומי?

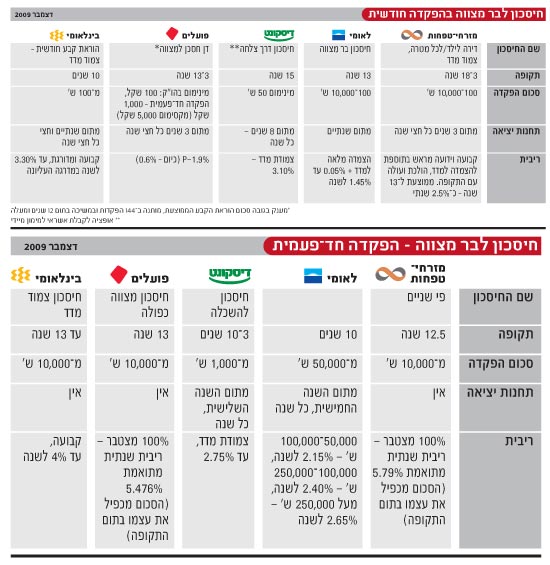

נראה כי לא מדובר במהפכות: גם אם המהלך השיווקי של עידוד לחיסכון הוא חשוב ומתבקש, המוצרים עצמם אינם חסרי תקדים וגם הריביות אינן חסרות-תחרות. למעשה, בהשוואה שערך "גלובס" בין תוכניות חיסכון לבר מצווה בבנקים הגדולים, נמצאה הריבית בבנק הפועלים (בהפקדה חודשית) הנמוכה מכולן - רק 0.6%, נכון להיום (פריים מינוס 1.9%).

יש תוכניות שמאפשרות הכפלה של הסכום

תוכנית אטרקטיבית יותר שמציע הבנק מאפשרת הכפלת הסכום בהפקדה חד-פעמית של 10,000 שקל ומעלה, אולם לא כולם יכולים לחסוך בדרך הזו דווקא, וגם לתוכנית הזו נמצאה תחרות צמודה במזרחי-טפחות.

בבסיסו של חיסכון מושכל, מסכימים כולם, ניצב סימון מטרות עתידיות - מרכישה גדול או חופשה ועד לימודים, חתונה ודירה לילד. ככל שניערך מראש למימון המטרות האלה, נוכל לצבור סכום מתאים וגם לצבור עליו ריבית טובה יותר, יחסית לענף.

כדי לעודד התמדה מניבת תשואות, בתוכניות מסוימות עולה הריבית ככל שעובר הזמן - ואף ניתן מענק למי שעומד ביעד ומותיר את החיסכון בעינו בפרק הזמן הנדרש, וההפך: תוכניות עם ריבית טובה יותר לרוב אינן מאפשרות תחנות יציאה, או מגלות גמישות פחותה יותר.

מהבחינה הזאת כדאי לשים לב, כאמור, לתוכניות שמציעים פועלים ומזרחי-טפחות, המאפשרות להכפיל לגמרי את סכום ההפקדה בתוך 13 ו-12.5 שנים, בהתאמה - ריבית חריגה בנוף הפיקדונות המקומי, שלא מציע אפשרויות מרחיקות לכת.

תנאי הנזילות הלא-רעים בתוכניות החיסכון החדשות של "דן חסכן" אינם רלוונטיים במקרה הזה, שבו לא מתאפשרת שבירה של התוכנית - שאינה מומלצת אף פעם, אך הכרחית במקרים מסוימים ועשויה להשפיע על ההחלטה אם לחסוך וכמה לחסוך.

בבנק הפועלים יודעים לספר, על סמך סקרים עדכניים שערך הבנק, כי על אף המודעות הגבוהה בקרב הציבור לחשיבותו של חיסכון, רק שני שלישים מהציבור מצליחים לחסוך בפועל. שיעור החיסכון בישראל יציב וגבוה יחסית לכלכלות המפותחות ואף קיימת מגמת עלייה בתחום - אולם מ-2003, אז בוטלו הטבות המיסוי על תוכניות חיסכון, ירד משמעותית רכיב הפקדונות והחיסכון לטווח ארוך מ-12% ל-5% בלבד מכלל נכסי הציבור (על פי נתוני בנק ישראל). כיום, מדגישים בבנק הפועלים, מייצרים תנאי המאקרו הזדמנות טובה להשקעה לטווח ארוך; השקעה מסוג זה אמנם אינה נחשבת בעלת תשואה מקסימלית, אולם מקדם הסיכון מנוטרל בה יחסית - ולחובבי אפיקים סולידיים במיוחד היא בהחלט מתאימה.

אגב, מספרים בבנק, החוסכים הישראלים "חושבים קצר ומתנהגים ארוך": 75% מהם נוטים להפקיד את כספם בפיקדונות קצרים, עד שלושה חודשים - ולהאריך אותם בפועל לשנתיים בממוצע. התנהלות כזו פוגעת כמובן ברווחיות, שכן ככל שהכסף מופקד לטווח ארוך יותר הריבית המוצעת עליו תהיה גבוהה יותר.

מה מציעים כיום בבנקים לחוסכים?

* בנק מזרחי-טפחות

התוכניות המוצעות כבר כיום בבנק מזרחי-טפחות אינן רחוקות מן ההיצע החדש של "דן חסכן".

מדובר בחסכונות ל-3 עד 18 שנה (דירה לילד / לכל מטרה), צמודות מדד או פריים, עם נקודות שבירה בתום תקופת המינימום ואפשרות לשנות את גובה ההפקדה.

קהל שזוכה ליחס מיוחד הוא הקהל המבוגר: לגיל השלישי מוצעת במזרחי-טפחות השלמת הכנסה דומה לזו המוצעת לחיילים בבנק הפועלים - הוראת קבע צמודת מדד, ולאחריה צריכה שוטפת של הקרן והריבית.

- חיסכון בר-מצווה:

בבנק ממליצים על החיסכון צמוד המדד, עם ריבית ידועה מראש ההולכת ועולה עם התקופה.

הממוצע ל-13 שנה עומד על כ-2.5% שנתי.

חיסכון "פי שניים" בהפקדה חד-פעמית יכפיל את סכום ההפקדה בתוך 12.5 שנים, בדומה למוצע בבנק הפועלים - ועשוי גם הוא לתת מענה לצורך בחיסכון בר-מצווה, בתנאי שיש לכם 10,000 פנויים שתוכלו לשכוח מקיומם לכל אותה תקופה.

* בנק לאומי

בנק לאומי מציע תוכניות לטווחים שונים - במיוחד קצרים - שנתיים עד 4 שנים. הריבית לפעמים תלוית פריים (מינוס 2.25%, במקרה של "פק"מ בתשלומים" לעד 3 שנים) - ולעתים קבועה (2.1% לשנה, בהפקדה חודשית לארבע שנים ללא נקודות יציאה). בכל התוכניות ניתן לעצור את ההפקדות במהלך התקופה, מבלי לפגוע בתנאים של הכסף שכבר הופקד.

- חיסכון בר-מצווה:

עוד מציע הבנק חיסכון לתקופה של 13 שנים, צמוד למדד, עם נקודות יציאה החל מתום שנתיים - כשהריביות עולות בהתאם לוותק: מהצמדה מלאה למדד 0.05% לשנה, לחוסכים 3-6 שנים, ועד הצמדה מלאה למדד 1.45% לשנה לצולחים את 13 השנים המיועדות.

הפקדה חד-פעמית מתאפשרת לתקופה של 10 שנים, עם תחנות ליציאה מוקדמת בתום כל שנה החל מסוף השנה החמישית.

סכום ההפקדה צמוד למדד, והריבית בהתאם לסכום, כשכאן רף הכניסה גבוה יחסית למתחרים: מ-50,000 עד 100,000 שקל - 2.15% לשנה;

בין 100,000 ל-250,000 שקל - 2.40% לשנה;

מעל 250,000 שקל - 2.65% לשנה.

* בנק דיסקונט

בנק דיסקונט מציע תוכניות מוגדרות יעד וצמודות מדד להפקדה חודשית - בריביות של 0.15% (בחיסכון לחופשה ל-3 שנים) ועד 3.1% (בחיסכון לרך הנולד, 15 שנה).

הקרן והריבית צמודות, כאמור, למדד.

לרוב הריבית תלויה ברצף ההפקדות, כשרק בחלק מהתוכניות מתאפשרת תחנת יציאה. בחלק מהתוכניות מוצעת הטבה - מנוי לעיתון הילדים "פילון".

- חיסכון בר-מצווה:

על אף שלא מוגדר חיסכון כזה, ניתן לייעד לצורך העניין את חיסכון "דרך צלחה" המכוון ל-15 שנה, כשהחל מהשנה השמינית ניתן לנטוש אחת לשנה.

הריבית, כאמור - 3.1% וההפקדה המינימלית - 50 שקל.

בהפקדה חד-פעמית, למטרת בר-מצווה יכול להתאים דווקא חיסכון להשכלה המופקד ל-10 שנים, עם אפשרות שבירה כל שנה מתום שלוש שנים.

הקרן והריבית צמודות למדד והריבית, שנקבעת מראש בהתאם לתקופת ההפקדה, מותנית ברציפות ההפקדות ומגיעה ל-2.75%.

* בנק הפועלים

במסגרת דן חסכן, מוצעות תוכניות של 3 עד 15 שנים למטרות שונות (דן חסכן שלי, דן חסכן למצווה, דן חסכן להשכלה, ובקרוב דן חסכן לדירה), בריביות של פריים מינוס 1.9% (כיום 0.6%) ועד 1.1%, הרחוקות מלהיות מהפכניות מסוגן. תוכנית אחרת (דן חסכן לחייל/לגיוס) מאפשרת הפקדה במשך 5 שנים, ואחר כך קבלת קצבה חודשית לתקופה דומה להשלמת הכנסה; אין מדובר במוצר חדש בנוף הבנקאי, והוא קיים בווריאציות שונות בבנקים האחרים. עם זאת, הגמישות בתוכניות ככלל יחסית גבוהה והן מאפשרות הן תחנות יציאה לרוב חצי-שנתיות בתום תקופת המינימום והן הפקדות חד-פעמיות או הקטנה, הגדלה והקפאה של ההפקדות בכל שלב.

- חיסכון בר-מצווה:

חיסכון לתקופה של 3 עד 13 שנה בתנאים שצוינו למעלה, כשלמתמידים מענק נוסף בגובה סכום הוראת הקבע הממוצעת - מותנה ב-144 הפקדות ובמשיכה בתום 12 שנים ומעלה. בולטת לטובה תוכנית "חיסכון מצווה כפולה", המאפשרת להכפיל את סכום ההפקדה תוך 13 שנה, ללא תחנות יציאה - תוכנית זהה כמעט לזו המוצעת במזרחי-טפחות.

* הבנק הבינלאומי

הבנק הבינלאומי מציע שלל מוצרים לתקופות שונות, בריביות מסוגים שונים - קבועה, משתנה, עולה הדרגתית, צמודת מדד או פריים, ריבית ברירה המתקבעת על הגבוהה מבין כמה אפשרויות; הריביות מגיעות גם ל-3.50%, 4% ו-4.1% לשנה - לפי סכום ותקופה. במונחים של היום, מדובר בריביות לא רעות יחסית; ריבוי המוצרים אמנם עשוי לבלבל, אך נראה שההתמדה בחיסכון משתלמת כאן - וכדאי לברר מה ההיצע לתקופת הזמן שבה אתם מעוניינים.

- חיסכון בר-מצווה:

חיסכון צמוד מדד בהפקדה חד-פעמית (מינימום 10,000 שקל) ל-13 שנה יניב עד 4% ריבית (קבועה) לשנה. עבור מי שמחפש תוכנית בהפקדה חודשית, מתקרבת לפרק הזמן המבוקש הוראת קבע חודשית צמודת מדד בריבית קבועה ומדורגת, אשר במדרגה העליונה - בתום עשר שנים - מגיעה ל-3.30% שנתי. תחנות יציאה מתאפשרות מתום שנתיים וחצי, כל חצי שנה, וההפקדה תחל ממאה שקל בחודש.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.