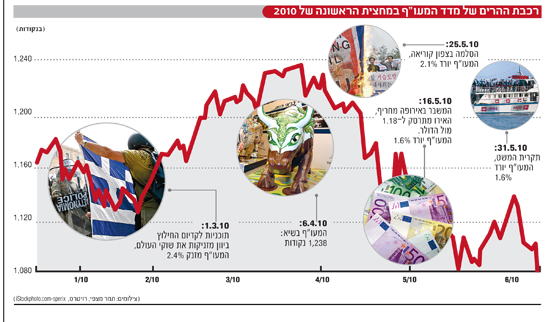

מניה-דפרסיה. כנראה שאין ביטוי פסיכולוגי טוב יותר שיגדיר את התנהגות המשקיעים באחד העם במחצית הראשונה של 2010, שהסתיימה היום (ד'). זאת הייתה חצי שנה תנודתית, במהלכה הספיק מדד המעו"ף לשבור שיא של כל הזמנים, ומאז ליפול בכ-13%. בסופו של דבר סיים מדד המעו"ף את המחצית הראשונה של שנת 2010 עם תשואה שלילית של כ-6%, כשרק 4 מניות מתוך המדד סיימו את המחצית הראשונה בתשואה חיובית (פריגו, אבנר, קבוצת דלק ודלק קידוחים).

לא רק מדד המעו"ף שבר שיא במהלך המחצית הראשונה, אלא גם מחזור המסחר. זה קרב בחודש מאי, ביום שישראל עברה מרשימת השווקים המתפתחים למפותחים לפי מדד ה-MSCI. מחזור המסחר עמד על 16.4 מיליארד שקל, זאת בעוד השיא הקודם הסתכם בכ-6 מיליארד שקל בלבד.

הריבית הנמוכה - רוח גבית למניות

שנת 2010 החלה בצורה חיובית, והמשיכה את הגאות שהייתה בשנת 2009. הריבית הנמוכה בשוק המשיכה לדחוף את הפעילים בשוק להגדיל את הרכיב המנייתי בהשקעותיהם, כאשר נתוני המאקרו החיוביים היוו גם הם רוח גבית. בשלב מסוים החל גם הציבור הרחב להגדיל חשיפה לבורסה, בעיקר באמצעות קרנות הנאמנות. כך, בסיכום הרבעון הראשון של השנה (סוף חודש מארס), רשם מדד המעו"ף עלייה מרשימה של 7.3%.

פתיחתו של הרבעון השני לא בישרה על שינוי המגמה העומד בפתח. בתחילת אפריל שלחו המשקיעים את המעו"ף לקבוע רמת שיא חדשה שנשקה ל-1,238 נקודות. הסיבה: בסוף מאי עברה ישראל ממדד השווקים המתעוררים למדד השווקים המפותחים של חברת MSCI, אירוע שהוביל כאמור לשיא במחזור המסחר. בכך השלים המעו"ף התאוששות של כ-110% מרמת השפל שקבע בנובמבר 2008, כשעמד על 592.07 נקודות.

אולם מי שציפה להמשיך וליהנות מהאווירה החיובית במיוחד שאפפה באותה תקופה את הבורסה באחד העם, התבדה. שבועיים לאחר שבירת שיא המעו"ף החל התיקון כלפי מטה, עם פרסום הידיעות השליליות בנוגע להחרפת משבר החובות של מדינות שונות באיחוד האירופי. במרכז העניין ניצבה כלכלת יוון, לאחר שסוכנות הדירוג S&P הורידה את דירוג החוב שלה, לאור חששות ליכולתה להתמודד עם התחייבויות הענק שלה. הורדת הדירוג גררה גל של ירידות שערים בארץ ובעולם.

אל יוון הצטרפו תוך זמן קצר גם מדינות נוספות כמו פורטוגל ואירלנד, שאובחנו על ידי המומחים כבעלות חובות בעייתיים. גם שמה של איטליה הוזכר - עניין שהגביר את חששות המשקיעים, וכך גם את ירידות השערים. החדשות השליליות מאירופה הגבירו את הסנטימנט השלילי בשוקי ההון בעולם, ובאופן טבעי, כמו בעבר, הבורסה בתל אביב הושפעה גם היא מהמגמה העולמית, והחלה לאבד גובה. המחצית הראשונה של שנת 2010 מסתיימת באווירה שלילית, וכרגע לא ברור האם מדד המעו"ף יצליח בכלל לסיים את השנה בתשואה חיובית.

במחצית הראשונה היו כמה מניות שפשוט לא הפסיקו למשוך תשומת לב - שותפויות הנפט והגז. החדשות הבלתי פוסקות שזורמות מענף חיפושי הנפט והגז, הביאו כמעט תמיד למחזורי ענק במניה, ולעיתים אף למחזור הגבוה ביותר בבורסה.

נראה שמניות האנרגיה לא שמעו על המשבר בשווקים, והמשיכו לרשום תשואות מרשימות. הדבר בולט במיוחד במדד היתר 120, שם בולטות יחידות ההשתתפות של גבעות, רציו וחנל, עם תשואות חיובית חצי שנתיות שבין 130% ל-55% - פער של עשרות אחוזים מביצועים חיוביים של מניות נוספות במדד.

והיו כמובן גם מניות שלא הצליחו להרים ראש במקרה הטוב, או שפשוט התרסקו במקרה הרע. כך למשל שתי המניות החבוטות של השנתיים האחרונות - אפריקה ישראל ודלק נדל"ן - המשיכו להידרדר במדרון. דלק נדל"ן ואפריקה ישראל, שקרסו כל אחת בעוד כ-60%, מזכירות לכולנו כי השפעות המשבר הכלכלי עדיין רחוקות מלהסתיים, וכי חששות המשקיעים לגבי עתידן עדיין לא הוסרו.

דודו מנגן, סמנכ"ל ברוקראז' מוסדי בהראל פיננסים, התייחס לחולשה שנרשמה במגזרים נוספים. "מניות התקשורת ירדו במחצית הראשונה עקב התגברות הרגולציה בתחום, והורדת דמי הקישוריות אשר עלולה לפגוע בהכנסות; מדד הבנקים הפגין חולשה על רקע כניסתה של ישראל למדד OECD ויציאתה מהשווקים המתפתחים, מה שגרם ליציאת משקיעים זרים מהבנקים בטווח הקצר; חברות ההחזקה סבלו מירידות, עקב המינוף על חברות הפורטפוליו; חברות הנדל"ן שפועלות בחו"ל סבלו מהמשבר ומחוסר במקורות מימון".

רונן טורם / מנכ"ל מגדל שוקי הון: "מניות ערך מתחילות לעניין"

"התחלנו את השנה עם ציפייה לעליות ריבית תכופות, גם בגלל ההתאוששות בשווקים וגם בגלל האינפלציה שהתחילה לקרום עור וגידים. כעת אנחנו כבר באמצע השנה ומבינים שהעלאות הריבית נדחקות לתוך 2011.

"בגלל הסביבה המאקרו כלכלית, תהיינה הזדמנויות למניות במחירים נוחים יותר. לא תהיה ירידה דרמטית במחירים, אבל מניות ערך מתחילות להיות מעניינות. זה לא תקופה להיות גרידי.

"אי אפשר להתנפל לא על מניות ולא על אג"ח קונצרני, וזו תקופה שעוד צריך לבדוק כל דבר לגופו. בשוק האג"ח הקונצרני, אני לא מצפה לרווחי הון במרווחים הקיימים מהאג"ח הממשלתי. יכולות להיות הזדמנויות, אבל לא דרמטיות, ולכן להחזיק אג"ח קונצרניות מדורגות לטווחים קצרים, זו השקעה סבירה.

"באשר לאג"ח הממשלתי, תשואות האג"ח הארוכות הן נמוכות, אך כל עוד הריבית נמוכה ועומדת להישאר כזו, זו עדיין השקעה ראויה. ככלל, סביבת הריבית הנמוכה הופכת ניהול תיק השקעות למאתגר".

אלדד תמיר / מנכ"ל תמיר פישמן: "הייתי נזהר משוק האג"ח"

"חצי השנה הראשונה של השנה שיקפה את אי הוודאות שבשוק, כאשר כל ידיעה חיובית מעלה את השוק ולהיפך. השוק המקומי הפך למבולבל, והתחלק לאלה שחשבו שהמשבר כבר מאחורינו ולאלה שסברו כי כמו בכל רעידת אדמה, היא מותירה מקומות הרוסים שצריך לשקם.

"אנחנו עדיין רואים תגובות פוסט טראומטיות בהתנהגות משקיעים ומנהלי השקעות, אך חשוב לזכור שתוצאות החברות, ביחס למשבר ובכלל, הן טובות. גם במחצית הבאה. נראה חברות וענפים שמציגים תוצאות טובות, כמו חברות הפרמצבטיקה, היי-טק וחברות אנרגיה, ומנגד חברות שעוסקות בנדל"ן וצורכות אשראי רב, יתקלו עוד בקשיים.

"זו תקופה מצוינת לסחור במניות של חברות שמייצרות מזומנים, אך הרבה שנים נסחרו במכפילים גבוהים מדי והיום המכפילים שלהן אטרקטיביים. למשל בארה"ב ישנן בערך 50 חברות שמחלקות דיבידנד יותר גבוה ממה שאגרות החוב משלמות כעת. משוק האג"ח לעומת זאת, הייתי נזהר. נראה כי רמת הסיכון לא משתקפת בשוק, ומתפתחת בו בועה".

טל רז / מנכ"ל כלל פיננסים: "שוק המניות מהווה כרית ביטחון"

"בתמונת המאקרו המצב הכלכלי טוב ובמגמת שיפור. אנחנו רואים שחברות צרכניות גדולות מפרסמות תחזיות לשנה קדימה, שנראות הרבה יותר טוב מקונצנזוס האנליסטים.

"התחזיות בארה"ב, וגם בארץ, הן לצמיחה שנתית של מעל 3%, ואם מסתכלים גם על החדשות מאתמול בערב, אז גם מחירי הנדל"ן עלו. כשמחברים הכל יחד, אנחנו מקבלים תמונת מאקרו טובה לחצי שנה קדימה, כאשר האינפלציה והריבית הנמוכה מעודדות השקעות.

"בשוק המקומי אנו סבורים כי האינפלציה עד סוף השנה תהיה נמוכה מהיעד העליון של בנק ישראל, והעובדה כי יש לנו תקציב דו שנתי מחזקת את וודאות המשקיעים. לזה יש להוסיף את נתוני התוצר שנראים טוב, את השקל החזק וגם את צירוף ישראל ל-OECD.

"שוק המניות בארץ כבר מגלם תרחיש למשבר עולמי מסוים, ורווחי החברות במדד תל אביב 100 למשל, משקפות תשואה של כ-9%. אם נשווה זאת לכ-2% בשוק האג"ח הממשלתי, שוק המניות יכול גם לרשום ביצועים פחות טובים, והוא עדיין מהווה כרית בטחון. אנו מעריכים שהשוק אפילו יתחזק, וממליצים על סקטור הגז, האנרגיה והביומד".

גילעד אלטשולר / מנכ"ל משותף אלטשולר-שחם: "המחירים יעלו בחברות החזקות"

"בחצי השנה הבאה נראה את מה שהיה בחצי השנה החולפת - הריבית בעולם תישאר נמוכה, ולכן גם בארץ. כתוצאה מכך תשואת האג"ח הממשלתיות ידחפו כלפי מטה. הגירעונות באירופה ובארה"ב יגרמו להאטה משמעותית בצמיחה, מה שיגרום לחלק מהחברות לירידה ברווחיות.

"הריבית הנמוכה וירידת התשואות תגרום לחיפוש אלטרנטיבות בשוק המניות. ניתן לחלק את שוק המניות לשניים: חברות בעלות תזרים מזומנים חזק, וחברות שכתוצאה מחוסר צמיחה ילכו אחורנית. החברות החזקות יגייסו הון בקלות, מה שיאפשר להן לרכוש נכסים אחרים בעלויות נמוכות, ובכך להגדיל רווחיות. אצל החברות שלא מסוגלות לגייס הון נראה נסיגה. בסקטור הנדל"ן החלוקה הזו תבלוט מאד.

"דווקא אצל החברות שמחלקות דיבידנד קבוע, שהרווחיות שלהן קבועה והן בעלות תזרים חזק (כמו אלוני חץ, עזריאלי, אמות), נראה מחירים עולים. חברות ממונפות מאוד יגייסו הון יקר, מה שיכביד על המאזנים ונראה בהן ירידות שערים. בכל מקרה, השוק הקונצרני הוא לא הזדמנות גדולה.

בשוק האג"ח העולמי תהיה בריחה למקומות כמו קנדה, ארה"ב ואוסטרליה ושוק מעניין נוסף הוא ברזיל. מבחינת מניות בעולם, יצמחו חברות שפניהן למזרח ויקלעו לטעם הסיני".

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.