שוקי המניות התנודתיים קרעו לגזרים את אמונם של המשקיעים. עכשיו, טוענים חלקם, כי הגיע הזמן ללמוד לחיות עם הסערה ולאמץ אסטרטגיות מסחר דינמיות יותר.

חסידי גישת ה"השקעות מגמה" (trend investing) - אלה שקונים ומוכרים מניות תוך התבססות על ניתוח טכני של כיוון השוק - אומרים שהטקטיקה שלהם לא רק מאפשרת למשקיעים לנווט בשווקים הלא-יציבים, אלא גם מאפשרת להם להימנע מהפסדים כבדים, כשמחירי המניות נופלים.

הגישה הפרואקטיבית הזו מנצחת בזמנים בהם החששות באשר לעוצמת ההתאוששות הכלכלית של ארה"ב ולגבי עתיד ההוצאה הצרכנית הם גבוהים במיוחד.

מבחינת משקיעי המגמה, לגישת ההשקעות של "קנה והחזק" - קניית מניות בהתבסס על ניתוח פונדמנטלי, והחזקתן למשך חודשים ואף שנים - אין מקום בשוק כפי שהוא כיום, ולמעשה הם רואים בה מתכון לכישלון.

"אתם חייבים להבין את המשחק שאתם נמצאים בו - אתם משחקים עם כרישים", אומר קני לנדגראף, נשיא קנג'ול קפיטל מנג'מנט. "אתם יכולים להאמין ב'קנה והחזק', אבל יש שחקנים גדולים מכם שפשוט אינם מאמינים בכך".

חברת קנג'ול משתמשת בנוסחה שרשומה כפטנט על מנת להחליט מתי להשקיע, ונחשפת לשוק דרך קרנות סל (ETFs). נכון לשבוע הנוכחי, החברה מושקעת במלואה בשוק, לאחר שזינקה אליו בחזרה באמצע יוני.

היתרון הגדול של השקעות מגמה הוא הגנה מהפסדים כבדים, אומר לנדגראף.

"אחרי שנכנסים לשוק במלוא הכוח אתם נעים לעבר פוזיציה הגנתית יותר ככל שחולף הזמן, עד שאתם פשוט נמצאים מחוצה לו", הוא אומר.

האסטרטגיה הזו הוכיחה שהיא יכולה לעבוד גם תחת התנאים הקשים ביותר. לנדגראף לקח את הלקוחות בתיק ה-Sector Rotation שהוא מנהל - שעוקב אחר כל החברות המונפקות בארה"ב - אל מחוץ לשוק באוגוסט 2008, ואחרי "ניסיון כושל או שניים" לא חזר אליו עד ל-12 במארס 2009.

הגישה הזו הניבה לתיק רווח של 1.53% בשנים 2008-2009, זאת בהשוואה לירידה של 10.7% שהציג מדד ה-S&P 500 באותה תקופה. נתונים של חברת מחקר הקרנות מורנינגסטאר הראו שקרנות הנאמנות הפסידו בממוצע כ-3% בתקופה זו, ולמעשה רק 63 קרנות מתוך 2,301 רשמו את התשואות שלהן בעט שחור, זה שמסמל רווחים.

נסיעה נוחה בהרבה

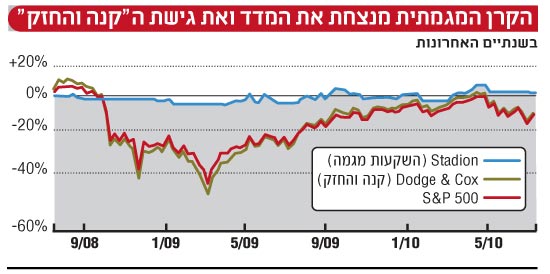

השקעת מגמה מהווה את הבסיס לכמה קרנות נאמנות מנייתיות מתמחות. Stadion Managed Portfolio (סימול: ETFFX), למשל, הפסידה רק 5.8% בשנת 2008, על פי מורנינגסטאר. הקרן, שמשקיעה במגוון של קרנות סל, משכה את הכסף שלה החוצה מהשוק בנובמבר 2007 ולא החזירה אותו במלואו עד לאמצע אפריל 2009. כיום, הקרן נמצאת לחלוטין מחוץ לשוק, פוזיציה בה היא נמצאת מתחילת מאי.

הגישה של סטאדיון מציעה למשקיעים "נסיעה נוחה הרבה יותר", לדברי בראד תומפסון, מנכ"ל החברה. ועדיין, בעוד האסטרטגיות, הן של סטדיון והן של קנג'ול, התחמקו מהירידות החדות של 2008, הן גם פספסן מרבית מההתאוששות של 2009.

Sector Rotation של קנג'ול עלתה ב-24.3% ב-2009 לעומת רווח של 26.5% במדד ה-S&P 500, בעוד הקרן של סטאדיון הרוויחה 2.7% בלבד. קנג'ול לא מספק תשואות לחודשים שעברו מתחילת 2010, אבל הקרן של סטאדיון עלתה ב-2.5% עד ה-15 ביולי, 3% מעל תשואת מדד ה-S&P.

ווין קופלין, מייסד קופלין פייננשל, אמר ששני השווקים הדוביים בעשור החולף שכנעו אותו שגישת ה"קנה והחזק" אינה יכולה לעבוד עוד בתנאי השוק היום. "שמענו במשך שנים ממנהלי כספים את הפתגם לפיו 'אין קשור לתזמון השוק, אלא לפרק זמן שאתה נמצא בתוכו' - אבל אז אתה מבחין בכך שאלו שטענו זאת הם אלו שעושים כסף כשאתם מושקעים לגמרי בשוק", הוא אומר.

לעומתו, תומפסון מסטאדיון עדיין רואה מקום לגישת ה"קנה והחזק", אך עם כמה אזהרות. "אם יש לך בטן שאינה רגישה לתנודתיות וזמן מספיק ארוך להשקעה, אז לא - הגישה הזו אינה מתה עבורך", הוא אומר.

קופלין אומר שלניירות הערך בהם הוא מחזיק צמודה הוראת סטופ-לוס, פקודה שמוכרת אותם אוטומטית אם הם נופלים בשיעור של 10%.

התנודתיות קשה לכם? עברו למזומן

וישנו גם התחום האפור שבין משקיעי המגמה לבין משקיעי ה"קנה והחזק". ברוס ברקוביץ', למשל, שנבחר למנהל העשור בענף הקרנות של מורנינגסטאר, ממלא את קרן הנאמנות שלו, Fairholme (FAIRX), בחברות במצוקה שלוקח שנים על מנת להבריא אותן, אבל אינו מתחתן בחתונה קתולית עם ההחזקות שלו, וקונה ומוכר אותן כשצצות ההזדמנויות לכך. מנהל השקעות ותיק נוסף, קן היבנר, מרכז את ההחזקות בקרן CGM Focus (CGMFX) שהוא מנהל במקומות שבהם הוא נותן אמון גבוה, ושיש להם גם סחירות גבוהה.

"מנהל קרן נאמנות לעולם לא יגיד לכם שהוא עוקב אחר מגמות ומתזמן את השוק", אומר ג'ונתן רהבאר, אנליסט השקעות בכיר במורנינגסטאר. "אבל חלק מהקרנות בשוק נראות הן כקרנות ערך והן כקרנות מומנטום".

רהבאר אומר שקרנות כגון Legg Mason ClearBridge Aggressive Growth (סימול: SHRAX), Sequoia Fund (סימול: SEQUX) ו-Dodge & Cox Stock Fund (סימול: DODGX) מראות שגישת ה"קנה והחזק" עדיין יכולה להיות אפקטיבית.

הקרן של ClearBridge רשמה הפסד שנתי ממוצע של 1.7% בעשור האחרון ושל 1.6% בחמש השנים האחרונות, על פי מורנינגסטאר. סקויה רשמה רווחים של 2.5% ו-6.1% בחמש ובעשר השנים האחרונות, בהתאמה. הקרן של Dodge & Cox רשמה הפסד שנתי ממוצע של 1.5% בחמש השנים האחרונות אך הרוויחה 5.2% לשנה בעשור האחרון.

התיק המנוהל של סטאדיון הוא בן פחות מארבע שנים, אבל החשבונות הנפרדים שמנהלת סטאדיון, שמשתמשים באסטרטגיה דומה לזו של הקרן, רשמו תשואה שנתית ממוצעת של 2% בעשור האחרון, אומר תומפסון. קרן ה-Sector Rotation של קנג'ול הניבה למשקיעים בה תשואה שנתית ממוצעת של 8.3% במהלך חמש השנים האחרונות (אין לה רקורד של 10 שנים).

רהבאר ממורנינגסטאר לא משוכנע שעוקבי המגמות חיוניים למרבית המשקיעים. "אני לא אעקוב אחרי שום סוג של אסטרטגיה שמבוססת על מגמות, מכיוון שאני לא יודע במה בדיוק הם משקיעים", הוא אומר. "אני צריך אמון גבוה יותר באסטרטגיה, וכזו שמבצעת החלטות השקעה מבוססות יותר".

עבור המשקיעים שחושבים על מעקב אחר מגמות כעל דרך להמתיק את העליות והירידות שבשוק התנודתי, לרהבאר יש עצה פשוטה: "מי שלא יכול לסבול את התנודתיות בשווקים, צריך להחזיק חלק מהכסף שלו במזומן ובאג"ח ממשלתיות".

כל הזכויות שמורות ל-MarketWatch.com 2010

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.