"זה קורה ב-99% מההנפקות", מספר מנהל בחברת חיתום גדולה, "החוב שנלקח מהשוק הוא הרובד הכי נמוך. כשהשוק חלש, החברות לוקחות אשראי מהבנקים ומקרנות המנוף - להם יש סטנדרט. אבל כשהשוק חזק הולכים לשוק כי הוא קונה בלי בטוחות ובריביות נמוכות. קרנות הנאמנות הם השחקנים העיקריים, יש להם כסף והן חייבות לקנות, מה אכפת להם הריבית או הסיכון. ככה עובד השוק".

ראש החטיבה העסקית של בנק הפועלים, שמעון גל, הוא בנקאי מנוסה וככזה הוא מתנסח בלשון המעטה. "אחרי המשבר, מהר מדי עברו לסדר היום וחזרו לשגרה", הוא אמר לנו לפני זמן לא רב בראיון בו התייחס לגיוסי האג"ח. "בגיוסים האלה המרווחים שנלקחים בשוק ההון לא משקפים את רמת הסיכון". גל בעצם אומר: "אנשי שוק ההון, אתם מלווים בריביות נמוכות מדי".

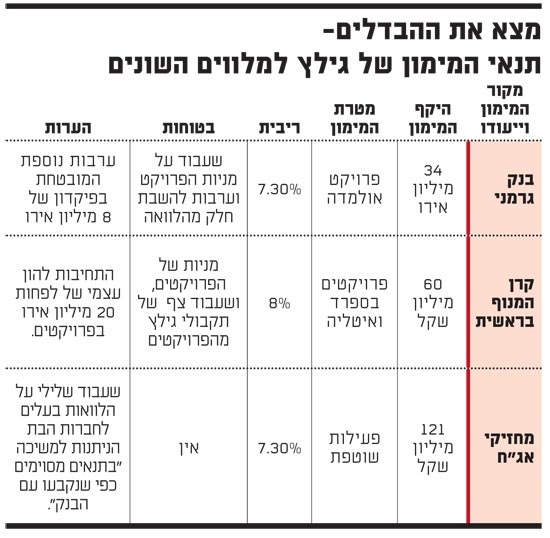

ניקח למשל את הנפקת אג"ח ד' של גילץ שהסתיימה לפני שבועיים. גילץ, למי שלא מכיר, היא חברה העוסקת בנדל"ן ובאנרגיה סולארית ונמצאת בשליטתם של מייסדי אקסלנס, רוני בירם וגיל דויטש. הביקושים להנפקה הסתכמו ב-265 מיליון שקל, פי 2.2 מהסכום אותו גייסה החברה: 121 מיליון שקל.

את ההנפקה הובילו טובי חתמינו: אקסלנס, פועלים אי.בי.אי, ברק קפיטל, לאומי פרטנרס וכלל פיננסים חיתום. מכרז מוסדי לא נערך כי בעלי השליטה הזרימו ביקושים ל-85 מיליון שקל. מבחינתם זו עדות לאמון ביכולת ההחזר של החברה.

לאחר ההנפקה ותחת הכותרת "ביקושי יתר גבוהים במיוחד", הוציא בירם הודעה מפורטת שהסבירה לאן ילך הכסף: "ההון המגויס נועד למימוש תוכניתה האסטרטגית של גילץ לשנה הקרובה, הכוללת התרחבות פעילותה בתחום האנרגיה הסולארית, באירופה ובישראל". עד כאן נשמע מצוין, גילץ תייצר לאירופים אנרגיה ירוקה, שוק שעתיד להתרחב מאוד בשנים הקרובות, היא תעשה הרבה כסף והחוסכים הישראלים ירוויחו.

אבל כשנכנסים פנימה לתוך המספרים של גילץ מגלים מציאות יותר מורכבת, בה רוכש האג"ח נוטל על עצמו את הסיכון, אינו מקבל ביטחונות, וזוכה בריבית נמוכה יחסית למקורות המימון האחרים של החברה.

לא סימטרי

גילץ, שתשנה את שמה ל"סאנפלאואר", הנפיקה אג"ח לא צמודה במח"מ של 4.5 שנים ובריבית של 7.3%. הקרן תשולם בשלושה תשלומים בין דצמבר 2014 לדצמבר 2016, והאג"ח אינה מדורגת. "לתמורת ההנפקה לא נקבע ייעוד ספציפי והיא תשמש את החברה לפעילותה השוטפת", מסביר בירם.

כמו חברות רבות, המבנה המימוני של גילץ אינו סימטרי. החוב למעלה אבל מקורות התשלום למטה. החוב נלקח על ידי גילץ ומיועד למימון הפרויקטים שלה בחו"ל. הפרויקטים מתופעלים כחברות בנות ייעודיות וגילץ אמורה לשלם את האג"ח מדיבידנד שאלו יזרימו לה מרווחי הפרויקטים.

קיימת אפשרות סבירה שהאג"ח תשמש את גילץ כהון עצמי של הפרויקטים. על בסיס ההון העצמי הזה גילץ לוקחת הלוואה מבנק אירופי ומממנת את יתרת הפרויקט. את הבנק לא מעניין מאיפה גילץ מביאה את הכסף. כלומר, החוסך הישראלי הוא ההון העצמי עבור הבנק האירופי. שיטה זו הייתה מקובלת בזמנו בחברות נדל"ן ישראליות, שגייסו אג"ח בשנות הגאות לטובת פרויקטים במזרח אירופה.

ומה יקרה אם יהיה דיפולט? הבנק כמו בנק, מובטח בשעבודים וביטחונות, אך למחזיקי האג"ח אין ביטחונות. הנה מה שנכתב בשטר הנאמנות שנחתם בין גילץ לנאמן שטראוס לזר. 31 עמודים נושא כתב הנאמנות ובעמוד 8 נמצא סעיף 6 הנושא שכותרתו "בטוחה לאיגרות החוב".

סעיף א' פותח בהצהרה: "איגרות החוב אינן מובטחות בשעבוד או בכל אופן אחר. למען הסר ספק, מובהר כי על הנאמן לא חלה חובה לבחון, ובפועל לא בחן, את הצורך בהעמדת ביטחונות להבטחת התשלומים למחזיקי איגרות החוב. הנאמן לא נתבקש לערוך ולא ערך בדיקת נאותות באשר למצב עסקי החברה או החברות הבנות".

סעיף ב' מסביר בצורה ברורה כי "להסרת ספק מובהר כי החברה רשאית לשעבד את נכסיה לטובת מי שתמצא לנכון, ללא הגבלה כלשהי, ובכל דרגה שהיא, ללא צורך בהסכמת הנאמן או המחזיקים".

ובתרגום לעברית, סעיף א' אומר למחזיקי האג"ח: שימו לב אין לכם ביטחונות ואף אחד לא בדק עבורכם את הצורך בביטחונות. סעיף ב' מסביר בנימוס כי החברה תוכל לתת ביטחונות למי שתרצה ולמחזיקי האג"ח אין שום מילה בעניין.

"לא עובר חודק"

אבל בואו נשים רגע בצד את גילץ. זה הזמן להזכיר כי כלקח מטיפול המוסדיים בהנפקות אג"ח בשנים שלפני המשבר, הקים האוצר את ועדת חודק. המלצותיה, שהתקבלו ויהפכו בקרוב לחוזר מחייב, קובעות כי גופים מוסדיים ידרשו התניות פיננסיות ממנפיקי האג"ח: קובננטס, בטוחות, שעבודים.

רק שבגילץ אין את כל זה, לא חודק ולא נעליים. האג"ח מובטחת בהצלחת הפעילות של גילץ בחו"ל, אם תהיה כזו.

אין זה אומר שהתוכנית העסקית של גילץ לא תעלה יפה. בירם ודויטש הם מנהלים מוכשרים ומוערכים שבנו את בית ההשקעות אקסלנס בהצלחה רבה. אבל אם תהיה תקלה, לפי שטר הנאמנות הראשונים שיספגו הם מחזיקי האג"ח. וכאן עולה השאלה הבסיסית של המשקיע: האם הריבית שווה את הסיכון? האם התמחור של 7.3% (לא צמוד) למח"מ של 4.5 שנים הוא תמחור סביר מול הסיכון?

"בשום פנים ואופן לא קניתי", אומר לנו מנהל השקעות בגוף מוסדי גדול המנהל מיליארדי שקלים. "באג"ח הסיכון יושב אצלי, האפסייד נשאר בחברה. אם אני מאמין בגילץ אקנה אקוויטי. אם לא, מדוע שאקנה אג"ח?".*"אני נפרע אחרון וגם אין לי ביטחונות. אני גם חוב נחות, למה שאשקיע? אם יגיע יום גשום אין לי כלום".

שוחחנו עם מרבית הגופים המוסדיים הגדולים, גופים שמנהלים במצטבר כ-450 מיליארד שקל, ואף אחד מהם לא השתתף בהנפקה. מהשיחות הללו למדנו על מושג חדש שנכנס לז'רגון: "לא עובר חודק". כלומר, ההנפקה לא עומדת ברף המינימום שהציבה הוועדה. "כבר בדיון הראשון החלטנו שלא להשתתף, קרן 'בראשית' קיבלה ריבית גבוהה יותר וביטחונות. לנו התשואה אינה עונה על הסיכון".

הלכנו לגוף נוסף, הידוע ביכולת הניתוח שלו. "החתמים לחצו אבל לא קנינו", אמר לנו מנהל ההשקעות. "פסלנו את הנייר כי הריבית לא נראתה לנו".

ומה קיבלו המממנים האחרים של גילץ? קרן המנוף "בראשית", בראשות גבי פרל, רכשה 17% מגילץ תמורת 60 מיליון שקל לפי מחיר מניה של 10.75 שקל (המחיר היום הוא 14.5 שקל) ואופציה לרכישת עוד 10% במחיר מימוש של 13 שקל. בנוסף הנפיקה גילץ ל"בראשית" אג"ח לא סחירה בהיקף של 60 מיליון שקל ובריבית של 8%.

"בראשית" קיבלה כביטחונות מניות של חברות בנות שתקים גילץ לטובת הפרויקטים, ושעבוד צף וקבוע על כל התקבולים מחברות אלו. כלומר, "בראשית" עשתה עסקה מצוינת. הקרן מקבלת ריבית גבוהה יותר ממחזיקי האג"ח וגם שעבודים וביטחונות. בעסקה הזו המשוואה ברורה: הכסף ש"בראשית" נתנה הולך לפרויקטים, התקבולים מהפרויקטים משועבדים ל"בראשית". ככה עושים מימון.

בפרויקט אולמדה בספרד, נלקח המימון מבנק גרמני בריבית אפקטיבית של 7.3%. בנוסף, קיבל הבנק שעבוד על מניות הפרויקט. גילץ ושותפתה בפרויקט שיכון ובינוי העניקו ערבות להשבת חלק מהלוואה עד דצמבר 2011 אם יתממש תרחיש שיפגע במודל העסקי (אם הפרויקט לא יהיה זכאי לתעריף מועדף למכירת חשמל). לערבות הזו ניתנה ערבות נוספת של חברה מקבוצת שיכון ובינוי וכדי להבטיח אותה הפקידה גילץ בידי נאמן 8 מיליון אירו. גם הבנק הגרמני יודע את העבודה. רוצים מימון? בבקשה, תנו שעבוד על הפרויקט ותנו גם ערבות עד שנראה שהמודל העסקי בסדר.

"הרשות טרפדה"

אז היחידים שלא קיבלו ביטחונות הם מחזיקי האג"ח. בגילץ מסבירים שהייתה כוונה לתת ביטחונות, אבל רשות ניירות ערך טרפדה את העניין. "החברה התכוונה להעניק ביטחונות ספציפיים לציבור אולם הדבר לא התאפשר בשל דרישות חדשות של רשות ני"ע לפיהן יש לצרף לדו"חות הכספיים דו"חות של כל נכס המשועבד לבעלי אג"ח. עקב הקושי הטכני שבעניין החליטה החברה להעניק לבעלי האג"ח שיעבוד שלילי על נכסים במקום שיעבוד ספציפי", טוענים בחברה.

השעבוד שלילי הוא הלוואות הבעלים לחברה שגילץ התחייבה כי יעמדו על 125% מקרן האג"ח. גילץ מוסיפה כי "הלוואות הבעלים המשועבדות בשעבוד שלילי אינן משועבדות לבנק המממן וניתנות למשיכה בתנאים מסוימים כפי שנקבעו עם הבנק".

אבל באותו סעיף מופיע משפט נוסף המסביר כי "אין באמור בכדי לגרוע מזכותה של החברה להתחייב ביחס להלוואות הבעלים הנ"ל, כי הן תהיינה נחותות להלוואות שתקבל חברה בת ממי שיממן את פעילותה". כלומר, במידה שהחברה הבת תיקח הלוואה מבנק, ימצאו את עצמם מחזיקי האג"ח בנחיתות לעומת נותן ההלוואה.

עוד מסבירים בגילץ כי "במסגרת ההנפקה נתנו לבעלי האג"ח שורה של התניות חוזיות שמהוות עילה לפירעון מיידי כמו גם קובננטס. כל גוף מוסדי קובע לעצמו אם ניתן לסווג את העסקה כעומדת בתנאים של חודק, וזאת לפי מדיניות ההשקעות שלו".

כך או כך, עם השורה התחתונה קשה להתווכח: למחזיקי האג"ח של גילץ אין ביטחונות והריבית שהם מקבלים נמוכה מזו שמקבלת קרן "בראשית" שקיבלה בטוחות.

44

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.