בנק לאומי בוחר כעת את שותפיו לרכישת יתרת חלקו של מאיר שמיר בתנובה. "קיבלנו פניות ממשקיעים פרטים רבים, בנקים וגופים מוסדיים כדי להצטרף לעסקה. כעת נבחר את המצטרפים בעצה אחת עם מאיר שמיר ואייפקס. נבחר שותף אחד או שניים, והתהליך אמור להסתיים עד סוף השנה", אמר ל"גלובס" ירון בלוך, המשנה למנכ"ל לאומי פרטנרס.

בין המועמדים: קרנות הפנסיה "עמיתים" בניהולה של יעל אנדורן, וחברות הביטוח מגדל וכלל ביטוח.

תנאי הכרחי להצטרפות לעסקה הוא שהגוף הרוכש ישיג אישור רגולטורי וחוות-דעת חשבונאיות לכך שלא יידרש לפרסם את נתוני תנובה, זאת לנוכח התעקשותה של זהבית כהן, מנכ"לית אייפקס, המחזיקה בתנובה.

מאחר שתנובה מוגדרת כ"נכס לא סחיר", וברגע שיש בהשקעה כספי עמיתים, מוטלת החובה על גוף מוסדי לשערך את ההשקעה מדי שנה ולהציג את שווייה המעודכן בדו"ח נכס בודד המתפרסם באינטרנט.

"גוף מוסדי שייבחר יהיה כזה שלא יהיה חייב לתת גילוי לנתוני תנובה, ואחריות המוסדיים היא לבדוק מראש. הפתרונות שיימצאו צריכים להתקבל על דעתה של זהבית כהן", הדגיש בלוך.

מנכ"ל גוף מוסדי גדול אמר ל"גלובס" כי "יש רגולציה בנושא רישום ההשקעה, אנחנו בוחנים אותה משפטית וחשבונאית".

בענף הביטוח העריכו כי לא תהיה בעיה, מאחר ש"יש פתרונות קיימים, והרגולטור כבר אישר בעבר עסקאות דומות".

עם זאת, גורם אחר בענף הביטוח ציין את הבעייתיות בכך שהרגולציה דורשת פרסום פרטים על חברות מוחזקות מעבר למה שאייפקס עשויה להסכים. "הפתרון לא בנאלי, ויש התנגשות בין הוראות הרגולציה לצורכי ההשקעה הרלבנטית", אמר הגורם.

לאומי רוכש רשמית

היום (ג') אישר בנק לאומי באופן רשמי את סדרת הפרסומים ב"גלובס" לגבי עסקת תנובה ופרסם את ההסכם שאליו הגיע עם מאיר שמיר, הבעלים של מבטח שמיר , ואת ההבנות עם בנק ישראל.

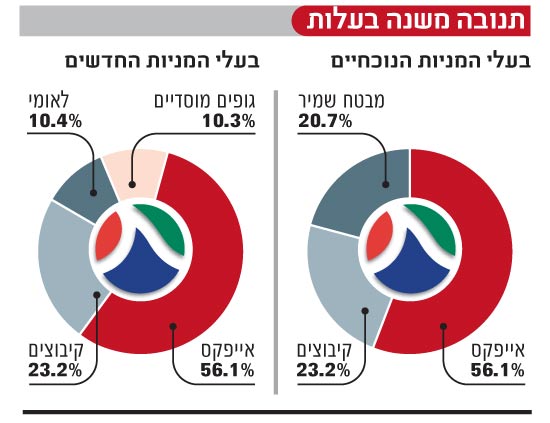

מבטח שמיר ואייפקס שולטות בתנובה דרך חברה ייעודית שהוקמה לצורך כך (SPV) ומחזיקה 76.8% מתנובה. ב-SPV מחזיקה אייפקס 73% ומבטח שמיר 27%.

על-פי ההבנות, לאומי, דרך החברה-הבת לאומי פרטנרס, ירכוש ממבטח שמיר 13.5% מה-SPV המשקפים כ-10.36% בתנובה. בנוסף יוביל הבנק קונסורציום משקיעים שיגויסו על-ידי לאומי פרטנרס לרכישת יתרת החזקות מבטח שמיר ב-SPV. סך המניות הנרכשות משקפות אחזקה של 20.7% מתנובה.

רכישת אחזקות מבטח שמיר תתבצע תמורת 1.23 מיליארד שקל, המשקפת לתנובה שווי של 6 מיליארד שקל. מאחר שהרוכשים נוטלים על עצמם את החוב של ה-SPV, העסקה משקפת לתנובה שווי של 8.1 מיליארד שקל (כ-2.2 מיליארד דולר). סכום התמורה המדויק ייקבע במועד השלמת העסקה בכפוף להתאמות.

לאומי ימכור תוך שנה ממועד השלמת העסקה ובהתאם להתחייבותו כלפי בנק ישראל, 3.5% ממניות ה-SPV, כך שאחזקתו בתנובה תרד לשיעור של 7.7%.

לאומי רצה לרכוש את מלוא אחזקות מבטח שמיר, אך בנק ישראל התנה את רכישת האחזקות בהגדרת תנובה כ"חברה כלולה מהותית". במקרה זה יצטרך בנק לאומי לפרסם את דו"חות תנובה. פרסום כזה לא היה מאפשר את העסקה עקב התנגדות זהבית כהן.

בלוך הבהיר כי לאומי ירצה להמשיך להחזיק במלוא החלק שנרכש, אך "ההבנות עם בנק ישראל ברורות. נהיה חייבים למכור תוך שנה שיעור מסוים מהמניות. אנחנו מקווים שעמדת בנק ישראל תשתנה. אם יתאפשר לנו להמשיך ולהחזיק - נשמח, ואם לא - נעמוד בהנחיות ונמכור את החלק שהתחייבנו לשותפינו ב-SPV".

בנוסף יסכם לאומי עם אייפקס על קביעת מדיניות דיבידנדים לתנובה שתאפשר לבנק להציג רווחים שוטפים מאחזקתו בחברה. "מדובר בחברה תזרימית שהיא יצרן מזומנים גדול, ומאפשרת חלוקת דיבידנד, שהיא גם אינטרס של אייפקס. אני מניח שנסכים איתה לגבי מדיניות הדיבידנד בתנובה", אמר בלוך.

בלאומי הביעו שביעות-רצון מהעסקה. בכיר בבנק אמר ל"גלובס" כי "זו עסקה מצוינת. תנובה היא חברה אנטי-מיתונית שמוכרת מוצרי יסוד ותייצב את הכנסות הבנק בזמנים קשים".

מנכ"ל לאומי פרטנרס הוא אבי זלדמן, ומנכ"לית בנק לאומי היא גליה מאור.

תנובה משנה בעלות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.