ביום ראשון, ה-21 בנובמבר, יחלו חברות הביטוח לפרסם את הדו"חות הכספיים שלהן לרבעון השלישי השנה. על פי האנליסט מאיר סלייטר מדש ברוקראז', החברות צפויות להציג "תוצאות טובות מאוד, אך אלו מגולמות ברובן במחירי המניות". "במקביל", הוא מוסיף בהתייחס להחברות הגדולות בתחום, "הסיכון עלה".

לדבריו, "תשואות שוק ההון ברבעון השלישי היו דומות לאלו של הרבעון הראשון השנה, כאשר במניות השוק היה חזק יותר, אך באג"ח הניב תשואה מעט נמוכה יותר. עם זאת, עקב עליית מדד המחירים לצרכן בשיעור של 1.2% ברבעון הנוכחי לעומת ירידת המדד ברבעון הראשון, בשיעור של 1%, תוצאות החברות צפויות להיות מעט פחות טובות מאשר אלו שהושגו ברבעון הראשון של השנה, אז רשמו החברות תשואות להון של 28%-43%".

בכל אופן, בשל אופיין של חברות הביטוח - המנהלות כספי עמיתים בהיקפים אדירים - סלייטר מסביר ש"אחת ההשפעות המהותיות בדו"חות צפוי להיות היקף גביית דמי הניהול המשתנים. במהלך הרבעון השיגו החברות תשואות נאות בפוליסות ביטוחי המנהלים בהם נגבים דמי ניהול משתנים (קרן י'), ו"לאור זאת צפויות החברות לשוב ולגבות דמי ניהול משתנים בהיקף משמעותי", הוא כותב.

זאת "לאחר שברבעון השני הן החזירו כמעט את כל דמי הניהול שגבו מתחילת השנה". עם זאת, מוסיף סלייטר, "עקב מדד המחירים החיובי ברבעון השלישי לעומת המדד השלילי ברבעון הראשון, החברות צפויות לגבות דמי ניהול בסכום נמוך מאשר הן גבו ברבעון הראשון השנה".

בכל אופן, התוצאות החיתומיות של החברות משפיעות גם כן, אך היקף השפעת המגמה בשווקי ההון על רווחי הנוסטרו של החברות ועל היקף גביית דמי הניהול המשתנים הוא משמעותי יותר, ולכן מסתיר במידה רבה את התוצאות החיתומיות. כך יהיה גם בתוצאות הרבעון השלישי.

"סיכון גבוה מבעבר"

בהתייחס לתוצאות הרבעון השלישי של החברות הגדולות, סלייטר מעריך ש"בשורה התחתונה, תוצאות הרבעון צפויות להיות טובות מאוד. מגדל צפויה לרשום את התשואה הגבוהה ביותר להון, עקב השיעור הגבוה של ביטוח חיים בפעילותה, והפניקס צפויה לרשום את התשואה הנמוכה ביותר עקב אי גביית דמי ניהול משתנים (היבט הנובע מהעבר ולא מעיד בהכרח על איכות הפעילות האמיתית של החברה כיום, שמציגה תוצאות יפות תחת המנכ"ל אייל לפידות - ר.ש.)".

לאור ירידת התשואות ארוכות הטווח בשוק האג"ח, לדעת סלייטר המכפיל של חברות הביטוח צריך לקטון במידת מה. לדעתו, המניות כבר הגיבו לתוצאות הצפויות והרווחים כבר מגולמים בהן, כך שההזדמנות הגדולה במניות הביטוח כבר חלפה. יוצאות מהכלל בהקשר זה הן מגדל ומנורה מבטחים, להן, הוא סבור, צריך להיות מכפיל גבוה יותר. זאת בשל כך שהראשונה לא ממונפת, והשנייה נהנית מפעילותה המרכזית בתחום הפנסיה. יחד עם זאת, לדבריו, גם במניות אלה לא טמונה כיום הזדמנות גדולה במיוחד.

"כמו תמיד, גם היום ההשקעה בחברות הביטוח שקולה למעין אופציה על השוק", כותב סלייטר, "אך צריך לשים לב: האופציה הנוכחית היא בעלת סיכון גבוה מבעבר לאור התשואות לפדיון בשוק האג"ח".

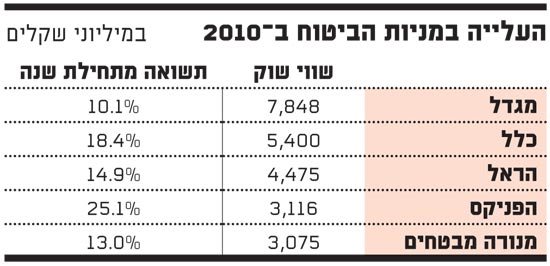

בשורה התחתונה, מהסקירה של סלייטר עולה כי הפוטנציאל במניות מגדל, כלל ביטוח, הראל, הפניקס ומנורה-מבטחים מוגבל יחסית (בכפוף לתוצאות שוק ההון), כשההזדמנות הגדולה שהייתה במניות אלו לפני מספר חודשים אינה קיימת עוד.

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.