רשות ניירות ערך מתכוונת לייבש את שוק המוצרים המובנים (סטרקצ'רים) שמגובים בנכסים הנמצאים בבנקים זרים, ומיועדים ללקוחות פרטיים. בכוונת הרשות להפוך נתח שוק זה של סטרקצ'רים לשוק שבו ישקיעו רק המשקיעים המוסדיים.

המוצרים המגובים בנכסים זרים הם סטרקצ'רים שעוברים מעין גיור על-ידי חברות המתמחות בנושא, שוגוזרות בדרך דמי תיווך נאים.

מה שמטריד את הרשות בעיקר הוא המקום שבו מופקדים אותם כספים שמושקעים בסטרקצ'רים. במקרה של ליהמן ברדרס, למשל, שהיה "גדול מכדי ליפול" וקרס לבסוף, השקיעו רבים במוצרים שהיו מגובים על-ידי הבנק, לעיתים מבלי הבנת הסיכון האמיתי הכרוך בהשקעה, ואיבדו בשל קריסתו את כספם.

עוד לפני נפילת ליהמן ברדרס התכוונה רשות ניירות ערך, בראשות פרופ' זוהר גושן, לטפל בתחום, אולם אז החל המשבר, ושוק הנפקות הסטרקצ'רים נכנס לקיפאון. כעת, כאשר ההנפקות חוזרות לשווקים, מתכוונת הרשות לטפל במוצרים.

הרשות הבינה כי הסיכון הכרוך באותם מוצרים מובנים תלוי במידה רבה בבנק עצמו, ובכל מקרה הוא אינו עולה מהתשקיף שלהם. מכשירים אלה שווקו באגרסיביות לציבור הרחב, ולכן הרשות החליטה לדרוש לכלול בתשקיפים בהנפקות החדשות פרטים נרחבים על אודות הבנק המגבה. מדובר בדרישות שהגופים שהנפיקו את הסטרקצ'רים לא יכלו לעמוד בהן, שכן הם אינם קשורים לאותו בנק ולא מכירים את עסקיו.

לאחר שהגופים לא פרסמו את הפרטים, אסרה הרשות על פרסום התשקיפים, היקף ההנפקות של אותם גופים צנח דרמטית והשנה כמעט לא היו הנפקות של סטרקצ'רים שכאלה. אתמול אף פורסם, שאקספרט פיננסים החליטה לחסל את פעילותה בתחום, והחליטה למכור את הסטרקצ'רים שנותרו לה לאקסלנס.

פרופסור זוהר גושן, ועידת ישראל לעסקים דצמבר 2010

אז מה עומד מאחורי החלטת הרשות, וכיצד החלטה זו תשפיע על שוק הסטרקצ'רים?

להלן התשובות:

1. כ-2 מיליארד ש' עם סיכון לא ברור

מה הוא למעשה אותו סטרקצ'ר המגובה בנכסים בחו"ל. המנפיק, שהוא חברה ייעודית (SPC) שעוסקת במוצרים מתוחכמים ואיגוח, מגייס כסף ממשקיעים בישראל.

את כספי הגיוס מפקיד המנפיק בבנק זר, ומקבל תמורתם NOTE - התחייבות לשלם ריבית בהינתן התקיימותם של תנאים מסוימים. תנאים אלה יכולים להיות שינוי בנכס בסיס (למשל אם ריבית הליבור תעלה מעל שיעור מסוים), או התחייבות של כמה חברות שונות לשלם כסף לאותו בנק. כלומר, אם מתקיים התנאי, הבנק ישלם למנפיק ריבית, והוא יעביר אותה או את חלקה למחזיקי איגרות החוב המובנות.

המנפיק מגדר את הסיכון שלו באמצעות אופציות, ומרוויח מהפער בין הריבית שהוא מקבל מהבנק המגבה לריבית שהוא נותן למחזיקי האג"ח. בזכות האופציות הוא גם מקווה להשיג למחזיקי האג"ח ריבית עודפת. אלה מצדם לוקחים את הסיכון שהתנאי אכן יתקיים, ותמורת הסיכון שכרוך בו הם יקבלו ריבית גבוהה מזו שהיו מקבלים אילו היו משקיעים ישירות באג"ח של אותו בנק.

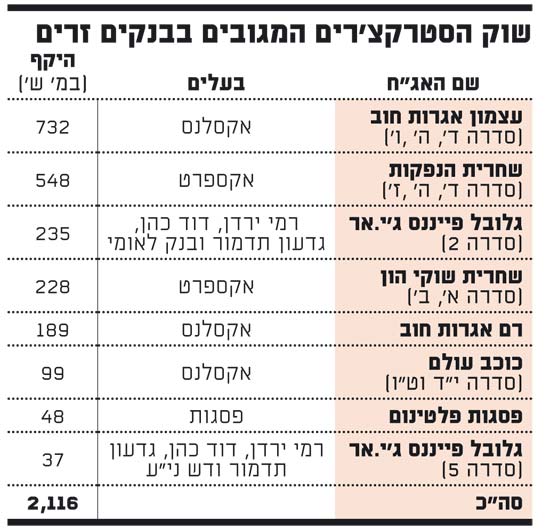

בשוק הישראלי קיימות 14 סדרות סטרקצ'רים המגובים בנכסים בחו"ל, בהיקף כספי כולל של כ-2 מיליארד שקל. בין הבולטים בהם ניתן למנות את שחרית, כוכב עולם, גלובל פייננס, עצמון, רם ופסגות פלטינום. המקרה של מטבעות עולם וקשת, שהופסק בהן המסחר, קיבל חשיפה רבה בתקשורת, בין היתר כי אלו אג"ח שהיו מגובות ב-NOTE של ליהמן ברדרס (ראו הרחבה במסגרת).

2. רף גילוי בלתי אפשרי

כאמור, הרשות החלה לדרוש פרטים מקיפים על הבנק המגבה, כתנאי לאישור התשקיף. בחוק לא קיימת הוראה ספציפית הדורשת לגלות בתשקיף את הפרטים הנוגעים לבנק המגבה, אולם הרשות פעלה מכוח סעיף 36 לחוק ניירות ערך, שאפשר לה לדרוש כל פרט שהיא רואה חשיבות בהכללתו בתשקיף.

מכיוון שהמוצרים חשופים ב-100% לבנק המגבה, סברה הרשות כי בתשקיף אמורים להיכלל כל הפרטים הרלוונטיים על אודות הבנק. במילים אחרות,

הרשות סבורה כי תשקיף המוצר צריך למעשה להיות התשקיף של הבנק. מנפיקי הסטרקצ'רים לא יכולים לשאת בנטל הגילוי הזה, ולכן נמנעו מלהגיש תשקיפים.

לאחר שמנעה למעשה את הגעת הסטרקצ'רים לציבור הרחב, הצעד הבא של הרשות היה לפרסם בחודש אוגוסט האחרון חוזר שלפיו המסחר בסטרקצ'רים יעבור ל"רצף המוסדי" - פלטפורמת מסחר שבה יכולים להשתתף רק המשקיעים המוסדיים והמתוחכמים.

"בחינת הנושא לאורך זמן, החשיבה מחדש בעולם בדבר התאמתו של מוצר זה לציבור הרחב וכן הכשלים שהתגלו עקב המשבר האחרון, הביאו את הרשות למסקנה כי מוצרים אלה אינם מתאימים להיות מוצעים לציבור הרחב", כך נכתב בחוזר שהפיצה הרשות בנושא בחודש אוגוסט האחרון.

"לגופים אלה יש המשאבים והיכולת לתמחר באופן טוב יותר מכשירים פיננסיים אלה, ולהתמודד עם מורכבותם ועם הקשיים הגלומים בכך", נכתב עוד.

עוד בכוונת הרשות לאשר לקרנות נאמנות להשקיע חלק מנכסיהן בסטרקצ'רים ברצף המוסדי.

3. הרווחיות צונחת

דרישות הגילוי בתשקיפי הסטרקצ'רים והעברתם לרצף המוסדי ישנו את פני השוק הזה, שנחשב לרווחי ביותר. כך לדוגמה, ההכנסות ממוצרים מובנים של אקסלנס, שהיא שחקנית מובילה בתחום, עמדו על 11 מיליון שקל מתחילת השנה, וב-2009 הן הסתכמו ב-34 מיליון שקל.

גם הרווחיות בתחום גבוהה: הרווח התפעולי של אקסלנס מתחילת השנה עמד על 5 מיליון שקל, וב-2009 על 20 מיליון שקל. על הרווחיות של התחום ניתן ללמוד משכרו של ערן פוקס, שמנהל את התחום באקסלנס, וקיבל ב-2009 שכר מרשים של כ-3.5 מיליון שקל.

הגופים המנפיקים את המוצרים יצטרכו להחליט אם הם נשארים במשחק או נוטשים, לאחר שהיקף הביקושים למוצרים שלהם הצטמצם דרמטית.

המשקיעים העיקריים במוצרים האלה הם הציבור, דרך מנהלי תיקים ובתי השקעות, אולם משנחסמה הגישה לאלה, נותר רק השוק המוסדי, שבחלקו הגדול אינו רשאי להשקיע בסטרקצ'רים (בעיקר בלא סחירים).

בכל מקרה, הרווחיות בעבודה מול המוסדיים בהנפקת סטרקצ'רים נחשבת נמוכה יותר לעומת הרווחיות מול הציבור, כי המוסדיים יודעים לנתח טוב יותר את המוצר, ולהתמקח עם המנהל שלו על העמלות.

כאמור, רק אתמול פורסם כי אקספרט פיננסים שבבעלות רמי אורדן ומוטי מערבי תסגור את פעילות המוצרים המובנים שלה, ותמכור את שתי הסדרות הקיימות לאקסלנס, משום שאם לא יותרו הנפקות חדשות, אין טעם להמשיך ולתחזק את המערכת. באקסלנס, לעומת זאת, נהנים מיתרון לגודל, והוספת שני הסטרקצ'רים של אקספרט אינה כרוכה בעלויות נוספות.

יחד עם זאת, אין פירוש הדבר כי שאר הגופים עומדים להיעלם מהזירה. האפשרות להנפיק סטרקצ'רים שייסחרו ברצף המוסדי עדיין קיימת, ובעתיד נגלה אם מנהלי המוצרים יסתפקו בכך, או שיפעלו בדרך של אקספרט.

הנפילה של קשת ומטבעות עולם

כיום נסחרות בשוק 14 סדרות של איגרות חוב מובנות המגובות ב-NOTE של בנקים זרים. שתיים מהן, שמנוהלות על-ידי אקסלנס - מטבעות עולם וקשת - עלו לכותרות בשנתיים האחרונות בהקשר שלילי, על רקע היותן מגובות בנכסים של ליהמן ברדרס, שקרס בסוף 2008.

קשת ומטבעות עולם הן איגרות חוב מובנות שגובו ב-NOTE של ליהמן ברדרס בנקהאוס (השלוחה הגרמנית של הבנק).

החזר ה-NOTE היה מגובה בהתחייבויות של 100 חברות שונות לבנק הגרמני. עם קריסתו של ליהמן ברדרס ירדו למעשה לטמיון מרבית הכספים, ולפי דוחות קשת, שנמחקה בינתיים מהמסחר, שיעור הריקוברי (הסיכוי להחזר הכספים) עמד על 15% מהיקף התעודה.

קשת גייסה 320 מיליון שקל, כמחציתם נרכשו על-ידי חברה בת של אקסלנס, ומטבעות עולם גייסה כ-400 מליון שקל (מחציתם נרכשו על-ידי חברה בת), אולם רק 85% מהנכסים גובו על-ידי ליהמן ברדרס. גם שיעור הריקוברי המוערך באג"ח זו עומד על 15%, כך שבסה"כ מדובר על כ-350 מיליון שקל, שפחות מ-15% מהם צפויים לחזור למשקיעים.

אינפו: שוק הסטרקצ'רים המגובים בבנקים זרים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.