עד לפני מספר שנים רצה בשוק ההון הבריטי בדיחה: בנקאי ההשקעות הבריטיים הדביקו לבורסת המשנה AIM את השם המלא Alternative Israeli Market במקום Alternative Investments Market המקורי, לאור ריבוי ההנפקות הישראליות שבוצעו בה.

מאז עברו הרבה מים בתמזה, וה-AIM, שכבר פועלת 15 שנה, פסקה מלהיות בית חם לחברות הישראליות. נכון להיום נותרו בה 17 חברות ישראליות, לאחר ש-23 אחרות נמחקו מהמסחר בה.

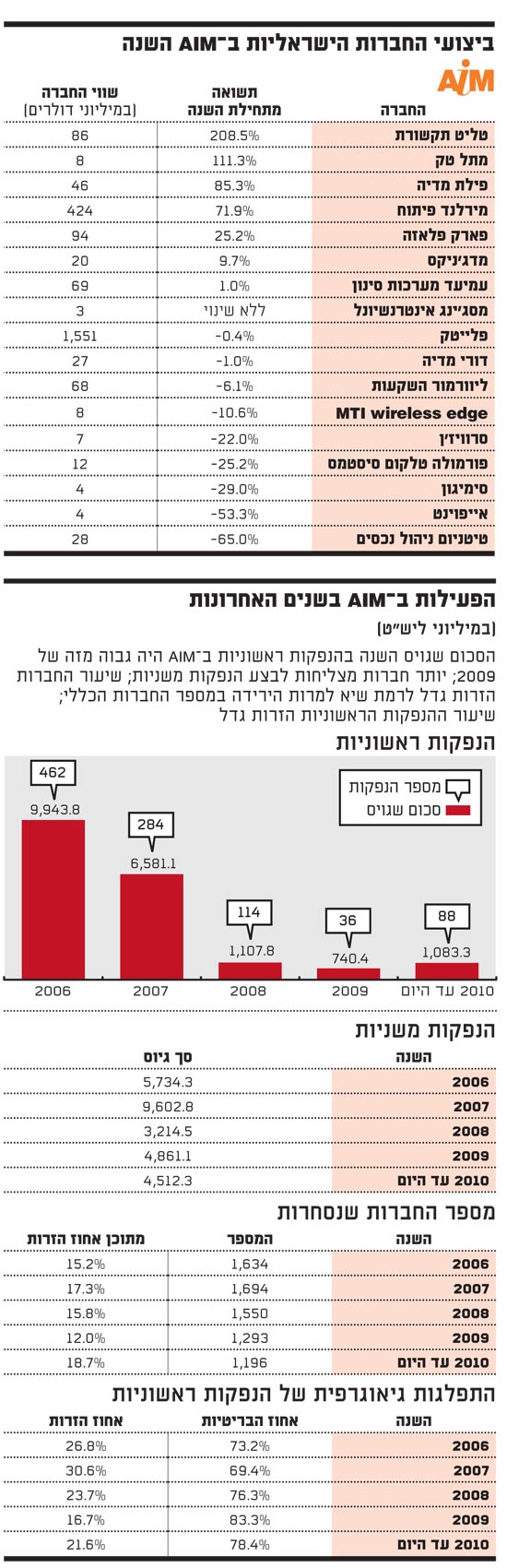

אך החברות הישראליות לא היו בודדות במערכה. ה-AIM איבדה מזוהרה כמעט באותה מהירות שבה צמחה, ואשתקד קרס סך ההון שגויס בה במסגרת הנפקות ראשוניות לרמה של 1.2 מיליארד דולר, ורק 36 חברות הונפקו בה - בקושי עשירית מהמספר ב-2006 (ראו גרף). יותר מזה: שיעור החברות הזרות שנסחרו בה, נפל אשתקד לרמה של 12% (לעומת 15.2% בשנת 2006); ואילו שיעור החברות הזרות שביצעו בה הנפקה ראשונית, נפל אשתקד לרמה של 16.7% לעומת 26.8% בשנת 2006.

אך 2009 חלפה עברה לה, ו-2010 שינתה את המצב. בחסות הגאות בשוקי ההון החלה ה-AIM להתאושש, והשנה בוצעו בה 88 הנפקות ראשוניות - יותר מפי שניים מאשר אשתקד. סך הגיוס עדיין אינו מזכיר את ימיה היפים של הבורסה, אך עבור חביאר רולט, מנכ"ל בורסת לונדון, מדובר בנתונים מספיק טובים בשביל להצהיר, כי 2011 תביא עמה "פייפ ליין חזק של הנפקות ראשוניות ב-AIM", כפי שצוטט אתמול (ג') בוול סטריט ג'ורנל.

"בשנתיים האחרונות, הבורסה הראשית של לונדון סייעה לבנקי ההשקעות הגדולים לחזק את מאזניהם, ולכן בוצעו בה הרבה הנפקות משניות. עכשיו, לעומת זאת, כשהכלכלה מתייצבת, הגיע תורן של החברות הקטנות", הוסיף רולט. "יש כיום הרבה יותר הון פנוי להשקעה בחברות קטנות עד בינוניות".

רולט אינו היחיד שחושב כך. בשיחות שערכנו בימים האחרונים עם בנקאי השקעות, עורכי-דין, חתמים ונציגים של בורסת לונדון, התקבל רושם דומה - ה-AIM עומדת בפני תפנית חיובית, ויש סיכוי שלאחר הפסקה בת שלוש שנים יחזרו החברות הישראליות להתייחס אליה כאל אופציה ראויה.

"ה-AIM של היום הרבה יותר בוגרת מאשר בעבר", אומר ל"גלובס" סטיוארט סקינר, בנקאי השקעות בכיר בבנק ההשקעות הבריטי Numis. "לפני חמש שנים ה-AIM הייתה מיועדת בעיקר להזרקת הון מהירה, ואחרי שהחברות הונפקו בה הן בעיקר נאבקו על חייהן. היום מתבצעות ב-AIM הרבה יותר הנפקות משניות, וזה אומר שהבורסה מתחילה להתנהג כמו ה-Main Market - פלטפורמת מסחר לגיטימית יותר לגיוסי המשך".

דגש על איכות ולא על כמות

החברות הנסחרות ב-AIM כפופות רגולטורית לבנק ההשקעות המשמש עבורן כיועץ ממונה (Nomad). הוא זה שצריך לדאוג שהחברה מקיימת את חוקי ה-AIM ולא פוגעת בציבור המשקיעים. בימי התהילה של ה-AIM פעלו באנגליה מאות בנקי השקעות ששימשו כ-Nomad.

המשבר הכלכלי, והביקורת הרבה שהופנתה כלפי ה-AIM ושיטת הרגולציה שבנתה, גרמה לראשיה לעשות חושבים. התוצאה: הקריטריונים לפיהם ניתן להפוך ל-Nomad הוקשחו, וכיום פועלים באנגליה רק עשרות בודדות כאלו. לדברי סקינר, מדד נוסף לבגרותה של ה-AIM הוא מספר החברות הנסחרות בה - 1,196 לעומת 1,694 בימי השיא.

סקינר גורס שגם החברות שמונפקות כיום ב-AIM יותר בוגרות. "יש יותר הנפקות של חברות עם היסטוריה מוכחת של הכנסות ורווח, אך זה לא אומר שה-AIM תחדל מלממן חברות צמיחה ו/או סטארט אפים. יש המון כסף פנוי להשקעה בחברות קטנות דוגמת אלו שנסחרות ב-AIM". לדבריו, בחודשים האחרונים גובר העניין של משקיעים מוסדיים בחברות קטנות. "ההערכות הן שרוב החברות הגדולות כבר מתומחרות במלואן, ולכן הקטנות הופכות לאטרקטיביות יותר".

היקפי המסחר תלויים בחברות

אחת מהטענות שהופנו כלפי ה-AIM היא, כי היקפי המסחר שבה נמוכים עד כמעט אפסיים. מחקר שבוצע לאחרונה על ידי פירמת רו"ח Pwc קבע, כי אין היא שונה בכך מפלטפורמות מסחר דומות ברחבי העולם המיועדות לחברות קטנות עד בינוניות. "היקף המסחר הוא פונקציה של גודל החברה ולא של הבורסה בה היא נסחרת", אומר סקינר.

אחת מאותן פלטפורמות מסחר דומות היא ה-AlterNext של היורונקסט. האחרונה נרכשה על ידי ה-NYSE, אך גראהם דאלאס, מנהל אזור המזה"ת, אפריקה וצפון אמריקה של בורסת לונדון והאיש שלה בישראל, אינו מודאג מהתחרות מולה. "המיזוג בין היורונקסט ל-NYSE הוא מעט מוזר. ראשי ה-NYSE מציגים את החברה הממוזגת כשוק הון יחיד, אך בפועל מדובר על מספר שוקי הון נפרדים באירופה ובארה"ב", הוא אומר. "וה-AlterNext היא חיקוי לא מוצלח של ה-AIM".

דאלאס מאמין כי דווקא האופי הרגולטורי של ה-AIM הוא שמקנה לה יתרון תחרותי. "לחברות קטנות מאוד חשוב שיהיה מי שתמיד יוכל לענות להן על שאלות ושניתן להתייעץ עמו. זה התפקיד של ה-Nomad".

לקראת סיום, דאלאס מודה כי אינו קופץ לארץ באותה תדירות כמו בעבר. "הייתי באוקטובר האחרון, וסביר להניח שאבוא שוב בינואר הקרוב. אני מעריך שבשנה הבאה החברות הישראליות יחזרו לבצע הנפקות ראשוניות ב-AIM", הוא מסכם באופטימיות.

"האנגלים יודעים לתמחר סיכון יותר טוב מהאמריקנים"

"ה-AIM אינה מיועדת למשקיעים שמחפשים אקזיט מהיר", אומר עו"ד מיקי ברנע ממשרד עו"ד ברנע ושות'. "מדובר בפלטפורמת מסחר שמיועדת בעיקר לגופים מוסדיים, ולאו דווקא למשקיעים קמעוניים דוגמת אלו שבשוק ההון האמריקני", הוא מוסיף.

ברנע יודע על מה הוא מדבר. בכובעו כעו"ד המלווה חברות ישראליות בתהליכי הנפקה ב-AIM, הוא ליווה את פילת טכנולוגיות (שכבר אינה נסחרת באנגליה, אך עדיין נסחרת בתל אביב); פילת מדיה (שהתפצלה מפילת טכנולוגיות, ועדיין נסחרת באנגליה ובארץ לפי שווי של 46 מיליון דולר); עמיעד מערכות סינון (שנסחרת לפי שווי של 68 מיליון דולר); וכן את Ahava מעבדות ים המלח, בניסיון ההנפקה שלבסוף לא יצאה אל הפועל.

ברנע מלווה בימים אלו חברה ישראלית נוספת, שתנסה להפוך לציבורית בבורסת המשנה הבריטית. לטענתו ה-AIM מתעוררת לחיים, ויש סיכוי לא קטן שבשנה הקרובה החברות הישראליות יחזרו לשקול אותה כאלטרנטיבה מול נאסד"ק והשוק המקומי. "בניגוד למה שמקובל לחשוב - המשקיעים האנגלים הם אוהבי סיכון, והם אף יודעים לתמחר סיכון יותר טוב מהאמריקנים", הוא אומר, ומביא כדוגמה את פריחת הנפקות הגז/נפט וההימורים המקוונים בשוק ההון הבריטי.

לא מעט חברות טכנולוגיה ישראליות הונפקו בשנים האחרונות ב-AIM, והמניות של חלק לא מבוטל מהן קרסו. יש חברות שאף החזירו את נשמתן לבורא. ברנע מאמין כי הרושם שהותירו החברות הישראליות בקרב המשקיעים הבריטים אינו כה שלילי. "הגופים המוסדיים באנגליה לא רואים בחוויה הישראלית משהו שלילי. הם לא מבחינים בין חברה ישראלית שכשלה, לסינית או זרה אחרת שכשלה", הוא מוסיף.

ה-AIM שונה מהנאסד"ק או מכל פלטפורמת מסחר אחרת בארה"ב. שוק ההון האמריקני מבוסס על פעילות של משקיעים קמעוניים בעלי טווח השקעה קצר, ואילו ה-AIM מבוססת יותר על פעילות של משקיעים מוסדיים, שהם בעלי טווח השקעה ארוך. "זו הסיבה שבגינה ה-AIM אינה מתאימה למחפשי אקזיט מהיר ולחברות מגובות הון סיכון", מסכם ברנע.

11

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.