התקופה האחרונה מאופיינת בגאות של המלצות לגבי השקעות בחו"ל, ובפרט בשוקי אסיה-פסיפיק, החל במניות וכלה בשוק האג"ח המתפתח של שווקים אלו, שמבקשים למשוך משקיעים זרים באמצעות שכלול שוקי האשראי שלהם.

למרות ההתפתחויות החיוביות הללו, סבורים בחברת דירוג האשראי S&P כי עוד ארוכה הדרך למימוש הפוטנציאל המלא של אותם שווקים, וכי פיתוח תרבות אשראי חסונה מהווה מפתח לביסוסו של שוק אג"ח קונצרני נזיל.

מחקר שערכה חברת הדירוג בנושא, מעלה כי היקף הנפקות החוב באזור (מזרח אסיה יחד עם אוסטרליה-ניו זילנד) גדל פי 1.5 בשנים 2005-2009, לסך של כ-760 מיליארד דולר. אז כיצד ניתן לזהות שוק אשראי חסון ובריא, ובהתאם לכך לנווט בין ההמלצות הרבות לבין הסיכויים, או לחילופין הסיכונים, שטומן שוק אג"ח החברות במדינות אסיה פסיפיק?

בחינת המחקר של S&P מחדדת חמישה כללים עיקריים, העשויים לשמש ככלי עזר בקבלת החלטת ההשקעה:

* שקיפות: גילוי נאות, סטנדרטים גבוהים של דיווח ורמת טובה של משטר תאגידי (מכלול החוקים והמדיניות שלפיהם פועל ומבוקר תאגיד).

* עצמאות ואובייקטיביות של הערכות אשראי: הכוונה היא לאיכות תפקודם של חברות דירוג וגופים להערכת אשראי בלתי תלויים.

* תמחור סיכונים: קיומו של מודל לתמחור הסיכוי מול הסיכון, המסוגל לתת מתאם גבוה ובנצ'מרקים שיהוו בסיס להשוואה מושכלת.

* זכויות מלווים: חוקי חדלות פירעון, ומערכת משפטית האוכפת זכויות אלו.

* מערכות מוסדרות בין המנפיקים למשקיעים ובין הממשלות למערכת הבנקאות: הכוונה היא בעיקר לרגולציה, וליכולת לספק למשקיעים ביטחון במקרה של משבר.

"תרבות אשראי כדפוס חשיבה, אינה דבר טריוויאלי עבור מדינות שהיסטורית ניהלו בעצמן את הכלכלות והמערכות הפיננסיות שלהן. ולכן, בחלק מהמדינות המידע ואיכותו מוגבלים", מציינת דורית סלינג'ר, מנכ"לית S&P מעלות בישראל. למרות האתגרים, היא מציינת כי אסיה פסיפיק עושה את המעבר לתרבות אשראי מבוססת משקיעים. "קיימים שוקי אשראי בוגרים ובמגמת צמיחה, כמו אוסטרליה, הונג קונג, יפן, קוריאה, מלזיה, ניו זילנד, סינגפור וטייוואן", מפרטת סלינג'ר, "לעומת שווקים מתפתחים כמו סין, הודו ותאילנד".

המכשולים של סין ותאילנד

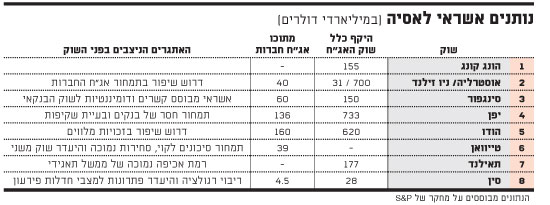

בהתבסס על המחקר של S&P, ובהתאם לכללים שהתווינו, דירגנו בהערכה כוללת את שוקי אסיה פסיפיק. בראש הדירוג ניצבת הונג קונג, ואחריה לפי הסדר: אוסטרליה וניו זילנד, סינגפור, יפן, הודו, טייוואן, מלזיה, דרום קוריאה, תאילנד, ואחרונה - סין.

הונג-קונג נמצאה כאחת מתרבויות האשראי הבוגרות ביותר. מדובר על שוק אשראי פתוח, עם מנפיקים מקומיים וזרים הנהנים מתשתית מתוחכמת ונגישות קלה לשוקי חוב בינלאומיים. "פיתוח הונג קונג כמרכז למסחר במטבע סיני (offshore), הביא להנפקות במטבע זה של גופים בינלאומיים כמו מקדונלד ודויטשה בנק", אומרת סלינג'ר. "כמו כן, קיימות מגבלות מועטות על משקיעים זרים, והיכולת להציע חוב נקוב במטבע הסיני (RMB) עשויה להוות תחליף להשקעות ישירות בשוק החוב בסין".

אוסטרליה וניו זילנד, המדורגות במקום השני, ביחד מציעות אמנם שוק בריא ופתוח למשקיעים, אך למרות זאת מציינת סלינג'ר כי עיקר האג"ח בהם ממשלתיות. באוסטרליה למשל מקיף שוק האג"ח כ-700 מיליארד דולר, אך מתוכם רק כ-6% הן אג"ח חברות. ואולם, סלינג'ר מוסיפה כי הממשלה האוסטרלית מיישמת לאחרונה רגולציה שונה ורפורמת מס על מנת לעורר שוק זה.

בתחתית הדירוג כאמור תאילנד ולאחריה סין - שני שווקים מעוררי השראה רבה למשקיעים, בעיקר בשנתיים האחרונות. למרות כברת הדרך שעשו, מונה סלינג'ר לא מעט אתגרים לשווקים אלו. "תאילנד היא שוק האג"ח השני בגודלו בדרום אסיה, לאחר מלזיה. היא הציגה צמיחה מרשימה מאז המשבר הפיננסי באסיה ב-1997, אך חסרה בה אכיפה של ממשל תאגידי. כמו כן, משקיעים זרים מחזיקים בפחות מ-5% מהאג"ח, כשרמת אי הוודאות הפוליטית הגבוהה מהווה מעצור עיקרי עבורם".

סלינג'ר מחמירה גם בנוגע לסין, ומציינת כי קיים בה ריבוי רגולציה שלעיתים אינה ברורה, לצד היעדר פתרונות שוק למצבי חדלות פירעון, על רקע צעירותה של הסביבה המשפטית וחוקי חדלות פירעון, בסיס משקיעים וסוחרים צר, היעדר תמחור סיכונים וחסרונם של מכשירי גידור. "סין אמנם פתחה שעריה למשקיעים ומנפיקים זרים, אך הסקטור הבנקאי דומיננטי והתפתחותו של שוק אג"ח תלויה בין השאר בנכונות הבנקים לחלוק את המידע שברשותם", מסבירה סלינג'ר.

נותנים אשראי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.