מזה שלוש שנים שקלי שוקי הון ו"גלובס" מלווים את ענף ניהול התיקים, ומציעים את מדד מנהלי התיקים ככלי מעקב ייחודי לבדיקת הביצועים בענף. המדד מבוסס על ביצועי עשרת מנהלי השקעות המובילים בישראל, המנהלים יחדיו כ-70 מיליארד שקל. במקביל, מסכם שוק ההון שלוש שנים אינטנסיביות בהן התממש כמעט כל אירוע קיצון אפשרי, החל מטראומת המשבר ב-2008, דרך התיקון המרשים ב-2009 וכלה בשנה האחרונה, אשר הניבה בתורה ביצועים נאים לשחקנים בשוק, שהגדילו בהדרגה, אך בהתמדה, את התאווה לסיכון.

"תחושת הסכנה חלפה, והלקוחות רוצים יותר ולא מסתפקים בתשואות של 5%-6% שמספקים בתי השקעות מסוימים, אלא מבקשים את הרף הגבוה, ומוכנים לשלם בסטיית תקן גבוהה ובשיעור אחזקה גבוה באג"ח קונצרניות", מבאר אבי מנדה, מנכ"ל קלי שוקי הון, אשר מצביע גם על השונות הגדלה בין בתי ההשקעות. "בתי השקעות שלא פוגעים, מוחלפים במהירות. בית השקעות שהפגין ביצועים מצוינים ב-2008, אך שמר על דפנסיביות בשנים 2009-2010, משלם את המחיר. הלקוחות לא זוכרים לו חסד נעורים", הוא אומר.

הסולידיות מנצחת

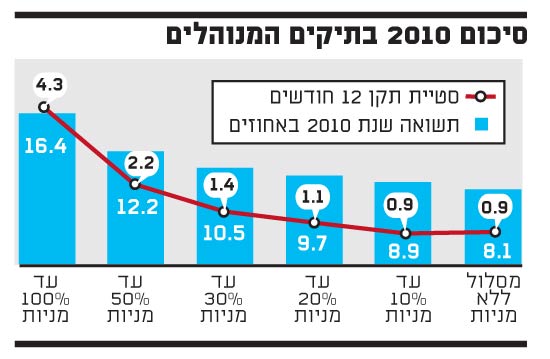

2010 סיכמה שנה שנייה רצופה של עליות בשוק ההון, ובממוצע עלו התיקים המנוהלים בכ-10%, כאשר ההפתעה היא במסלול הסולידי ביותר (ללא מניות) - לאחר שנדמה היה כי נתן את כל מה שיש לו בשנת 2009, הוא הפתיע ב-2010 עם תשואה של כ-8%. במצטבר, מאז 2008 עלה המסלול בכ-23.1%, והציג את סטיית התקן הנמוכה ביותר בשלוש השנים האחרונות - 1.6.

עם זאת, נציין כי תמהיל המסלול הסולידי השתנה במהלך השנים וכעת הוא נוטה יותר לאג"ח קונצרניות על פני אג"ח מדינה. "החשיפה לאג"ח חו"ל במסלול הסולידי לא נפוצה בין מנהלי ההשקעות, ועושה רושם כי התשואות הגבוהות אשתקד, בשונה מ-2009 שהיוותה תיקון ל-2008, מהוונות את התשואות של שנים רבות קדימה. המשמעות היא שעלייה בריבית עשויה ליצור הפסדי הון משמעותיים לחוסכים", מסביר מנדה.

כאמור, תשואות חיוביות ניכרות גם ביתר המסלולים. מסלול 90/10 למשל הניב בשנה החולפת תשואה של כ-10%, ובמצטבר עלה מ-2008 בכ-22.1%. הפוזיציה המנייתית באפיק זה עלתה ועומדת בממוצע על כ-90%, על רקע העליות בשוק, מה שמלמד כי מנהלי ההשקעות מבקשים להגיע לחשיפה גבוהה לשוק המניות, שנתפס כנראה כבעל פוטנציאל רב יותר משוק האג"ח.

"מסלול 70/30 תופס לאט אבל בטוח את מקומו ההיסטורי של מסלול 80/20, בין היתר בשל השינוי בטעמי הציבור, וכן בעקבות שכנוע מצד מנהלי ההשקעות להגדיל את הסיכון", מסביר מנדה את הפופולריות הגואה של מסלול זה. ב-2010 הציג מסלול 70/30 תשואה של כ-10.5%, ובמצטבר מ-2008 שיעור של כ-20.2%.

המסלול בעל הסיכון הרב ביותר, 100% מניות, עלה אשתקד בכ-16% והניב תשואה מצטברת מ-2008 של כ-10.6%. בנוסף, הציג המסלול גם את סטיית התקן הגבוהה ביותר מבין התיקים בשלוש השנים האחרונות, 6.26.

למי מגיעות התשואות?

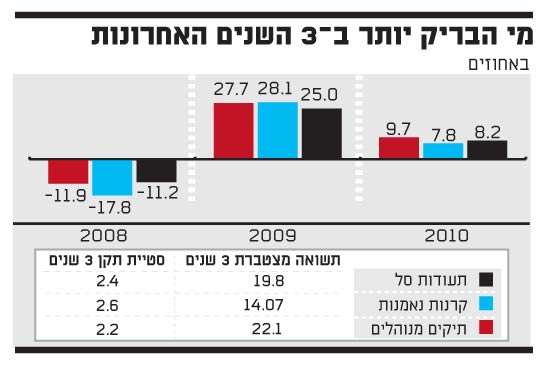

בפני משקיעים המבקשים כלי לניהול השקעתם, עומדות בשוק המקומי שלוש אופציות רלוונטיות הפועלות לרוב באותם אפיקים ותחת חלוקת נכסים דומה. הכוונה היא לתעודות סל, קרנות נאמנות וניהול תיקים. ההבדלים בין שלוש האופציות הללו רבים, החל מאופן הניהול - פאסיבי לעומת אקטיבי - וכלה בדמי הניהול הנגבים, אך השאלה הנצחית היא בשורה התחתונה מי מניב את התשואה הטובה ביותר.

מבדיקה שנערכה על ידי קלי שוקי הון, תיקי ההשקעות המנוהלים הפגינו בשלוש השנים האחרונות ביצועים טובים יותר מקרנות הנאמנות המסלוליות (מסלול 80/20) ומתעודות הסל המורכבות (מסלול 80/20), ובסטיות תקן נמוכות יותר. כך בהתאמה, הציגו הקרנות תשואה מצטברת לשלוש שנים של 17.07%, בסטיית תקן של 2.6; התעודות הניבו 19.8% בסטיית תקן של 2.4%; והתיקים המנוהלים הציגו את הביצועים הטובים ביותר - 22.1%, בסטיית התקן הנמוכה ביותר - 2.2.

נציין, כי התשואה בתיקים המנוהלים היא ללא ניכוי דמי ניהול, לעומת הקרנות ותעודות הסל. עם זאת, ההשקעה בתיקים מנוהלים, בהיותם אישיים, מקוזזת מיסים על פעולות קנייה ומכירה בשיעור של 0.5%-1%, דבר שלא מתבצע בקרנות הנאמנות עד למועד מכירת יחידת ההשתתפות של הלקוח.

דמי ניהול של תיקים נעים בין 0.7% ל-1%, בתעודות הסל הם עומדים על 0.5% בממוצע, וקרנות הנאמנות גובות שיעור של 1.5% עד 2.5%.

סיכום 2010

מי הבריק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.