שנת 2010 בשוק הקופות גמל הסתיימה עם תשואה ממוצעת של 9.87%, התשואה הרביעית בטיבה בעשור האחרון. ואם נביא בחשבון את העובדה שהתשואות הטובות ביותר בשנים 2003 ו-2009 הושגו מיד לאחר שנה של תשואה שלילית, הרי ש-2010 הייתה השנה השנייה הטובה ביותר. כתוצאה מכך, שוק הגמל נמצא בשיא עם נכסים בסך 306 מיליארד שקל. אבל אחרי שגמרנו להתרווח בכורסה ולהרגיש טוב עם העלייה בנכסינו הפנסיונים, הנה שני מספרים פחות נעימים.

0.36% זו התשואה הריאלית השנתית שהניב שוק הגמל מאז 2008. תשואה אפסית, כמעט מביכה. השילוב של דמי ניהול מנופחים, מפולת היסטורית בשנת 2008 ואינפלציה, שחק את תשואות החיסכון הפנסיוני.

בשלוש השנים האחרונות השיגו קופות הגמל תשואה שנתית ממוצעת של 4.89%. קריסה בשנת 2008, שנת שיא ב-2009, ושנה טובה ב-2010 הביאו אותנו לתשואה המתקרבת ל-5%. על פניו זה לא רע, אבל לרוע המזל האינפלציה הממוצעת בשנים 2009-2010 הייתה 3.46%, כפול משלוש השנים שלפני כן.

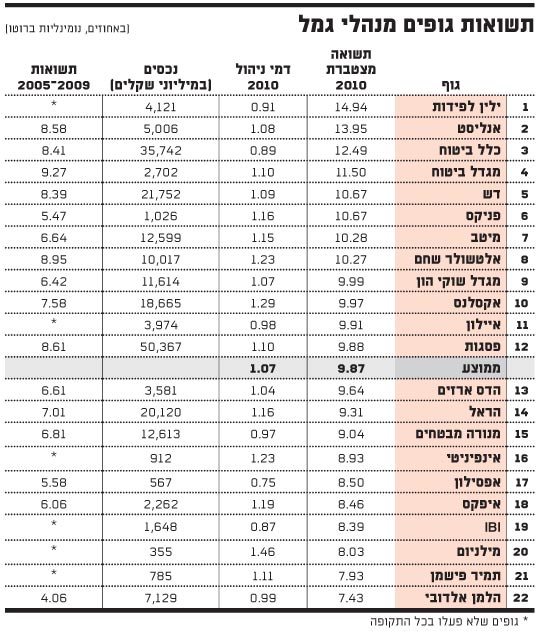

מעבר לכך, צריך להוריד גם את דמי הניהול - שבאדיבות הגופים המנהלים והמבצעים לסוכני הביטוח קפצו ב-72%, והגיעו ל-1.07% בממוצע - והתוצאה המתקבלת היא עגומה למדי: תשואה ריאלית של פחות מחצי אחוז.

11.6%- זה שיעור הצמיחה הפנימי בקופות הגמל מאז 2008. ולא, זאת לא טעות, לפני המספר אכן יש סימן מינוס - הצמיחה בקופות גמל היא שלילית. אמנם נכסי הקופות עלו ב-2.6%, אבל רק בגלל התשואה.

שינויים רגולטוריים שהוביל האוצר הרגו את קופות הגמל, הפכו את הגמל למוצר נחות, והקופות גוועות. אמנם לאט אבל גוועות. בשנת 2010 ירדו נכסי הקופות, בנטרול תשואה, ב-2.8%, זאת כתוצאה מפדיונות נטו של 3 מיליארד שקל.

כשמביטים על שוק הגמל, כולל קרנות ההשתלמות שממשיכות לצמוח, לגדול ולקבל הפקדות, התמונה עגומה פחות: שיעור הירידה בנכסים הוא רק 5.35%. לא פלא ששיעור קרנות ההשתלמות מהנכסים, שבתחילת העשור עמד על 28%, הגיע כבר ל-36.6%.

פרופיל הסיכון בשיא של 4 שנים

אם נסתכל קדימה, לשנת 2011, רצוי מאוד לחוסכים להקטין את הציפיות. חלק גדול מהתשואה הנהדרת של 2010 הושגה במחיר כבד של עלייה בסיכון הקופות, ועל חשבון תשואות האג"ח של השנים הבאות. במקביל, פרופיל הסיכון של הקופות קפץ והגיע לשיא של ארבע שנים.

שיעור המניות בקופות עלה מ-23.2% ל-26.5%. זה לא נשמע דרמטי אבל הממוצע מטעה. בקופות הגדולות שיעור המניות גבוה מאוד. ראו את עתיד של אקסלנס (31%), תמר של כלל ביטוח (32%), גדיש של פסגות (33%), תגמולים של דש (33%), קהל של מגדל (34.5%). כולן עם שיעור מניות מעל 30%, ומדובר בקופות בנקאיות לשעבר עם עמיתים ותיקים שלא מחפשים טלטלות, אלא רק רוצים לחזור הביתה בשלום.

זו אינה גזירת גודל, אפשר גם אחרת. עצמה של הראל, הקופה השלישית בגודלה, לא שכחה שהיא קופה סולידית ולא התחפשה לקופה מנייתית, אלא נשארת עם 26% באפיק המנייתי.

בסדר, תאמרו, זאת הסיבה שמרבית הנכסים בקופות הם אג"ח שמהוות רשת ביטחון לסיכון המנייתי. ואמנם, איגרות חוב מהוות 57% מנכסי הקופות, כשמחציתן ממשלתיות. אבל אחרי עלייה כה חדה בשנתיים האחרונות, כשתשואות האג"ח בשפל היסטורי, כבר אין ממש לאן לעלות. באג"ח, שלא כמו במניה, יש תקרה. אי אפשר לקבל יותר ממה שכתוב באיגרת. וגם עליית הריבית לא תעשה טוב למחירי האג"ח.

בבית ההשקעות אנליסט בדקו את העניין ועשו מיצוע של האג"ח. התוצאה: התשואה שנקבל באג"ח ממשלתית ממוצעת בשנים הקרובות היא 1.3% צמוד למדד. באג"ח קונצרנית נקבל בממוצע תשואה צמודה של 3.3%. ועוד לא הבאנו בחשבון הפסדי הון שיכולים להגיע כשעקום התשואות יעלה עם העלייה בריבית בנק ישראל.

זו אחת הסיבות לכך שטובי מנהלי ההשקעות ממליצים לנו להיכנס למניות, כי לאג"ח לא נותר לאן לעלות. אבל כבר עכשיו הקופות בשיא החזקות באפיק המנייתי, אז כמה לעלות עוד? ל-35% במניות? אולי ל-40%? בשיעור מנייתי כה גבוה, מעטים החוסכים שלא יזוזו באי נוחות בכיסאם.

המנצח הכפול: ילין לפידות

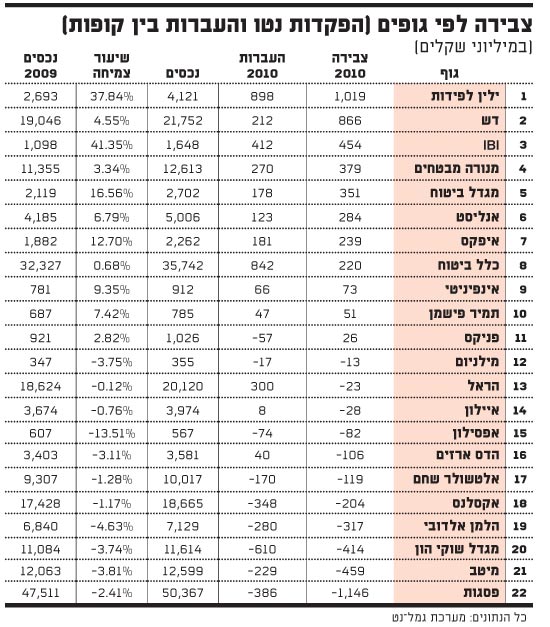

לשנת 2010 יש מנצח אחד גדול: ילין לפידות. זו פעם ראשונה מאז ומעולם שהמגייס הגדול ביותר בגמל הוא גם המוביל בתשואות. לא זו בלבד שילין לפידות הם הגוף עם התשואה הגבוהה ביותר, גם הצבירה בקופותיו היא הגבוהה ביותר, וההעברות לקופותיו הן הגדולות ביותר, וכל זאת כמעט ללא שיווק או שימוש בסוכני ביטוח.

ילין לפידות מובילים את דירוג התשואות עם תשואה של 14.94%, ואת דירוג הצבירות עם גיוס של מיליארד שקל, 898 מיליון שקל מתוכם כספים שעברו אליהם מקופת של גופים אחרים בהבעת אמון מהדהדת. היקף הנכסים של ילין הגיע כבר ל-4.1 מיליארד שקל, שיעור צמיחה של 38%.

במקום השני בדירוג התשואות, אנליסט עם תשואה של 13.95%. המשותף לשני בתי ההשקעות הוא שמנהלים אותם מנהלי השקעות ותיקים ומנוסים, שיודעים לנתח את השוק והחברות בו, וראו מפולת אחת או שתיים בחייהם: דב ילין ויאיר לפידות בילין לפידות, ושמואל לב ואהוד שילוני באנליסט.

במקום השלישי נמצאת כלל ביטוח עם תשואה של 12.49%. ההישג של כלל ביטוח מרשים במיוחד, היות שמדובר בגוף הגמל השני בגודלו, המנהל כ-36 מיליארד שקל. לא טריוויאלי לגוף כזה להכות את השוק, בטח ובטח לא טריוויאלי להיות מעל ממוצע השוק ארבע שנים רצופות. במקום הרביעי, מגדל עם תשואה של 11.5% ואחריה דש והפניקס עם תשואה של 10.67%, כל אחת.

פסגות, גוף הגמל הגדול ביותר נמצאת במקום ה-12 עם תשואה של 9.88%, בדיוק ליד ממוצע השוק. בתחתית, במקום ה-19, נמצא בית ההשקעות IBI עם תשואה של 8.39%, ואחריו מילניום עם 8.03%, תמיר פישמן עם תשואה של 7.93%, ובמקום האחרון הלמן אלדובי עם 7.43%.

פסגות פודה מיליארדים

במשק סגור כמו שוק הגמל, לצד כל מגייס יש פודה. מי הן הפודות הגדולות? פסגות נמצאת בראש עם פדיונות של 1.15 מיליארד שקל, מיטב במקום השני עם 459 מיליון שקל, ואחריה מגדל שוקי הון (414 מיליון שקל), הלמן אלדובי (317 מיליון שקל), אקסלנס (204 מיליון שקל), אלטשולר שחם (119 מיליון שקל), הדס ארזים (106 מיליון שקל) ואפסילון (82 מיליון שקל) של שמואל פרנקל. אפסילון איבדה 13.5% מנכסיה עקב פדיונות, והייתה בית ההשקעות היחיד שנכסי הגמל שלו ירדו בשנת 2010.

אין לקנא בחגי בדש, מנכ"ל פסגות גמל. לפסגות קופות ותיקות עם עמיתים מבוגרים ואלו, מה לעשות, מגיעים לגיל המתאים, ורוצים את כספם. בדש מתמודד עם 250 מיליון שקל שנמשכים מפסגות מדי חודש, וזה לפני שצבא סוכני ביטוח מסתער על בית ההשקעות ומנסה להוציא מהקופות את העמיתים ולהעבירם לקופות אחרות.

כך שפסגות נמצאת במגננה בכל החזיתות. מהקופה הגדולה בישראל, גדיש, יצאו בשנת 2010 מעל 1.5 מיליארד שקל, כמיליארד שקל משיכות כספים והיתרה העברות. מכנרת יצאו 900 מיליון שקל.

את 2010 סיימה פסגות עם הפקדות בסך 2.1 מיליארד שקל, משיכות של 2.9 מיליארד שקל, העברות החוצה בסך 386 מיליון שקל, ובסך הכל פדיונות של 1.15 מיליארד שקל. אתגר גדול למנכ"ל החדש, רונן טוב, לקראת 2011. אבל הנה שתי נקודות חיוביות: 1. פסגות מנהלת מעל 50 מיליארד שקל, וכל הפדיונות הם רק 2.4% מנכסיה. 2. בדצמבר הצליח בית ההשקעות, בהערכות נכונה, להתגונן, וההעברות נטו היו חיוביות.

כלל ביטוח רצה כדי לעמוד במקום

במקום הראשון בדירוג הצבירות (הפקדות וגיוסים בניכוי פדיונות והעברות), נמצאת כאמור ילין לפידות שהדיחה מהפסגה את דש אחרי שנתיים רצופות בהן איש לא התחרה ביכולת הגיוס שלה. המנוע של דש נעצר אי שם ביולי 2010. עד אז היא גייסה 40 מיליון שקל כמו שעון בכל חודש, ולצד עודף הפקדות על משיכות של 50 מיליון שקל היא הובילה בביטחה את דירוג הצבירות.

ואז נתקע משהו במכונה של קובי לוינסון מנכ"ל דש, והכספים החדשים הפסיקו לזרום. בארבעת החדשים שבין אוגוסט לנובמבר המגמה התהפכה ומקופות דש יצאו כספים למתחרים. דש אמנם מדורגת במקום השני בצבירות נטו עם 866 מיליון שקל, אבל הגיוס האמיתי - כספים שנכנסים מקופות אחרות - דעך, ועמד על 212 מיליון שקל בלבד. הסכום הזה מציב אותה במקום החמישי, והוא דומה בהיקפו לגיוסי קופות החברה האחות איפקס, הקטנה הרבה יותר.

במקום השלישי נמצאת IBI עם צבירה של 454 מיליון שקל, ש-412 מיליון שקל מתוכם הגיעו מקופות של גופים אחרים. במקום הרביעי מנורה מבטחים עם גיוס של 379 מיליון שקל. מנורה הפכה לגוף השביעי בגודלו, עם נכסים בסך 12.6 מיליארד שקל, לאחר שעקפה את מיטב בדצמבר.

במקום החמישי, מגדל ביטוח עם גיוס של 351 מיליון שקל, ואחריה אנליסט עם 284 מיליון שקל, שפחות ממחציתם הגיעו מקופות אחרות. איפקס במקום השביעי עם 239 מיליון שקל ואחריה כלל ביטוח עם גיוס נטו של 220 מיליון שקל.

אבל הנתונים הללו מטעים. אם נביט על ההעברות של כלל ביטוח, נראה שמדובר בהיקף השני בגובהו: 842 מיליון שקל. אבל קופות כלל, בעיקר תמר וגפן שנרכשו מדיסקונט, סובלות מהדמוגרפיה. גיל העמיתים בהן גבוה. התוצאה היא שמהקופות נמשכים מדי חודש כ-150 מיליון שקל, בעוד שההפקדות הן כ-80 מיליון שקל בממוצע. כך שעל כלל ביטוח לגייס מקופות מתחריה לפחות 70 מיליון שקל מדי חודש, רק כדי לקזז את המשיכות של עמיתיה המבוגרים. כלומר, מנהליה צריכים לרוץ רק כדי להישאר במקום.

בעיה דומה יש גם להראל, המחזיקה בין היתר בקופות לאומי לשעבר: עצמה ותעוז. בהראל המשיכות קטנות יותר, אך כך גם ההפקדות, והפער המובנה הוא כ-40 מיליון שקל. כך שבית ההשקעות סיים את השנה עם העברות של 300 מיליון שקל, הסכום הרביעי בגובהו, אך בנטו הצבירה שלו הייתה צבירה שלילית של 23 מיליון שקל.

תשואות גופים

צבירה לפי גופים