כפי שכבר למדנו כאן במדור, מנהלי ההשקעות נדרשים להתמודד מדי שבוע עם נתונים ודרמות בלתי צפויות, שגם כשהן מתרחשות מחוץ לעולם הכלכלה, במקרים רבים השפעתן על זירה זו קריטית. השבוע המשיך להתנהל המסחר בשווקים בצל המהומות בלוב, ועליית חששות להתפשטותן למדינות נוספות באזור, ובראשן סעודיה.

לאור ההתרחשויות, גיא בר און, מנהל השקעות בכיר באקסלנס קרנות נאמנות המתארח השבוע במדור, נוטה להפריד בין תיק השקעות לטווח הקצר ותיק השקעות לטווח הבינוני-ארוך. בטווח הקצר מציע בראון להגדיל את רכיב האג"ח הממשלתיות מ-30% ל-50% מהתיק, בעיקר על חשבון אג"ח קונצרניות, וגם על חשבון החלק המנייתי. זאת, בהתאם לרצון להקטין סיכונים, לאור חוסר היציבות.

בר און מזכיר כי "אחד מכללי האצבע בניהול השקעות הוא שככל שטווח ההשקעה ארוך יותר, המשקיע יכול להרשות לעצמו רמת סיכון גבוהה יותר". בהתאם לכך, בתיק המומלץ שלו לטווח הקצר, מהווה המרכיב המנייתי רק 15% - השיעור הנמוך ביותר מההמלצות שהוצגו כאן עד כה.

"מניות הן בדרך כלל הנכס התנודתי ביותר בתיק ההשקעות", מסביר בר און, "ועל המשקיע לדעת שתנודה של 5%-10% אפשרית בפרק זמן של כחודשיים-שלושה. לכן, רצוי שאחוז החשיפה למניות יהיה נמוך יותר מבתיק ההשקעות לטווח הארוך".

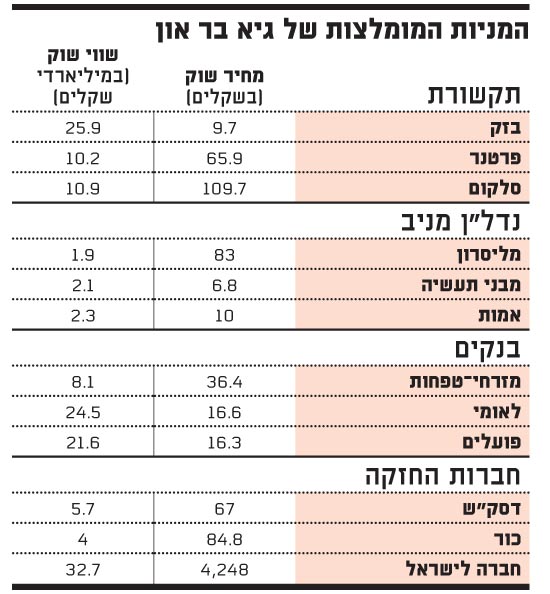

בתיק ההשקעות לטווח הארוך-בינוני, ממליץ בר און להגדיל את הרכיב המנייתי ל-20%. בין הסקטורים המומלצים להשקעה הוא מונה את מניות ענף התקשורת, בדגש על בזק. פעילים רבים בשוק ההון אמנם חוששים בשלב זה ממצב התחרותיות בענף, והשפעות הרגולציה שעלולות להיות בעלות השלכות שליליות על התחום, אך בר און מסביר כי הוא דווקא לא מוטרד מכך.

"אנחנו חושבים שסקטור התקשורת מעניין. חלק ממניות התקשורת סבלו ממכירות של זרים בשבועות האחרונים, אבל אנחנו מאמינים שהחברות האלה יודעות לייצר תזרימי מזומנים חזקים ולחלק דיבידנדים".

מעבר למניות התקשורת ממליץ בר און על מניות הבנקים, אולי הענף הפופולארי ביותר בהמלצות בתי ההשקעות בתקופה האחרונה. הוא מציין לחיוב גם את חברות הנדל"ן המניב דוגמת מליסרון, מבני תעשייה, ואמות, וחברות החזקה וביניהן דסק"ש, כור והחברה לישראל.

"להגדיל ההשקעה במניות חו"ל"

עליית פרמיית הסיכון של ישראל בעקבות האירועים האחרונים מדגישה את חשיבות פיזור ההשקעות המנייתיות גם לשוקי חו"ל, ובנקודה זו מציין בר און כי "למשקיעים בארץ יש נטייה להשקיע נתח גדול יותר בשוק המקומי. אנחנו חושבים שבהחלט יש אפשרות להגדיל את חלק ההשקעה במניות לחו"ל, בדגש על הכלכלות המובילות בעולם ובראשן ארה"ב. השקעה זו יכולה להגיע עד למחצית מסך הנתח המנייתי בתיק (כלומר, 10% מתוך 20%, א' ל'), כשלפחות מחצית מכך בשוק האמריקני".

בהסתכלות על התיק לטווח הבינוני-ארוך, בר און מניח שהתהליך העולמי של יציאה מהמיתון יימשך, יחד עם התגברות הלחצים האינפלציוניים והמשך העלאות ריבית. לכן, חלק האג"ח הקונצרניות המדורגות ולטווח קצר של עד 3 שנים, יהווה 30% מהתיק, כשהדגש הוא על יצירת פיזור נרחב של חברות וענפים, עם הגבלת חשיפה לבעל מניות זה או אחר. לפי בר און, השקעה כזו "יכולה להעניק למשקיע עודף תשואה בהשוואה למקבילה הממשלתית, ולהגן עליו מפני האינפלציה".

מרכיב האג"ח הממשלתיות צמודות המדד, במח"מ בינוני של 3-5 שנים, יעמוד על 15% מהתיק, זאת גם כהגנה מהאינפלציה, יחד עם תרומה להקטנת הסיכון הכולל בתיק והחזקה בנכס עם נזילות גבוהה.

בכל הנוגע לבר און עצמו, מסתבר שתוך עשר שנים בתחום הוא כבר הספיק לעבוד בשני בתי השקעות שנסגרו: נשואה זנקס, ופריזמה. תיקי ההשקעות, הוא מספר, מלווים אותו בכל שעות היום ובמשך כל ימי השבוע: "ניהול השקעות זה לא מקום עבודה, זו דרך חיים. כל מה שקורה בעולם יכול להשפיע על התיק, והמסחר בעולם מתנהל סביב השעון, לכן כל הזמן אני מנתח השפעות אפשריות על התיק, בכל מקום".

גיא בר און

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.