בשבועות האחרונים קצב האירועים הדרמטיים ברחבי העולם ובישראל רק הולך וגובר. אי הבהירות הגיאו-פוליטית בחלק ממדינות המזרח התיכון עדיין לא התפוגגה, וכבר הצטרף אליה גם אסון הטבע עצום הממדים ביפן. בשבוע האחרון חוזרת גם פורטוגל, שנזקקת לחבילת חילוץ שמוערכת בעשרות רבות של מיליארדי דולרים, להדאיג את השווקים, כשכאן, בישראל, החרפת המצב הביטחוני - שבאה לידי ביטוי בירי על ערים בדרום ופיגוע בירושלים - השפיעה אף היא על השוק ודחקה אותו למטה.

כל האירועים הללו מגבירים כמובן את חוסר הוודאות של המשקיעים, מה שבא לידי ביטוי גם בהתגברות התנודתיות במסחר בבורסה המקומית, אולם במגדל שוקי הון מסבירים כי למרות התגברות החששות צריך לעשות מאמץ ולשים את האירועים בפרופורציות הנכונות.

"צריך לזכור שיש הבדל בין מימוש למשבר", אומר לנו זיו ספיר, מנהל דסק לקוחות פרטיים ודסק לקוחות חו"ל במגדל, המתארח השבוע במדור. "כל האירועים האחרונים הובילו בשלב זה למימוש, ובינתיים לא נראה שהם יהפכו למשבר. יש לקחת בחשבון שאירועים חד פעמיים יכולים לגרום לזעזועים, אך זעזועים מטבעם לא מחזיקים מעמד לאורך זמן, וכדאי להיערך בהתאם".

על המצב הביטחוני המקומי הוא אומר כי "תמיד צריך לזכור שבנוסף לרמות הסיכון הקיימות בשווקים מתעוררים, אצלנו יש גם את ההשפעה של המצב הביטחוני על הכלכלה. צריך לקחת זאת בחשבון, אבל לא כשיקול משמעותי בהשקעות. עלייה בהוצאות ביטחוניות פוגעת בצמיחה, והחלטה של משקיעים זרים להפסיק להשקיע בישראל תהיה קשה, אבל יחד עם זאת, כבר ראינו בשנים האחרונות, במלחמת לבנון השנייה ובמבצע עופרת יצוקה, שהשווקים לא הושפעו בטווח הארוך מהאירועים".

למעשה, ספיר מציין כי מבחינתו "אם כבר יש משברים אני מעדיף שהם כולם יתרחשו יחד, ולא מצב שבו בכל מספר חודשים צץ משבר חדש".

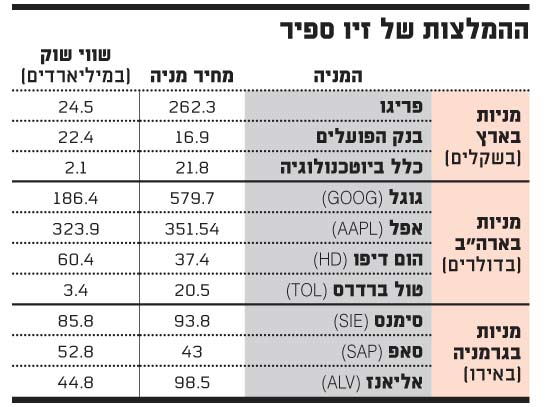

ובחזרה לעולם. השוק הקוריאני הוא אחד מהשווקים המומלצים של ספיר, שסבור כי כ-30% מהרכיב המנייתי בתיק צריכים להיות מופנים לשוקי חו"ל, בעיקר לארה"ב ולגרמניה, וזאת כחלק מפיזור הסיכונים. בנוסף לשתי מדינות אלה ולקוריאה, ספיר מציין גם את השווקים בברזיל ובקנדה.

הסקטורים שעליהם הוא ממליץ להשקעה בארה"ב הם הטכנולוגיה והשיפוצים (Home Improvement), כשביחס לסקטור האחרון הוא מסביר כי "הציבור האמריקני עדיין בפוסט טראומה של משבר הנדל"ן, דוחה את האפשרות לרכוש דירה ולכן משפץ את הקיימת, ואלה החברות שמובילות את שוק השיפוצים המתעורר באמריקה".

בארץ ספיר ממליץ להגביל את החשיפה המנייתית למניות הגדולות, מניות מדד ת"א 100, ולא לחפש הרפתקאות באזור של מניות היתר בתקופה הקרובה. "בטווח הארוך, כשיעבור זעם, ימצאו מציאות בקרב המניות הקטנות", הוא אומר, "אך לא בשלב זה".

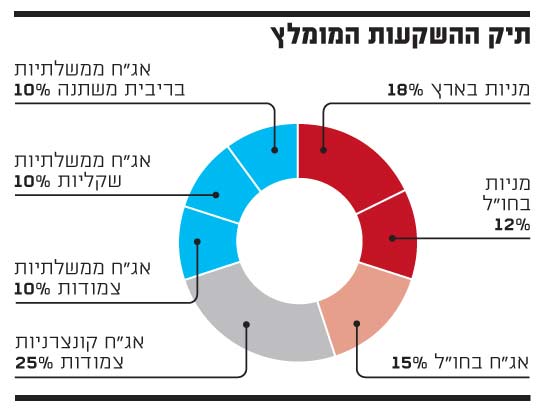

לצד הרכיב המנייתי, ספיר מציג אופציה נוספת להתגוננות בפני מיתון והשפעת האירועים באזור על תיק ההשקעות, באמצעות החזקה של כ-15% באג"ח זרות של מדינות בעלות כלכלה חזקה, שהריבית בהן גבוהה. דוגמה לכך הוא מוצא באג"חים של ממשלות ברזיל ואוסטרליה.

"מימושים זה לא מפחיד"

הפתעה נוספת שהשפיעה על השוק בתקופה האחרונה הייתה העלייה של 0.3% שנרשמה במדד המחירים לצרכן לחודש פברואר. מדובר בעלייה גבוהה מזו שצפו האנליסטים, שחיזקה את ההערכות לגבי התגברות קצב האינפלציה.

כדי להתמודד עם האיום הזה, מציעים במגדל תיק מוטה אפיקים צמודים, גם באג"ח הממשלתיות וגם בקונצרניות. ספיר מסביר כי "בטווח הקצר, כדי להגן על התיק מפני התנודות האינפלציוניות, נעדיף את האג"ח הצמודות על פני האג"ח השקליות, ומאחר שהתפרצות אינפלציונית פירושה בדרך כלל העלאת ריבית מואצת, נקצה בין 6% ל-10% מהתיק להשקעה באג"ח בריבית משתנה (גילון). להערכתי, שני האפיקים הללו טרם אמרו את המילה האחרונה מבחינת תשואות ורווחי הון".

ספיר מספר כי הגיע לשוק ההון לאחר שבמהלך לימודי מינהל עסקים במסלול באנגלית קיבל הצעה לעבוד בחדר מסחר ני"ע זרים בבנק הפועלים. "מאותו רגע ועד היום אני בעיקר נהנה", הוא אומר. יחד עם זאת, הוא מסכים כי התקופה הנוכחית מהווה אתגר עבור כל מנהל תיקים. "מימושים הם לא דבר מפחיד", הוא מסכם, "אלא משהו שמדרבן, כי בזמנים שכאלה נוצרות הזדמנויות".

ההמלצות של זיו ספיר

תיק מומלץ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.