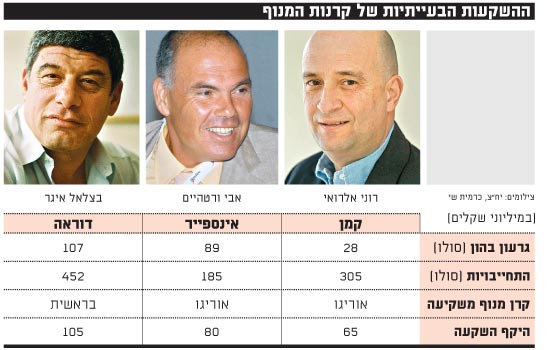

בין עשרות הדוחות הכספיים שפורסמו בסוף השבוע, בלטו ההפסדים הגבוהים שרשמו חברות ההחזקה קמן , אינספייר ודוראה . המשותף לשלוש החברות הללו הוא שבשלושתן בוצעו השקעות מצד קרנות המנוף, שהוקמו ביוזמת המדינה בעקבות משבר האשראי העולמי בשלהי 2008, כדי לסייע לחברות שנקלעו לקשיי תזרים.

מלבד המקרה של חברת התכוף - שגם בה השקיעה קרן מנוף (אוריגו), והיא נקלעה לקשיים עוד לפני ההשקעה - זוהי פעם ראשונה בה נקלעות קרנות המנוף להשקעה בחברות השרויות בקשיים משמעותיים.

ואכן, על פניו מדובר בעסקאות מימון והזרמת הון בעייתיות לחברות הנתונות כעת בקשיים המאיימים על המשך פעילותן. אלא שבקרנות המנוף, ולא רק בהן, גורסים כי מדובר בעוד שלב בתהליך הבשלתן של קרנות ההשקעה הממשלתיות/מוסדיות, שבמידה מסוימת היה צפוי שיקרה כבר כשהוחלט על הקמתן. כבר אז דובר בין היתר גם על כך שהן ייקחו חלק בהסדרי חוב.

כאשר דנים בהשקעות שביצעו קרנות המנוף יש לזכור מה הייתה מטרת הקמתן: השקעה בחברות הנמצאות בקשיים תזרימיים ומימוניים, על מנת לאפשר להן לצלוח תקופה קשה בשוקי ההון, כשכסף לא היה זמין. יחד עם זאת, קרנות המנוף אינן גופים פילנטרופיים אלא קרנות למטרות רווח. לפיכך, הרעיון היה שהן ישקעו בחברות שנקלעו לקושי נקודתי, שיש להן עתיד והצדקה קיומית.

אזהרות ה"עסק חי" שפרסמו קמן, אינספייר ודוראה בסוף השבוע, אמנם אינן בשורה חיובית מבחינת קרנות המנוף, אך גם לא סוף פסוק מבחינתן. מלכתחילה נועדו קרנות אלו להעמיד אשראי לחברות שאינן מתאפיינות באיתנות יתרה, ודאי אם זוכרים את השיפור שחל בשוק האשראי בסמוך להקמתן. בעקבות השיפור מצאו חברות טובות שנקלעו לקשיי תזרים זמניים פתרון אחר, שהשאיר את הקרנות עם השקעות בפרופיל סיכון גבוה יותר.

בוטחים בביטחונות

את המימון מקרנות המנוף קיבלו אינספייר והתכוף מקרן אוריגו, שחתמה על מזכר הבנות לעסקה גם עם קמן החזקות (השקעה בחברה הנכדה מנדלסון שטרם יצאה אל הפועל) ודוראה מקרן בראשית.

המשותף לכל החברות הללו הוא שהמצב העסקי בהן הורע לאחר ההשקעה של קרנות המנוף בהן, או לאחר החתימה על הסכם ההשקעה. ואולם, כפי שמציינים בסביבת קרנות ההשקעה היום, "אסור לשכוח שכמו שיש חברות שהפתיעו עד כה לרעה, יש גם חברות שהפתיעו לטובה". "בסך הכול", אומרים שם, "יש דוחות לא רעים בכלל אצל החברות בהן השקיעו קרנות המנוף".

זאת ועוד, קרנות המנוף דאגו לגבות את עצמן ברוב המקרים בהחזקות ובנכסים בעלי ערך בחברות בהן השקיעו. לכן, באוריגו ובבראשית מאמינים, על פי ההערכות, כי תודות לכך יזכו לראות חזרה את רוב הכסף אם לא את כולו. כך, באינספייר יש לאוריגו שעבודים על החזקות החברה ברבינטקס (שבעצמה נקלעה לקשיים), תדירגן, קפרו ורימוני. גם בדוראה הסיפור דומה, כשבראשית קיבלה שעבודים על מניות החברה הבת ליברטי, וכן על החזקות בנכסי החברה בחו"ל.

בקמן של רוני אלרואי, כאמור, טרם הסתיימה עסקת ההשקעה של אוריגו בחברה הנכדה מנדלסון. עם זאת, מימוש שעבודים הללו הוא ללא ספק תסריט שאינו רצוי עבור כל גוף מלווה, בוודאי עבור קרן השקעות צעירה יחסית.

שלוש קרנות המנוף, שביצעו עד כה השקעות בהיקף של 2.2 מיליארד שקל במעל ל-25 חברות, הן קרן בראשית, בראשות גבי פרל ובניהולם של מני וסרמן ורן גרודצי; קרן אוריגו של גבי טרבלסי, גיא ועדיה ודייב גל; ו-KCPS, בניהול צבי פורמן, שי אילון, גבי לב, הדי בן סירא, צפי הדר ריכטר ויוסי דאובר, המנהלת כ-1.2 מיליארד שקל.

קרנות מנוף

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.