מניות שתי חברות הסלולר במעו"ף, סלקום ופרטנר , ריכזו חלק ניכר מתשומת לב המשקיעים בשבוע החולף, לאחר שבמהלכו הוכרזו שני הזוכים במכרז להפעלת שני מפעילים סלולריים חדשים - פטריק דרהי וחזי בצלאל.

כצפוי, תוצאות המכרז גררו התייחסויות שליליות לתמחור המניות מצד האנליסטים, המזהירים מפגיעה ברווחיות לאור ירידה אפשרית בנתחי שוק, בתעריפי הגבייה או בשניהם יחד.

בבית ההשקעות אלטשולר שחם מפנים כעת את תשומת לב המשקיעים דווקא לחוב שאותו נושאות אותן חברות, ומדגישים כי רמת הסיכון בסדרות האג"ח הנסחרות שלהן עלה.

"עד היום התמחורים של האג"ח של החברות האלו היו מאוד בטוחים, אבל כעת רמת הסיכון שם עלתה, כי ברור שהן ייפגעו לאור האגרסיביות הצפויה מצדם של דרהי ובצלאל כדי לזכות בנתחי שוק", מסביר מנהל ההשקעות רונן ברקוביץ', המתמחה בתחום האג"ח הקונצרניות בישראל ומתארח השבוע במדור.

ההמלצות של רונן ברקוביץ

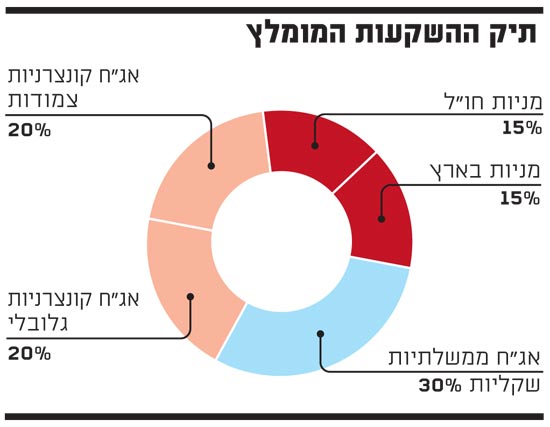

תיק ההשקעות המומלץ

"ציפיות אינפלציה גבוהות"

לדבריו, "כל מה שנוגע לחוב של סלקום ופרטנר ייפגע, אבל על אחת כמה וכמה עלתה רמת הסיכון בחברות הממונפות יותר, דוגמת אינטרנט זהב, סקיילקס וסאני, הניזונות מהדיבידנדים שחברות התקשורת מחלקות. עד כה התייחסו לדיבידנדים אלה כבטוחים, אבל כעת אנחנו חוששים שהתזרים שלהן ייפגע ויהיה להן קשה יותר".

במבט רחב יותר על הרכיב האג"חי בתיק, ברקוביץ' סבור כי את הנתח השקלי בו יש להקדיש לסדרות ממשלתיות בלבד, ואילו החלק הצמוד יורכב מסדרות קונצרניות בלבד.

ברקוביץ' מסביר כי "היותם של השחרים (ממשלתיות שקליות, א'ל'), אפיק נומינלי, שאיננו מגן מפני האינפלציה הגואה ומהעלאות הריבית הצפויות, גורם לחשש גדול בקרב המשקיעים, ומחיריהם ירדו בחדות מאז השיא בשלהי 2010".

"איגרות החוב מסוג שחר מתמחרות ציפיות אינפלציה גבוהות בממוצע לעשור הקרוב, ומספקות תשואה שוטפת גבוהה לטווח הבינוני והארוך. תשואתן מגלמת ציפיות אינפלציה לשנה הקרובה של יותר מ-4%, ובממוצע לעשור הקרוב כ-3% אינפלציה שנתית, משמעותית מעל אמצע יעד האינפלציה ארוך הטווח של בנק ישראל. עוגן שכזה בתיק השקעות מבטיח לנו ליהנות מתשואה שוטפת גבוהה בנכס ללא סיכון מנפיק (מדינת ישראל), למשך שנים רבות".

יחד עם זאת, הוא מציין, "בטווחים הארוכים, האג"ח הממשלתיות הצמודות כבר מתחילות להיות מעניינות, וזאת לאור ירידה בציפיות האינפלציה המגולמות בהן בשבועות האחרונים".

לגבי החלק הקונצרני, ברקוביץ' ממליץ להימנע מהשקעה בו באמצעות מדדים, ומעדיף בחירה סלקטיבית של סדרות, זאת משום שהצמצום החד שחל במרווחי הסיכון בו מאז משבר הסאב-פריים הפך אותו לשוק עם מעט הזדמנויות. "בחירה מדוקדקת של חברות יכולה לייצר תיק קונצרני אטרקטיבי", הוא מדגיש.

החלק האג"חי השלישי של ברקוביץ' בתיק מוקדש לחו"ל, גם כדי להקטין סיכונים וגם כדי לשמש כנקודת ייחוס והשוואה להשקעות הקיימות.

ההשקעה באפיק זה מפוזרת לאג"ח של חברות המוגדרות על-ידי ברקוביץ' כיציבות, גלובליות וברמת סיכון נמוכה יחסית, ביניהן הוא מציין את ג'נרל אלקטריק וג'יי.פי מורגן.

נוסף לכך ממליץ ברקוביץ' להשקיע בחברות בעלות פרופיל מעט אגרסיבי יותר, וגם פה ענף הסלולר לא נפקד, כשאחת מהמלצותיו בתחום היא חברת וימפלקום הרוסית - חברת הסלולר השנייה בגודלה ברוסיה, עם מחזור מכירות של יותר מ-10 מיליארד דולר ושווי שוק של כ-18 מיליארד דולר. איגרות החוב שלה נסחרות בתשואה דולרית של כ-6.5% במח"מ של 5.3.

החלק המנייתי בתיק של ברקוביץ' מתחלק באופן שווה בין הארץ לחו"ל, שם הוא ממליץ להתמקד במניות סקטור האנרגיה, דוגמת שברון וקונוקופיליפס. בחלק המנייתי בשוק המקומי ממליץ ברקוביץ' להשקיע בעיקר בחברות ממדד תל אביב 100.

התחלנו בסלולר ואיתו גם נסיים. למרות האמור לעיל, ברקוביץ' מזהה כדאיות בהשקעה במניית בזק: "לחברה תזרים יציב וחזק המתבטא בתשואת דיבידנד גבוהה, ויחד עם זאת השינויים החלים בענף וההתמודדות מול קבוצות התקשורת החדשות, מהווים עבורה הזדמנות לפריחה ולצמיחה בזכות החדשנות והמובילות שלה. בזק נראית כחברה שהכי פחות תיפגע, משום שלמרות הפגיעה בפלאפון יש לה מקומות אחרים ליהנות מהם".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.