שלומי ברכה, פסגות: "אין מקום להמשיך ולהגדיל את רכיב המניות בתיק"

- לאן הולך מדד המעו"ף לאחר שבירת השיא?

"השוק המקומי בסופו של דבר הוא תמונת ראי של השווקים העולמיים, וממה שנראה כרגע השוק פה לא נסחר במחירים גבוהים במיוחד. ככל שנמשיך לראות נתונים טובים ברמת המאקרו והמיקרו, נראה לי שבטווח הקצר והבינוני שוקי המניות ימשיכו לעלות.

"בשווקים בהם הריבית כבר הגיעה לרמות גבוהות והיא ממשיכה לעלות, נראה תשואות חסר. כמובן שאם נראה עליות ריבית תכופות יותר גם בשוק המקומי, גם הוא כבר ייראה פחות טוב".

- האם לאור השיא במעו"ף זה הזמן להקטין את רכיב המניות בתיק?

"היה פה תהליך של הגדלת רכיב המניות בכל התיקים הפנסיוניים, ונראה כי די הגענו למיצוי. אין מקום להמשיך ולהגדיל את התיק, וצריך להיות מאוד ערניים כי בשלב מסוים יהיה צורך להתחיל להקטין. אנחנו עדיין לא שם, כי תהליך השיפור בכלכלות עדיין בעיצומו ותוצאות החברות עדיין לא מגלמות זאת, אבל אין ספק שאני כבר מגלה משנה זהירות ביחס למניות, יותר מבעבר".

- מדוע הורדת אופק הדירוג של ארה"ב לא באה לידי ביטוי בשווקים?

"אני לא חושב שיש פה אירוע מכונן, ולא נראה הורדת דירוג בארה"ב בשנתיים הקרובות. בהודעת S&P אין שום דבר חדש. המטרה שלה היא לגרום לאמריקנים לפעול, וזה כנראה מה שהשוק חשב, לכן האג"ח שם לא ירדו חזק. שוק האג"ח יושפע מדבר אחד ויחיד - עיתוי תחילת העלאות הריבית. ככל שנראה נתונים יותר טובים, זה יקרב את תחילת העלאת הריבית, ובהתאם יעלה את תשואות האג"ח".

אלדד תמיר, תמיר פישמן: "מי שירצה להרוויח יצטרך להגדיל את הסיכון בתיק"

- לאן הולך מדד המעו"ף לאחר שבירת השיא?

"בסך הכול, מבחינת תוצאות, הכלכלה הישראלית מראה חוזק ביחס למה שקורה בעולם. רמת המחירים בבורסה עוד לא מלאה, ואם אנחנו בוחנים שורה של מניות, יש להן עוד לאן לעלות ואני מעריך כי נוכל לראות המשך מגמה חיובית מתונה.

"הרבה מזה תלוי בארה"ב, שם אנחנו רואים תוצאות כספיות טובות של החברות, ושם גם המניות יותר זולות. בסופו של דבר, השנה הנוכחית תהיה שנה חיובית למניות בשוק המקומי, עם עלייה של עד כ-10%".

- האם לאור השיא במעו"ף זה הזמן להקטין את רכיב המניות בתיק?

"אנחנו חוזרים לשוק נורמלי, ומי שירצה להרוויח כסף צריך להגדיל את דרגת הסיכון בתיק. בהכללה, החזקה מנייתית בסדר גודל של כ-30% נראית לי סבירה".

- מדוע הורדת אופק הדירוג של ארה"ב לא באה לידי ביטוי בשווקים?

"ראינו אתמול תוצאות ותחזיות מאוד טובות של החברות, שהן בסופו של דבר מה שמשפיע על המגמה. S&P לא הורידה דירוג, אלא רק שמה אופק שלילי, ומאוד סייגו את ההתייחסות שלהם. צריך לזכור שארה"ב היא עדיין הכלכלה החזקה בעולם, וככזו היא יכולה לממן גירעון. יש שם מספיק מודעות שהם צריכים לצמצם תקציבים. האג"ח הממשלתיות שם הן סוג של בועה, כי הריביות שליליות, אבל גופים ממשיכים לקנות אותן, כי אין להם מקום אחר לנתב אליו כסף.

"בשלב מסוים תהיה עליית ריבית, ואותן אג"ח יתקנו. פה הייתה עליית ריבית ומצבנו יותר טוב, אבל נראה כי באג"ח הממשלתיות - בעיקר הבינוניות והקצרות - יימשכו הירידות".

אילן רביב, מיטב: "למדד המעו"ף יש עדיין מקום לעלות"

- לאן הולך מדד המעו"ף לאחר שבירת השיא?

"השיא היום מחזיר את המעו"ף לרמה שקבע בתחילת השנה. בסך-הכול אנחנו צופים השנה עלייה במדד בסדר גודל של 8%-10%, ולכן עדיין יש לו עוד מקום לעלות. אמנם אלו לא המספרים של 2009-2010, אבל אנחנו עדיין אוהבים את שוק המניות בארץ".

- האם לאור השיא במעו"ף הגיע הזמן להקטין את רכיב המניות בתיק?

"כרגע אנחנו עומדים על החזקה מלאה ברכיב המנייתי בתיק. אנחנו חושבים שצריך להשאיר אותה כך, ולא ממליצים להקטין. מה עוד, שהאלטרנטיבות לא מספיק אטרקטיביות, בעיקר בשוק האג"ח.

"מה שכן עשינו באחרונה, כי חשבנו שזה עיתוי טוב, זה העברה חלקית לחו"ל על חשבון מניות ישראליות - לא כי אנחנו לא אוהבים את השוק המקומי, אלא בעיקר כדי להשיג פיזור. אנחנו סבורים כי המניות בחו"ל צריכות להיות 30%-40% מהרכיב המנייתי".

- מדוע הורדת אופק הדירוג של ארה"ב לא באה לידי ביטוי בשווקים?

"אני לא חושב שהשווקים לוקחים את זה יותר מדי ברצינות. הדאגה מאג"ח ממשלת ארה"ב קיימת כבר מספר שנים, וכנראה תלווה אותנו עוד מספר שנים. למרות זאת, הן עדיין נתפסות כנכס חסר סיכון, והורדת אופק של סוכנות דירוג אחת לא מספיקה כדי לערער את מצבן.

"הורדת אופק הדירוג באה במקביל להודעת האמריקנים על תוכנית להורדת גירעון, שאם תתממש - תייתר את הורדת האופק. לכן השווקים קצת סקפטיים לגבי אותה הודעה, ואני מבין אותם".

אייל קליין, אי.בי.אי: "אפשר להתווכח מי אלו בכלל S&P שידרגו את ארה"ב"

- לאן הולך מדד המעו"ף לאחר שבירת השיא?

"כלכלת ישראל נראית טוב מאוד. הצמיחה גבוהה, אין בעיות בבנקים, אין נכסים רעילים, שוק המשכנתאות לא שבור והחוב יורד. חוץ מזה שאנחנו ב'שכונה בעייתית', המשק הישראלי הוא בעל ריבוי טבעי גבוה יחסית לעולם המערבי, וגם הממשלה פה די יציבה, למרות שזה נשמע לישראלים מוזר. אם לא היה את עניין המטבע החזק מדי ליצואנים, הכול היה פה ורוד. בהינתן שהכלכלה שלנו נראית לא רע, וגם בעולם היא בכיוון הנכון, זו לא הפתעה שכסף רב זורם וימשיך לזרום לשוק המניות.

"גם בארה"ב הסביבה העסקית נראית לא רע בכלל. כ-70 חברות פרסמו כבר את תוצאותיהן השנתיות, ורובן היכו את התחזיות, ואני לא רואה סיבה שהן לא ימשיכו להציג דוחות טובים. אז אם אני צריך לבחור שוק להשקעה, דווקא השוק האמריקני נראה לי יותר זול מאחרים, וכך גם הישראלי".

- האם לאור השיא במעו"ף זה הזמן להקטין את רכיב המניות בתיק?

"זה לא הזמן להוריד חשיפה לאפס, אבל לממש מניות שרצו יותר מדי - זה תמיד נכון. מצד שני, ראוי גם שלא נצפה להמשך עליות בקצב כזה. השחקן המרכזי בשוק המניות הן קרנות הנאמנות, שכן המוסדיים נמצאים בחשיפה מנייתית גבוהה כבר תקופה ארוכה. הציבור הוא שמזיז את שוק המניות דרך הקרנות, ובדרך כלל כשהציבור נכנס, זה אומר שחלק גדול מהעליות כבר מאחורינו".

- מדוע הורדת אופק הדירוג של ארה"ב לא באה לידי ביטוי בשווקים?

"אפשר להתווכח על מי זו בכלל S&P שתדרג את ממשלת ארה"ב, אחרי כל הטעויות והתחזיות השגויות שהם סיפקו. הפעולה של S&P הייתה ברמה הצהרתית ופוליטית, כי הם ניסו ללחוץ על הקונגרס לעשות קיצוצים. ארה"ב הייתה ונשארה הנכס חסר הסיכון המהווה נקודת ייחוס להכול. התשואות של 3.4% באג"ח ל-10 שנים מספרות את הסיפור, והוא שהמשקיעים מרגישים בטוחים עם ההשקעה באג"ח הממשלתיות. אני אמנם לא ממליץ לקנות אותן, אבל האם הן ישרתו את החוב? חד משמעית כן".

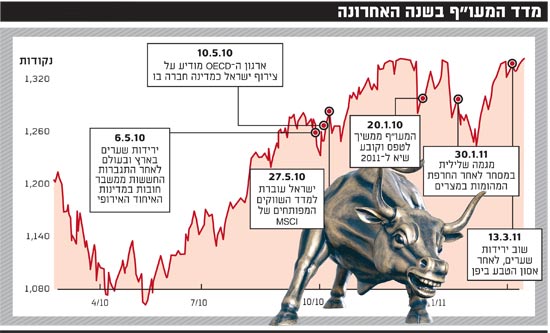

מדד המעוף בשנה האחרונה / צלם: shutterstock א ס א פ קראייטיב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.