למרות הגורמים בטווח הקצר שמצביעים על עתיד שלילי למדד S&P500, בין היתר תוכנית הסיוע המוניטרית של הפד (QE2) שצפויה להסתיים ביוני ונתונים כלכליים גרועים בתחום הייצור, הצריכה והאבטלה, אני מאמין שעדיין לא הסתיים מחזור העליות בשוק המניות.

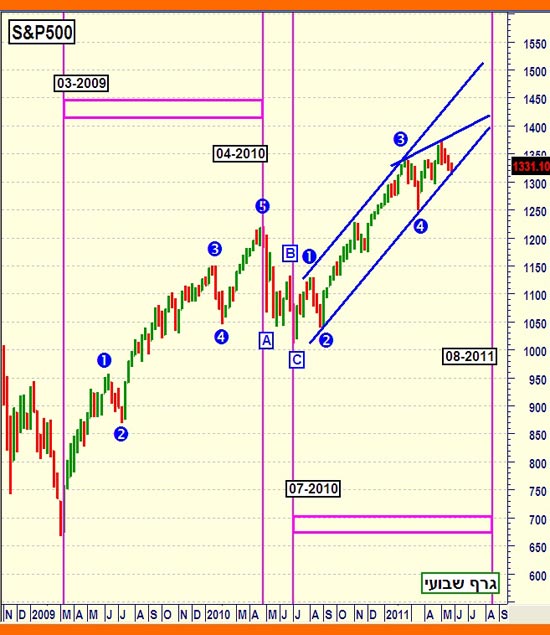

גרף של מדד S&P500 מצביע על מספר אלמנטים טכניים המחזקים טענה זו:

משה שלום סנופי

קודם כל, טרם ראינו זוג או יותר של שיאים ושפלים יורדים במדד זה. העלייה האחרונה, עדייו לא מכילה תיקון טכני המסכן את המגמה המוגדרת בטווח השקעה הנובע מגרף זה. למעשה, השיא של 1,370 נקודות מתחילת החודש, עדיין מהווה פריצה לגיטימית. ביתיים, לא נוצר אחריו שפל נמוך מן השפל הקודם. כך נשמרת עדיין המגמה העולה.

המדד נשאר מעל לקו המגמה הכחול אשר נמתח בין השפלים של גל 2 וגל 4. למעשה בגרף היומי (שלא מוצג כאן) ניתן לזהות את הירידה האחרונה כתבנית דגל, המהווה תבנית להמשך מגמה שורית.

נראה שבספרור האליוט (5 גלי עלייה ו-3 גלי ירידה), הסביר ביותר בעיני ומוצג כאן, חסר הגל החמישי והאחרון של המחזור העולה. לא משנה אם גל חמישי זה יתפתח לתנועת מחיר התחומה על ידי גבולות התעלה הכחולה, או על ידי גבולות היתד העולה, המהות זהה - קיים סיכוי סביר להמשך עולה לכיוון 1,410 נקודות או יותר.

גם על זמן הסיום של המחזור כולו ניתן לומר כמה מילים: למחזור העולה הקודם, זה שהחל במארס 2009 והסתיים באפריל 2010, לקח שנה וחודש להתחיל, להתפתח ולהסתיים. השוואה למחזור העולה הנוכחי מצביעה על כך שהוא צפוי להסתיים באזור אוגוסט השנה.

יתר על כן, זווית העלייה של תנועת המחיר בתקופה זו, תביא את המדד לאזור ה-1,410-1,450 נקודות. רק חצייה מטה של אזור התחתית של גל 4 (באזור 1,250 נקודות) ישנה תסריט אופטימי זה.

השוק מבולבל

לפניכם ארבעה גרפים יומיים:

משה שלום מיסק

בגרף מספר 1 ניתן לראות את תעודות הסל העוקבות אחרי האג"חים לטווח קצר (1-3 שנים) ושאינם צמודים למדד של ממשלת ארה"ב; גרף מספר 2 מייצג את תעודות הסל העוקבת אחר מדד S&P500; בגרף מספר 3 ניתן להתרשם מתעודת הסל העוקבת אחרי האג"חים הצמודים למדד בארה"ב; ולבסוף, בגרף מספר 4 רואים את מה שקרה לתעודת הסל העוקבת אחרי החוזה העתידי של הנפט מסוג WTI.

ממקבץ זה ניתן לקחת דבר אחד: השוק מבולבל. המשקיעים אינם מתנהגים בהיגיון, אלא על פי הצורך המשתמע מן האיזונים הפנימיים של הביקושים וההיצעים שמתעוותים על-ידי ההתערבויות למיניהן.

את חוסר ההחלטיות וההגיון ניתן לראות לפי הנתונים הבאים: למרות הירידה החדה במחיר הנפט, האג"ח הצמוד למדד חזר לרמתו העליונה, במקביל להמשך עלייתו המטאורית של האג"ח הלא צמוד; המניות, אשר גם הן אמורות היו לסבול מן העלויות הגבוהות המוטלות על הפירמות ועל הפרטים, כתוצאה מן העליות בסחורות לא עלו אלא ירדו מאז הנפילה במשאבים הטבעיים. זאת כמובן עקב המשקל של מניות היצרניות והמשווקות של הנפט במדד עצמו.

המסקנה המתבקשת היא שלא כדאי להתבסס על ההיגיון הפונדמנטאלי הכלכלי בלבד, ועל הקורלציות הברורות לכאורה בין הנכנסים השונים. חשוב לנתח כל נכס בנפרד, ובכך לחסוך הרבה עוגמת נפש.

משה שלום הינו אנליסט בכיר ב FXCM (חברה למסחר במטבע חוץ, מדדים וסחורות), ומרצה במכללת מגמות.

ניתן לפנות אליו ישירות לאימייל: Moshe.Shalom@gmail.com.

משה שלום עשוי להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות בנכתב בה הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.