"גם חברות נדל"ן מניב, שעיקר פעילותן בישראל ומצבן מצוין, בנויות על מחזור חוב". מאחורי האמת הזו, שנאמרה לנו השבוע, עומד בכיר בשוק ההון העוקב אחר ענף הנדל"ן בבורסה. הטענה שלו פשוטה: אם על מחזור חוב בנויות חברות עם מודל עסקים סולידי, חסר-סיכון, מה נגיד על יזמיות, שבהגדרה מסוכנות יותר?

זה המקרה עם אלביט הדמיה, על הנייר חברת אחזקות, אך בפועל יזמית נדל"ן בעיקרה. אלביט ספגה בחודש האחרון מפלה לאחר חשיפת "גלובס" כי בעל השליטה לא פרע במארס תשלום של 100 מיליון שקל לבנק הפועלים בחברה הפרטית אירופה ישראל, דרכה הוא חולש על אלביט הדמיה הציבורית.

אלביט הבטיחה למשקיעיה כי אין כוונה לחלוב אותה לצורך פירעון החוב, ולכן לא תחלק דיבידנד בשנה הקרובה; מצד שני, קשה שלא להשוות בין זיסר לבין לב לבייב, שהכניס יד לכיס לפני ואחרי הסדר החוב המתוקשר. אחד הנעלמים הגדולים אצל זיסר, היה ונותר הונו ואיתנותו הפיננסית בעסקיו הפרטיים.

מחכים למימושים

השאלה הזו צפויה לרחף על כל חברה שתתקשה למחזר את חובותיה בתקופה הקרובות, בין אם היא הרפתקנית יותר או סולידית יותר. הצפי הלא ברור להתאוששות הכלכלה העולמית וקשיים שעשויים לצוץ במרחב הגיאו-פוליטי המקומי, רק מעלים עוד סימני שאלה אם המקרה של זיסר הוא יחיד, או אם פנינו מועדות לסדרה נוספת של חברות בקשיים. עם זאת, אין ספק שחברה רווחית ומניבת מזומנים על בסיס קבוע תתקל בפחות קשיים בדרכה למחזור חוב.

אלביט הדמיה, גם בלי הדיבידנדים, תאלץ להתמודד עם פרעון חובות בהיקף לא מבוטל של כמיליארד שקל בשנתיים הקרובות. מחזיקי האג"ח ילטשו עיניים כדי להבטיח שתשלם חובם, וכך גם בנק הפועלים, שמניות השליטה של אירופה ישראל שועבדו לטובתו כנגד ההלוואה - מניות ששווין התכווץ לכדי פחות משליש מקרן ההלוואה.

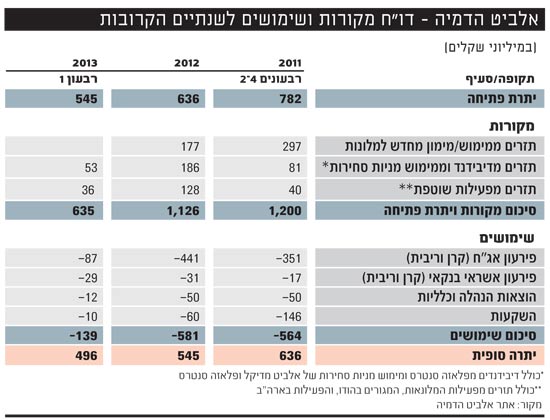

לאחר שאיבדה כמעט מחצית מהשווי שלה בבורסה מתחילת 2011, אלביט הדמיה ניסתה לעצור את הסחף בדמות תכנית לרכישה עצמית של אג"ח בערך נקוב של 150 מיליון שקל (החברה הבת פלאזה סנטרס תרכוש באותו סכום אגרות שלה). דו"ח המקורות והשימושים שפרסמה מיוזמתה בתחילת החודש, מגלה שהיא עדיין תצטרך להוציא סכומים לא מבוטלים על הוצאות מטה ועל מחויבות להשקעה.

הדו"ח מתבסס על כמה הנחות יסוד, ולא בטוח שכולן יתממשו. כך למשל, החברה מעריכה שתצליח לממש מלונות (או להשיג בעבורן מימון חוזר) בסכום הקרוב ל-500 מיליון שקל, שזה פחות או יותר עודף המזומנים שהיא מצפה שיוותרו בידה במארס 2013. ועדיין, לא ברור כמה כסף תצליח לקבל בסביבה כלכלית מאתגרת וכשהקונה יודע שהמוכר לחוץ.

בכלל, צריך לזכור שאלביט הדמיה היא חברה דואלית שמניותיה נסחרות גם בנאסד"ק ולפיכך מדווחת באנגלית, על-פי העקרונות המקובלים על רשות ני"ע האמריקנית. באופן דומה, פלאזה סנטרס, שהתאגדה בהולנד (ומניותיה נסחרות בוורשה ובלונדון), מדווחת על-פי החוק ההולנדי, ויש מי שרואה בשקיפות החסרה הזו לרועץ.

סיבוב מוסדיים

כנגד כל הספקנים, שמו של זיסר הולך לפניו כאחד מראשוני חלוצי הנדל"ן במזרח אירופה, שהצליח לממש בהצלחה נכסים לפני המשבר העולמי. אם נניח לרגע תרחיש קיצון, בו בנק הפועלים יחפש בעל שליטה שייכנס בנעליו, כמו במקרה של מזרחי ובוימלגרין, לא בטוח שזה ייטיב עם חברות הבת, שנהנו מקשריו והיכרותו עם השווקים. וזאת, עוד מבלי להזכיר את פוטנציאל הייזום בהודו או בפעילות המניבה בארה"ב.

לא בכדי, מספרים שחקנים בשוק שהחברה "חורשת" בימים אלה את הגופים המוסדיים, מראה מצגות ומצפה לתמיכה. לא מן הנמנע שגם הספקולנטים שבקרב המשקיעים יכולים למצוא לפחות שלוש סיבות להשקיע בה: יכולת פירעון החוב שלה גבוהה מזו המגולמת בשערים הנמוכים בו נסחרות האג"ח; פלאזה סנטרס הבת עשויה להצטייר כאטרקטיבית מאלביט הדמיה (ובניגוד אליה, תמשיך לחלק דיבידנד) ואלביט הדמיה עצמה היא מעין אופציה על התאוששות שוק הנדל"ן במזרח אירופה ובהודו.

אלביט הדמיה דוח מקורות ושימושים לשנתיים הקרובות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.