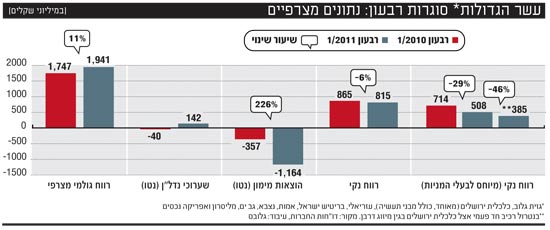

גובות יותר, אך מרוויחות פחות. זו התמונה המעודכנת של חברות הנדל"ן המניב, על רגל אחת. הרווח הנקי של עשר החברות המובילות בענף נשחק ב-30% לעומת הרבעון המקביל אשתקד, והסתכם ב-500 מיליארד שקל בקירוב. בנטרול רכיב חד-פעמי משמעותי אצל אחת מהן, היה הרווח צולל ב-50%.

טור ההכנסות, כאמור גדל, והעשר רשמו רווח גולמי מצטבר (יוגדר מיד) בגובה 1.95 מיליארד שקל, ב-10% יותר לעומת הרבעון המקביל. סעיף שערוכי נדל"ן של הנכסים השונים לא "השתולל", והסתכם ב-140 מיליון שקל בלבד; כאשר בשערוך הגדול ביותר, 69 מיליון שקל, הכירה גזית גלוב.

היו אלה הוצאות המימון נטו, שזינקו פי 3 - ל-1.15 מיליארד שקל, שהפילו את הרווח המצטבר. אגב, בקרב מי שפועלות רק בישראל - בריטיש, אמות, מליסרון וגב-ים - הוצאות המימון זינקו פי 8. "האשם" המרכזי הוא מדד המחירים שעלה, וגרר עמו כלפי מעלה את ההתחייבויות של החברות, ואמור למשוך מעלה גם את דמי השכירות.

NOI מזה, והמימון מזה

כדי להתמקד בעשר המניבות הגדולות נופו ממדד נדל"ן-15 (שהרכבו החדש יפורסם ביום רביעי) שיכון ובינוי (בשל פעילות מניבה מצומצמת), אלוני חץ (שלא מאחדת פעילויות נדל"ן, להוציא את אמות) ונורסטאר (חברת החזקות).

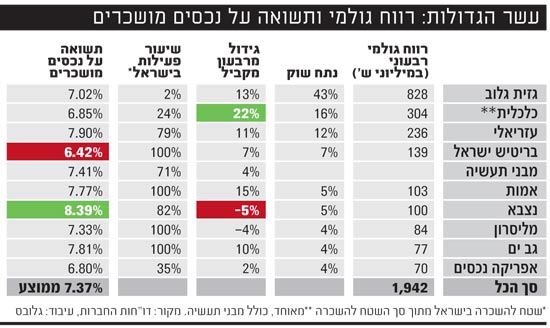

לאחר מכן מוינו החברות לפי סדר יורד של הרווח הגולמי (ראו תרשים). ההתמקדות כאן ב- (Net Operating Income) NOI - רווח גולמי או רווח תפעולי נקי - המדד התפעולי המרכזי בענף. ה-NOI מבטא את ההכנסה נטו מהשכרת הנכס, כלומר דמי שכירות הכוללים הכנסות מניהול הנכס, בהפחתת עלות החזקתו.

חלוקת הרווח הגולמי מהנכס בערכו בספרים תביא את התשואה של החברה על אותו מגדל משרדים או קניון. ניתן אז להשוות אותה גם לריבית שמשולמת למימון הנכס.

עשר המניבות הגדולות מחזיקות יחד 15.5 מיליון מ"ר בנכסים להשכרה - 37% מהם ניצבים בישראל, 29% במדינות אירופה (כולל רוסיה), והיתר בארה"ב (17%) ובקנדה (17%). החברה המובילה, במונחי שטח להשכרה בישראל, היא מבני תעשיה, ואילו המובילה בשלושת שוקי חו"ל שהוזכרו היא גזית גלוב.

גזית גלוב - הרווח הגדול ביותר

חברת הנדל"ן הגדולה בישראל במונחי שווי נכסים - כ-47 מיליארד שקל - המשיכה לבצר את מעמדה, לאחר שברבעון הראשון השקיעה יותר מכולן באיסוף נכסים. מדובר, בין היתר, בעסקת 2 מיליארד שקל (במניות) בצפון קליפורניה, ובשתי עסקאות בהיקף 1.3 מיליארד שקל במצטבר, לרכישת קניונים בוורשה בפולין, ובטאלין, בירת אסטוניה.

ה-NOI הרבעוני הסתכם ב-828 מיליון שקל, גידול בשיעור 13% לעומת אשתקד. בניכוי חלק המיעוט, זה מסתכם ב-446 מיליון שקל, וגידול צנוע בשיעור 6%, בהתאמה. ללא תלות בשיטת המדידה מדובר בנתון המוביל.

ואולם דווקא גזית הייתה היחידה שפרסמה הפסד רבעוני, אך זהו הפסד חשבונאי גרידא, בגין עדכון שווי הוגן של נכסים פיננסיים לגידור פעילות בחו"ל. בגזית, שנחשבת לאחת המגדרות הגדולות בישראל, מקפידים להתאים את מטבע רכישת הנכסים (מט"ח) למטבע לקיחת ההתחייבויות (שקל).

למרות שרק שיעור זעום מהשטח להשכרה נמצא בישראל, לגזית יש פריסה ארצית רחבה יחסית של קניונים. אחד מהם - G סינמה סיטי בראשל"צ - מדווח, רגע לפני חשיפת הגרסה המורחבת של קניון הזהב הסמוך, על תפוסה מלאה, וקצב NOI המניב 7.5% תשואה.

כלכלית ירושלים - הגידול החד

כלכלית, שמחזיקה עם מבני תעשיה ב-4.3 מיליון מ"ר להשכרה, סגרה רבעון ראשון בו דרבן מוצגת כחברה בת בשליטתה המלאה. החברה שהניבה, עוד לפני המיזוג, את הרווח הגולמי השני בגובהו לאחר גזית גלוב, התחזקה ותופסת עתה 16% מהרווח הגולמי המצטבר.

ה-NOI הסתכם ברבעון הראשון ב-304 מיליון שקל, גידול בשיעור 22% לעומת הרבעון המקביל. בפסגות מעריכים שהקבוצה תשיג, החל מהרבעון השני, NOI בהיקף 330 מיליון שקל, כל שלושה חודשים. כלכלית-דרבן, ללא מבני תעשיה, מביאה 75% מהכנסתה מחו"ל. השוק הדומיננטי מבחינתה הוא צרפת, ממנו מפיקה החברה 30% מהרווח הגולמי שלה, ועליו היא משיגה 7.8% תשואה. מאזן הסולו המורחב (כלכלית-דרבן) מראה שברבעון הראשון גדל ההון העצמי המיוחס לבעלי המניות ב-700 מיליון שקל, ל-2.8 מיליארד שקל, והוא מניף עתה מאזן של 15.8 מיליארד שקל.

עזריאלי - שיאנית "כחול לבן"

חלוץ הקניונים בישראל, יחד עם המנכ"ל הטרי שלמה שרף, לא היססו במחצית הראשונה להשתמש בקופת המזומנים התפוחה. החברה שזכתה לאחרונה במכרז בהיקף 522 מיליון שקל בת"א, רכשה מוקדם יותר השנה מגדלי משרדים ביוסטון ב-600 מיליון שקל.

עסקת יוסטון בוצעה לפי תשואה של כ-8%, קרובה לתשואה הממוצעת של החברה על נכסיה - 7.9%. הרווח הגולמי, שגדל ב-11% ל-236 מיליון שקל, סייע למיצובה כיצרנית ה-NOI הגדולה שפעילה בעיקר בישראל.

החברה השיגה שלושה שיאים לעומת קבוצת הייחוס: הרווח הנקי שלה היה הגבוה ביותר, והסתכם ב-162 מיליון שקל; המינוף היה הנמוך ביותר - הון עצמי בסך 11 מיליארד שקל הניף מאזן (סולו מורחב) של כ-17 מיליארד שקל; היחס בין שווי השוק לבין ההון היה הגבוה ביותר (1.06). להוציא מליסרון, זו החברה היחידה שנסחרת מעל להונה העצמי.

בריטיש ישראל - רבעון אחרון לבד

במקום הרביעי במונחי NOI ניצבת בריטיש ישראל שזה לה הרבעון האחרון בטרם תאוחד אל תוך דוחות מליסרון, ובהמשך תתמזג לתוכה. כבר עתה מחזיקות השתיים את מספר הקניונים הגדול בישראל, אך הן יאלצו להיפרד משלושה, אחד מהם, ה"גרנד קניון" בחיפה, הוא אחד "האסים" של בריטיש.

בריטיש היא החברה בעלת הרווח הגולמי הגבוה ביותר שמופק אך ורק מהשוק הישראלי. 587 אלף מ"ר מניבים, מנהריה ועד אילת, השיאו רווח גולמי בגובה 139 מיליון שקל, ששימשו לתשלום הוצאות מימון נטו בסך 117 מיליון שקל. על תשואה ממוצעת בנכסים בשיעור 6.4%, משלמת בריטיש 5.2% ריבית אפקטיבית ממוצעת. למרות נתוני הרווח הגולמי, והוצאות המימון, השיגה החברה כ-50 מיליון שקל רווח, בזכות 65 מיליון שהתווספו לצד ההכנסות בגין שערוך נכסים. מדובר במשערכת הגדולה ביותר ברבעון זה אחרי גזית גלוב, שלה נכסים מניבים בשווי הגדול פי 5.

מבני תעשיה - הגדולה בישראל

חברת הנדל"ן המניב הגדולה בישראל במונחי שטח להשכרה, כ-1.3 מיליון מ"ר, הציגה רבעון דומה מאוד לרבעון המקביל.

הרווח הגולמי מהשכרת נכסים גדל ב-4% לקצב שנתי של מעל חצי מיליארד שקל. ואולם התמונה לא אחידה: בשוק הישראלי, שאחראי לכמעט 60% מההכנסות, גדלו דמי השכירות ב-5%, אך בשוק האירופי נרשמה דווקא ירידה קלה בדמי השכירות.

אחד הפריטים המעניינים שמופיעים בצד הנכסים ברבעון זה הוא נתח של כ-10% מהחברה האם, כלכלית, שמוצג לפי שוויו בבורסה. מדובר בתמורה שקיבלה החברה בגין החזקתה בדרבן טרם המיזוג.

אמות - איסוף נכסים בע"מ

אמות, הזרוע הישראלית של אלוני חץ, היא בעלת ה-NOI השישי בגודלו - כ-100 מיליון שקל ברבעון. להבדיל מחברות אחרות בהן ההבחנה בין נדל"ן ישראלי לזר אינה דיכוטומית, כאן ניתן לשחק אך ורק ב"מגרש הביתי".

החברה השכילה להציג את הגידול החד ביותר ברווח הגולמי אחרי כלכלית, 15%. היא לא היססה לייצר תוכניות חדשות למגדלי משרדים בת"א ובגוש דן, וגם לבצע רכישות בהיקף של 1.2 מיליארד שקל בשנתיים האחרונות בתשואה ממוצעת שהגיעה עד 8.2%.

אמות, בעלת תמהיל מאוזן של משרדים וקניונים, השיגה 7% תשואה על נכסיה במעגל הראשון - ת"א-רמת גן-גבעתיים - ו-8.5% בפריפריה הצפונית והדרומית. התשואה הממוצעת הכוללת שלה עומדת על 7.8%.

נצבא - שיאנית התשואה

נצבא, החברה הכי פחות ממונפת אחרי עזריאלי, היא בעלת התחנה המרכזית בת"א, נכס ששווה אזכור כי הוא מציג את סיפור תשואת השיא. הנכס, ששווה 289 מיליון שקל, מניב שכירות נטו בגובה 9.5 מיליון שקל ברבעון, המניבה לו תשואה בשיעור שאינו יורד מ-13%.

וכך עם NOI שנתי בגובה 400 מיליון שקל, ונכסים בשווי 4.75 מיליארד שקל, החברה היא שיאנית התשואה בבדיקה זו עם 8.4% מכובדים. אגב, בעלת הסינמה סיטי בגלילות הגיעה למקום הראשון למרות ירידה ב-NOI, ובעיקר למרות מצב לא אופטימלי בצרפת.

שטחים לא מושכרים, שחלקם אולי יימכרו בקרוב, הורידו את התשואה הממוצעת ברפובליקה הצרפתית ל-5.3% בלבד. בנטרול הפעילות שם, אליה נכנסה החברה באמצע העשור הקודם, הייתה התשואה מזנקת ליותר מ-9%.

גב ים - מלכת המשרדים

גב ים מחזיקה משרדים רק בישראל, ולא באף מדינה בחוץ לארץ. ההפרדה הברורה בעסקי הנדל"ן של קבוצת IDB מאפשרת למשקיע להיחשף באמצעות גב ים לשוק המשרדים הישראלי, עם בונוס של ייזום למגורים (החברה בונה היום את הפרויקט הגדול ביותר בחיפה).

עם מעל 700 אלף מ"ר משרדים במוקדי הביקוש, היא שנייה רק למבני תעשיה במונחי שטח להשכרה בישראל. אחת מספינות הדגל היא "פארק מתם", שם היא שותפה עם עיריית חיפה, שמציג 8.4% תשואה. החברה דיווחה שדמי השכירות לחוזים שנחתמו ברבעון האחרון עומדים על 44 שקל למ"ר, פחות מדמי השכירות הממוצעים - 50 שקל למ"ר.

התשואה הממוצעת של החברה על נכסיה גבוהה יחסית - 7.7%. למרות שלאחרונה הפסידה במכרז דרום הקריה, פעילות ייזום מתחמי היי-טק בהרצליה פיתוח נמשכת במרץ, מה שבוודאי יגדיל את ה-NOI, ואולי גם את התשואה.

מליסרון - קטנה אך מניבה

אם גב ים יוזמת, מליסרון רוכשת. בריטיש, עליה השתלטה באפריל, תשמש מנוע הצמיחה של החברה, שאין לשכוח שתפקדה בעבר היטב גם עם קניונים ספורים, אך "חזקים". למעשה, לפני המיזוג, ועם 240 אלף מ"ר להשכרה, מליסרון הייתה החברה הקטנה ביותר במונחי שטח מבין עשר הגדולות.

ה-NOI ירד ברבעון הראשון ב-4%, ל-84 מיליון שקל, בעיקר בגלל השיפוץ הקריון שכלל הכנסת שוכרים חדשים. התשואה הממוצעת על נכסי החברה עומדת על 7.3% - אך עוברות אותה הקריון עם שווי 1.8 מיליארד שקל ותשואה 8.0%, וקניון רמת אביב עם 100% תפוסה ו-7.6% תשואה.

במליסרון-בריטיש מתכננים לייצר יחד NOI של כ-900 מיליון שקל שנתי החל מ-2013, מה שיקרב מאוד את אימפריית הקניונים המאוחדת לנתון המקביל הנוכחי של עזריאלי. גם מליסרון נסחרת בפרמיה זעירה על ההון העצמי.

אפריקה נכסים - עם הפנים לאירופה

אין זה מקרה שאפריקה נכסים - שמכרה למליסרון, בין היתר, את הקניון היוקרתי ברמת אביב - מדורגת אחריה. לאחר מימושי הענק בישראל, בעיצומו של המשבר, עבר מרכז הכובד שלה לאירופה. וכששוק הדיור במזרח-מרכז היבשת עדיין חולה, עולה קרנה של הפעילות המניבה שם, וכך הצליחה החברה להתברג לעשר המניבות הבולטות.

פרויקט הדגל של החברה, קניון קוטרוצ'ן בבוקרשט, מניב עתה דמי שכירות נטו בגובה 22 מיליון אירו, שמניבים לו תשואה בגובה 6.3%. התשואה של הקניון דווקא נמוכה מהתשואה הממוצעת על נכסי החברה - 6.8%.

בעתיד עשויה גם אפריקה האם לשוב ולהיות אחת מעשר המניבות המרכזיות כאן. כך, למשל, לאחר שהקניון הענק של אפ"י פיתוח במוסקבה, "AfiMall', יתחיל להניב את דמי השכירות המדוברים, בהיקף עשרות מיליוני דולרים בשנה.

*** אליעזר פישמן, בעל השליטה ב"כלכלית ירושלים" ו-"מבני תעשיה", הוא בעל השליטה "בגלובס"

עשר הגדולות סוגרות רבעון נתונים מצרפיים

עשר הגדולות רווח גולמי ותשואה על נכסים מושכרים