מדדי המניות האמריקניים נמצאים על פרשת דרכים אדירת משמעות שאותה ניתן לראות דרך התבוננות בגרפים.

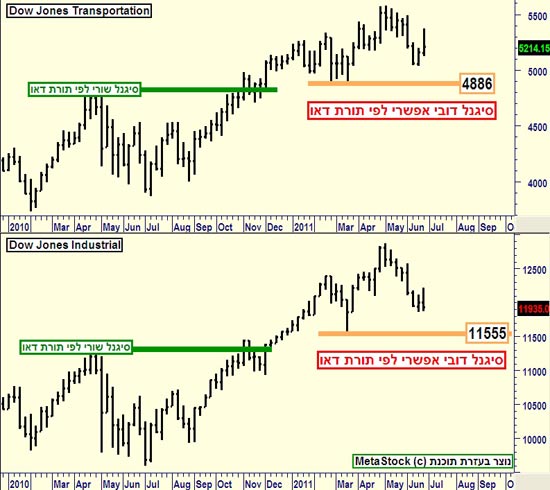

בחלק העליון, הגרף השבועי של מדד DTA (דאו ג'ונס תחבורה), המורכב ממניות העיקריות בתחומים תחבורה ותעבורה, מדד זה מייצג את רווחיות החברות המניעות את התוצרת של המשק. בחלק התחתון נמצא מדד DJI (דאו תעשייתי) המכיל את 30 החברות התעשייתיות הגדולות בארה"ב:

משה שלום דאו

כדי להבין את מהות פרשת הדרכים המוצגת כאן, עלינו לזכור שבתורת דאו (הבסיס לתורת הניתוח הטכני), נאמר שעל המדדים "לאשר זה את זה". כלל זה הוזכר במיוחד בקשר לשני המדדים המוצגים כאן, מפני שהם מהווים דוגמה קלאסית לתמונה משלימה של המשק הכלכלי.

מהותו של האישור הדדי בין המדדים, היא שכאשר האחד מאותת לשלילה או לחיוב, השני אמור לעקוב אחריו באותו הכיוון. התאמה זו ביניהם נותנת לנו ביטחון שלפנינו שינוי אמיתי ומשמעותי בכיוון המגמה.

הפעם האחרונה ששני המדדים הראו תיאם מגמתי היה כאשר שניהם עלו מעבר לשיאם הקודם (הקו והטקסט בירוק), אזי קיבלנו איתות דאו שורי, ואכן ראינו את העלייה עד מאי האחרון.

עם זאת, כרגע המצביעים המדדים על סכנה ל"איתות דאו שלילי" (Dow Theory Sell Signal). מצב זה יתממש אם שני המדדים יחצו את השפל המשמעותי האחרון שלהם.

שפלים אלה נקבעו במארס השנה בעקבות בעיות המזרח התיכון ורעידת האדמה ביפן: ב-DTA זה יקרה בשבירה מטה של רמת ה-4,886 נקודות (בסגירה שבועית), ובמדד DJA בשבירה מטה של רמת ה-11,555 נקודות (בסגירה שבועית).

שתי נקודות חשובות בהקשר זה שיש לשים אליהן לב: המדדים לא חייבים לבצע את שתי השבירות באותו תאריך, עצם השבירה מטה, היא החשובה; שנית, איתותי דאו מהסוג הזה חשובים מאוד למוסדות פיננסיים ומנהלי כספים, איתות כזה יהווה סיבה לרבים מהם לנקוט עמדה שלילית כלפי השוק.

מה עם מדד S&P500?

הנה הגרף השבועי של S&P500:

משה שלום סנופי

גם מדד ה-S&P500 נמצא בפרשת דרכים והוא בסכנה ליצור שפל חדש אם יחצה כלפי מטה את רמת ה-1,250 נקודות (בסגירה שבועית). כפי שכבר ראינו למעלה, לחצייה כזו יש גם "אישור" משני המדדים המייצגים את הצד היצרני של הכלכלה.

בנוסף, בימים אלו המדד עומד על הממוצע הנע 200 יום שלו (בחום בגרף), ושבירה מטה של קו זה, המייצג את הטווח הארוך עבור מנהלי כספים רבים מאוד, תהפוך להיות "נבואה שלילית שמגשימה את עצמה".

שילוב של שבירת שתי רמות המחיר שציינתי ב-DTA וב-DJA יצור "איתות דאו שלילי". שבירה דומה ב-S&P500 תייצר שפל חדש ותחייב שבירה מטה של הממוצע הנע (200 יום). כל אלו ביחד וכל אחד לחוד, ייתפסו כשליליים עבור השוק, ויביאו רבים לנקוט עמדה.

לא הכל שחור

כדי לאזן את הסכנה הפוטנציאלית שהצגתי בפניכם, ברצוני להציג לחובבי גלי האליוט את ההשערה שלי ביחס לספרור העכשווי ב-S&P500. בספרור זה ניתן לראות דווקא עתיד חיובי לטווח הבינוני, לאחר סיום שלילי של הטווח הקצר.

מאז השיא של פברואר, כל הנעשה נראה לי כ-FLAT אחד ארוך מאוד, עליו אפשר להסתכל כגל עולה או יורד. ה-FLAT יכול להיחשב כגל הרביעי של המגמה העולה שהחלה באמצע 2010, (ניתן לראות את הספרור הפנימי של FLAT זה באינסרט היומי שבחלק התחתון של הגרף).

הסיבות להנחה זו:

1. מבנה FLAT הוא של 3-3-5, וזה אכן מה שמצטייר כרגע.

2. תנועת המחיר מאז השיא של פברואר נראה כבמבנה אנטי-מגמתי ברור, ולא ככזה הבנוי מ-5 או 9 גלים מגמתיים.

3. גל 4 שהיה מסתיים בשפל של מארס, היה נראה קצר מדי מבחינת הזמן ביחס לגל 3 הארוך.

ואיפה אנו בתוך ה-FLAT המתואר? לקראת סיום תת-גל 5 של C, דהיינו לקראת הסיום של כל גל 4 כחול. זאת ועוד, אם ה-FLAT זו ההנחה הנכונה לגבי מה שקורה, אנו עתידים לראות עוד גל 5 (כחול) עולה, אשר יביא את המדד לשיאים חדשים.

אציין את הסברה שלי מן העבר הלא רחוק, שקווי המגמה העיקריים מנבאים הגעה ל-1,410-1,450 נקודות במהלך עולה כזה.

האם נראה שבירת שווא של רמת ה-1,250 נקודות הקריטית, שאחריה יתחיל העלייה של גל 5 (כחול)? איני יודע אבל זכרו שמתחת לרמה כה חשובה, יש המון פקודות קטיעת הפסד, זהו פיתוי לא קטן למי שמסוגל לייצר שבירת שווא כה כדאית.

משה שלום הינו אנליסט בכיר ב FXCM (חברה למסחר במטבע חוץ, מדדים וסחורות), ומרצה במכללת מגמות.

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

משה שלום עשוי להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות בנכתב בה הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.