אקטיביזם מוסדי - מצב שבו בעלי מניות מוסדיים (שרובם מייצגים ציבור רחב של משקיעים) נאבקים בהחלטות הדירקטוריון וההנהלה של החברות שבהן הם מושקעים, הוא חלק אינטגרלי ואפילו מבורך בשוק ההון האמריקני.

לא תמיד האקטיביזם משיג את מטרותיו (בעיקר השאת הערך לבעלי המניות), אך סביר להניח שבלעדיו לחברות הציבוריות בארה"ב היו חיים קלים יותר, וזה אומר שלציבור המשקיעים היו חיים קשים יותר.

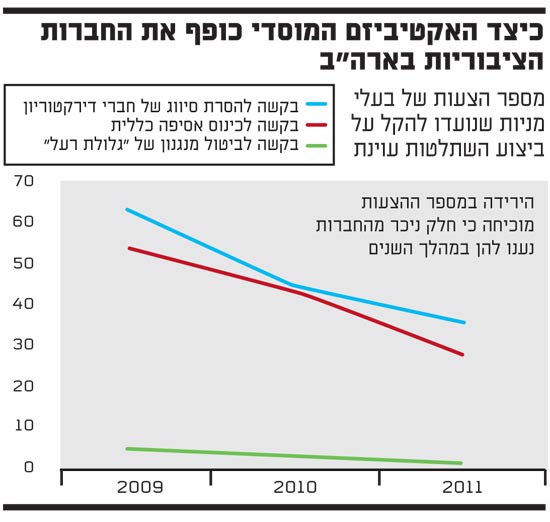

אקטיביזם מוסדי בא בעיקר לידי ביטוי במהלך עונת כתבי ההצבעה (Proxy), שנשלחים לבעלי המניות לפני קיום האסיפה הכללית. בימים אלו מסתיימת עונת כתבי ההצבעה של 2011, ובמכון המחקר האמריקני GovernanceMetrics החליטו לבדוק כיצד אותו אקטיביזם מוסדי השתנה במהלך שלוש השנים האחרונות, וכיצד - אם בכלל - הוא השפיע.

GovernanceMetrics, שמתמחה בניתוח שכר מנכ"לים ומאבקי Proxy, בחר למקד את מחקרו ביכולת של בעל מניות לבצע השתלטות על חברה (לאו דווקא עוינת), לדרוש שינוי במבנה הדירקטוריון ו/או ההנהלה, או לכנס אסיפה כללית (דוגמת זו שמבקשת לכנס קרן Prescott, בעלת המניות הגדולה בבלופניקס הישראלית).

ואכן, מהמחקר עולה כי במהלך שלוש השנים האחרונות חל שינוי לטובה בגישה של החברות הציבוריות כלפי זכויות בעלי המניות שלהן.

שהדירקטוריון לא יישאר על כנו

נתחיל דווקא בהגדרת הדירקטוריון כ"דירקטוריון לא מסווג" (Board Declassification). דירקטוריון מסווג (Classified board) הוא דירקטוריון שרק חלק קטן ממנו (בדרך כלל שליש) מועמד לכהונה חוזרת מדי שנה, ואילו יתר הדירקטוריון נבחר לתקופות ארוכות יותר (3-8 שנים). כך נוצר דירקטוריון יציב, אך כזה שחשוף לביקורת לא מעטה, בגלל שהוא נוטה להפוך לשאנן, אדיש להחלטות ההנהלה, ובמקרה הגרוע ביותר - הוא משמש כחותמת גומי להחלטות ההנהלה. דירקטוריון מסווג, מטבע הדברים, מקשה על ביצוע השתלטויות עוינות ולא עוינות על החברה. לכן, בעלי מניות ייטו לדרוש מהחברות להפוך את הדירקטוריון ללא מסווג.

ואכן, מהמחקר של GovernanceMetrics עולה כי מתוך החברות הכלולות במדד S&P 500 בשנת 2009 הוצעו 63 הצעות לביטול סיווג של דירקטוריון, ואילו השנה מדובר היה ב-36 בלבד (ירידה של 43%). נכון להיום, רק 33% מהחברות במדד הן בעלות דירקטוריון מסווג - שפל היסטורי שמוכיח את יעילות האקטיביזם המוסדי.

והנה עוד נתון: מספר הבקשות מצד בעלי המניות, לאפשר להם לקרוא לכינוס של אסיפה כללית מיוחדת עמד השנה על 28 לעומת 54 בשנת 2009 (ירידה של 48%). ואכן, שיעור החברות שבהן אין לבעלי המניות את הזכות לכנס אסיפה כללית מיוחדת, נפל השנה לשפל של כל הזמנים - 49.6%.

לבסוף, GovernanceMetrics בחן את יחס החברות לעמדת בעלי המניות בנוגע ל"גלולת רעל" (מנגנון נגד השתלטות עוינת), וגילה כי השנה רק בחברה אחת ביקשו בעלי המניות להצביע בעד או נגד המנגנון, לעומת חמש חברות בשנת 2009. לדברי GovernanceMetrics, השכיחות של מנגנון "גלולת הרעל" בקרב חברות מדד S&P 500 נחתכה כמעט בחצי במהלך תשע השנים האחרונות, וכרגע רק 16.2% מהחברות עושות בו שימוש.

במילים אחרות, אקטיביזם מוסדי אינו רק צמד מילים מרשימות.

כיצד האקטיביזם המוסדי כופף את החברות הציבוריות בארהב

tali-z@globes.co.il

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.