שוק המניות של חודשי יולי נוטה לרוב למחזורי מסחר קלים ותנודות קשות. מהצרות התקציביות של ארה"ב עד החילוצים הדרמטיים והכושלים במרחב האירו ואסונות טבע באסיה, לא קשה לשער שיולי הנוכחי לא יהיה פיקניק.

התנודתיות תימשך, אך אין זה אומר כי החודש יהיה קשה יותר בהשוואה ליוני, שכן מגמות היסוד, בייחוד בכל הקשור לעונת הדוחות הרבעוניים שתיפתח ב-11 ביולי, מבשרות הפתעות נעימות שמפגינות עוצמה ולא חולשה.

דוחות הרווח ישקפו כנראה האטה בהשוואה לקצב הרצחני של ההבראה ברבעונים שעברו, אך הקונצנזוס כבר הוריד את התחזיות לרמה שיהיה קל להכותן. ההכאה הזו לא חשובה כמו הקצב הפנימי של הצמיחה כפי שהוא מצטייר מתחזיות החברות. אם נקבל הפתעות, בייחוד אצל חברות שהן מובילות בסקטורים שלהן, יהיו אלו זיקוקי דינור.

ובכל זאת, מול כל הרוחות הנגדיות, המגננה נשארה ההתקפה הטובה ביותר.

בחודש שעבר ציינתי כי "אחרי כמה רבעונים של האצה ברווחים ובצמיחה הכלכלית, אנו בפתחם של שני רבעוני האטה בצמיחה בשתי החזיתות הללו. לכן, לא יהיה מפתיע אם קרנות הדולר והאג"ח הפשוטות הבלתי-אהובות ירשמו תוצאות טובות יותר מכפי שניתן היה להניח רק לפני כמה חודשים".

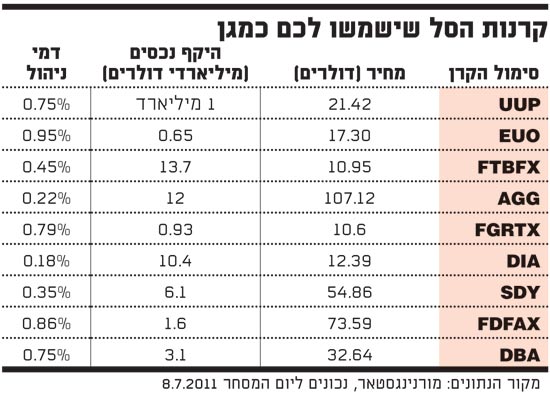

אני ממשיך לדבוק בהמלצה זו: תעודת הסל Powershares Dollar Bull (סימול: UUP). כאשר אי-האמון בחילוצים, תמריצים וכיוצא באלו עולה, האמון בדולר הכל-יכול מתחזק. לגבי סוחרים מקצועיים, אני ממשיך להמליץ על קניית התעודה הזו ביחד עם תעודת Proshares Ultrashort Euro (EUO). כדי להשלים את המגננה של יולי הייתי מוסיף תעודה כמו Fidelity Total Bond (FTBFX), או iShares Barcalys Aggregate Bond (AGG).

ההעדפה להשקעה נותרה במניות מגה-קאפ (שווי שוק מעל 200 מיליארד דולר) רב-לאומיות, שהמאזנים שלהן כרגע טובים מאי פעם, ובו זמנית הן ממוצבות הכי טוב כדי ליהנות מצמיחה עולמית, לכשתשוב.

העובדה שהשמות הללו מניבים כעת תשואה גבוהה יותר משטרי האוצר ל-10 שנים לא אומרת שהם לא ישיגו תמחורים אטרקטיביים יותר ויותר. מי שלא יקנה את המניות הללו כעת, יחמיץ את מחירי הרצפה שאנחנו רואים כבר כעת או מתקרבים אליהם.

בהקשר לכך, המלצות נוספות הן: Fidelity Mega Cap Stock (FGRTX) ו-State Street SPDR Dow Diamonds (DIA). לרשימה הזו אפשר לצרף תעודה חדשה בדירוג הביצוע הרבעוני הטוב ביותר שלי: State Street SPDR S&P Dividend (SDY), שהיא פחות משחק על מניות מגה-קאפ ויותר על תשואת הדיבידנד שלהן.

להיכנס בעוצמה לסחורות רכות

אני ממליץ גם על תעודת סל שמורכבת משמות שאינם משחקי אג"ח זבל עתירות תשואה או דיבידנדים של המניות הפיננסיות - שמהוות רק 11% מההחזקות של SDY. במקום זאת, התעודה הזו מייצגת את מדד S&P High Yield Dividend Aristrocats Index (מניות תשואת הדיבידנד הגבוהה במדד S&P) שעליו היא מבוססת. המדד הזה עוקב אחר ביצועי 60 המניות עם הדיבידנדים הגבוהים ביותר ב-1500 S&P המשולב.

מדובר על חברות שהמדיניות שלהן היא להגדיל את הדיבידנד מדי שנה, במשך 25 שנים לפחות. התוצאה היא השלמה לסיפור של מניות המגה-קאפ בהתבסס על זווית שונה מאוד - מניות מוצרי צריכה, חשמל ומים ושמות תעשייתיים מהוות 55% מנכסי התעודה הזו (SDY).

ולבסוף, עם די הרבה קשר למה שקורה היום במניות, באג"ח ובמטבעות, המגמה ארוכת הטווח תומכת בסחורות רכות. בדיוק כעת, קצב הצמיחה שלהן מואט, לכן זה נראה כמו עיתוי טוב להיכנס לסחורות רכות שהשווקים המתעוררים צורכים בתיאבון גובר אך לא יכולים לייצר: בשר בקר, תירס, סוכר, חיטה ועוד. בחודש שעבר המלצתי על קרן Fidelity Consumer Staples (FDFAX) נטולת העמלות, כדרך להרוויח מהמגמה הזו. המלצתי ליולי היא לגדר את ההמלצה הזו יותר מאשר לחדש אותה.

בהקשר לכך אציין את קרן הסל Powershares Agriculture (DBA). הסל של התעודה הזו מספר את הסיפור שלה: בקר, תירס, קקאו, כותנה, פולי סויה, סוכר, חיטה - שכולם הולכים לשוק מתעורר כזה או אחר, והחודש, שוק כזה עשוי לצוץ מתוך מצב הפחד שלנו; מרחב האירו לא צפוי לנער מעליו את הבעיות, שוקי האוקיינוס השקט לא צפויים להתנתק מהתנהגות השוק שלנו, אבל גם מפוטנציאל הצמיחה שלהם, וזוהי תערובת דליקה - בדיוק לזיקוקין דינור!

קרנות הסל ששימשו לכם כמגן

הכותב הוא אסטרטג ההשקעות הראשי של Adviser Investments ועורך Fidelity Investor ו- MarketWatch's ETF Trader. כל הזכויות שמורות ל-marketwatch.com 2011

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.