חוסר הוודאות המאפיין את התקופה האחרונה, הביא לא מעט ממומחי ההשקעות להמליץ לכם במדור זה להעדיף מניות דיבידנד. זאת מתוך ההנחה כי הן יקנו לתיק כרית ביטחון מסוימת בתוספת של קופון, ומבחינה זו דומה החזקתן להחזקה באג"ח. אך המדד שהציג את הביצועים הגרועים ביותר מתחילת השנה בבורסה המקומית, הוא לא אחר מאשר התל דיב , שירד מאז בכ-16%.

למעשה, המדד מציג מתחילת השנה תשואות חסר של כ-10% וכ-7% על ת"א 100 ו-75 בהתאמה, ובסטיית תקן הגבוהה מזו של ת"א 100 ונמוכה מעט מת"א 75. מה גרם לתל דיב להפגין ביצועים כה גרועים, והאם ברמה הנוכחית הוא מהווה הזדמנות השקעה, או שמא גם כעת מוטב למי שמעוניין במניות דיבידנד, לבצע סטוק-פיקינג מתוך מניות המדד?

מדד התל דיב הושק ב-2006, וכלל עד חודש אפריל השנה רק את 20 החברות בעלות תשואת הדיבידנד הגבוהה ביותר בבורסה, ללא קשר לשווי השוק או ליציבות מדיניות חלוקת הדיבידנד שלהן. בעיות מבניות אלו הביאו את הבורסה לשנות את המתודולוגיה במטרה להפכו ליציב יותר.

ראשית, הוסרה המגבלה על כמות המניות הנכללת, וכיום יש במדד 39 כאלו, בעלות משקל שווה של כ-2.5% (לעומת 5% במדד הקודם); כן הוסף תנאי שלפיו ייכללו במדד מניות שהציגו בשנתיים מתוך שלוש השנים האחרונות תשואת דיבידנד של 2% ומעלה; נקבע ששווי החזקות הציבור המינימלי במניות המדד לא יפחת מ-400 מיליון שקל (ו-300 מיליון שקל לאלו שכבר נכללו בו); ולבסוף נקבע, שעדכון המדד ייעשה רק פעם בשנה במקום פעמיים.

"המתודולוגיה הקודמת היא אחת הסיבות לביצועי החסר של המדד, ונכון עשתה הבורסה כששינתה אותה", אומר ל"גלובס" אורי שור, מנכ"ל הראל סל. "השינויים התכופים במדד, אי-קיום רף מינימלי של שווי שוק ואי-אחידות במדיניות חלוקת הדיבידנד - אלו הביאו למשל לכך שחברת נדל"ן קטנה יחסית ובעלת סחירות נמוכה כמו סלע נדל"ן, שירדה ברבעון הראשון של השנה בכ-15%, היוותה 5% מהמדד".

כוונה טובה ושינוי לרעה

אך השינוי במתודולוגיה הביא דווקא להחרפת ביצועי החסר. המשקיעים הבינו שהמניות היוצאות מהמדד יספגו היצעים מצד תעודות הסל, וגם המניות שלא היו אמורות לצאת ייפגעו, מאחר שמשקלן במדד היה צפוי לרדת במחצית. כתוצאה מכך ירד התל דיב מיום ההודעה על העדכון, 20 בפברואר, עד למועד העדכון, 3 באפריל, ב-7.5%.

המתודולוגיה לבדה אינה יכולה להסביר את האכזבה ממדד התל דיב, שכן גם לאחר עדכון המדדים בתחילת אפריל הוא מציג תשואת חסר של כ-2.5% על ת"א 75, שהפך בעצם למדד הבנצ'מרק. שור מציין, כי "האכזבה מהמדד ברבעון הראשון הביאה לסנטימנט שלילי כלפיו מצד המשקיעים".

שור סבור כי בארץ, בניגוד לנהוג בעולם, אין באמת כמות ראויה של מניות ערך אמיתיות המספקות דיבידנד יציב. "תרבות הדיבידנד פה נועדה פעמים רבות לאפשר לבעל השליטה לחלוב את החברה ממזומנים, כדי לממן רכישות ממונפות שעשה. באופן כללי, חלק לא קטן ממניות התל דיב הן ההפך מדפנסיביות. הבורסה יכולה לשנות מתודולוגיה, אך לא להמציא חברות יש מאין".

תמהיל החברות במדד היווה אם כך השפעה שלילית על התל דיב, וסקטורים דומיננטיים הכבידו עליו. לימור גרובר, מנהלת מחלקת המחקר היוצאת בפסגות, סבורה אף היא, כי אין לתלות בשינוי המתודולוגיה את כל האשם: "סקטור התקשורת למשל, שלו משקל משמעותי בתל דיב, סובל מסנטימנט שלילי השנה, בשל חששות המשקיעים מגידול בתחרות והחרפת הרגולציה. מניות כמו סלקום, פרטנר ובזק הנכללות במדד, ירדו בשיעורים דו-ספרתיים מתחילת השנה".

גרובר מציינת גם חברות אחזקה ממונפות כמו דסק"ש וסקיילקס, שירדו כ-27% ו-31% בהתאמה. היא טוענת שסקטור הגז והנפט, הדומיננטי אף הוא במדד, הותיר את נזקיו, לאחר שהמשקיעים החלו לתמחר גם את הסיכונים ואי-הוודאות. גרובר מתייחסת למשל למניות אבנר ודלק קידוחים, שירדו מתחילת השנה בכ-18%.

הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

"עודף התשואה אמור להגיע מסטוק-פיקינג"

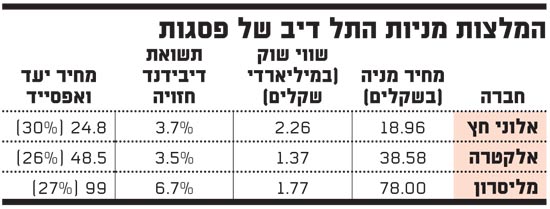

לימור גרובר מפסגות סבורה, כי משקלם של סקטורים כמו האנרגיה והתקשורת עשויים להמשיך להעיב על מדד התל דיב, ומעדיפה על פניו בחירה סלקטיבית מתוך המדד, של מניות דיבידנד שלהערכתה הפכו אטרקטיביות. אסטרטגיה זו תואמת את גישתה, שלפיה "תיק מאוזן צריך להיות מורכב גם ממדדים, אולם עודף התשואה אמור להגיע מסטוק-פיקינג". היא ממליצה על שלוש מניות כאלו:

אלוני חץ: "באחרונה נפתח דיסקאונט גבוה של כ-35% במניה, לעומת דיסקאונט נמוך מ-20% שאנו מצפים שיהיה לה. זאת בעיקר לאור התנהגות מניות חברות-בת זרות, ששמרו על יציבות, כמו FCR הקנדית; או עלו בחדות, דוגמת PSP השוויצרית".

אלקטרה: "החברה נהנית מהגידול בהתחלות בנייה בישראל, בתחום המגורים ובתחום המניב, וצבר ההזמנות שלה מתקרב ל-4 מיליארד שקל. להערכתנו, היא תמכור את חלקה בבית אלקטרה ברווח נאה, ותשקיע את הכסף בפרויקטים החדשים במתחם המחלבה של תנובה ופרויקט W בפארק צמרת. זכייה אפשרית במכרז עיר הבה"דים תתרום שווי משמעותי נוסף, שלא מגולם במודל שלנו".

מליסרון: "הצפי למיזוג עם בריטיש פוגע במניה, לאור העובדה שצפויה הנפקת זכויות במניית מליסרון. להערכתנו, לאחר המיזוג ישתחרר הלחץ, והמניה תציג תשואה עודפת בשנים הקרובות. זאת לאור הקפיצה החדה שצפויה ב-FFO (הרווח הנקי התזרימי מהנכסים, ט' ב' פ'), מכ-185 מיליון שקל ב-2010 ליותר מ-400 מיליון שקל ב-2014".

המלצות מניות התל דיב של פסגות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.