לפני כמה שנים חדל בני שטיינמץ להנפיק חברות בבעלותו, ועשה ההפך. מחק אותן מהמסחר או מיזג אותן עם אחרות (בייטמן הנדסה, בייטמן ליטווין וניקנור), וכך עטה שוב מעטה של סודיות על שווי נכסיו הציבוריים. נכון לרגע זה, לא נראה ששטיינמץ עומד להנפיק את אחת מהחברות שבבעלותו (ויש לו לא מעט), ומהגאות בשוקי ההון הוא בוחר להרוויח דרך השקעות בחברות ציבוריות אחרות, שאינן שלו, אך לפעילותן יש זיקה לפעילות הקבוצה שבבעלותו.

כך היה כשהשקיע בחברת כריית הזהב הקנדית Gabriel Resources (פרטים בהמשך), וכך קרה בשבוע שעבר כשהשקיע בעמיתתה הקנדית Rockwell Diamonds, בעלת מכרות יהלומים ברחבי דרום אפריקה.

שטיינמץ, כך מתברר, השקיע 5 מיליון דולר בחברה, וזאת במסגרת גיוס הון פרטי שביצעה. Rockwell Diamonds (סימול - RDI CN) היא חברה יחסית קטנה ששווייה הנוכחי עומד על 20 מיליון דולר, וזאת לאחר שהמניה איבדה 39% בשנה האחרונה ונאלצה לבצע ספליט הפוך ביחס של 1:15 כדי להגדיל את הערך הכספי של מנייתה.

המרחק שתפס ציבור המשקיעים מהחברה מהקנדית פגע בגיוס ההון שביצעה. Rockwell תכננה לגייס 37 מיליון דולר אך נאלצה להסתפק בהרבה פחות - 21 מיליון דולר - כששטיינמץ השקיע כרבע מסך הגיוס. ההנפקה הפרטית התבצעה לפי מחיר של 75 סנט דולר קנדי - 27% מעל המחיר הנוכחי של המניה - וזה אומר לפי שווי חברה של 25 מיליון דולר "לפני הכסף".

ההנפקה, כאמור, הייתה פרטית, ולכן שווי ההון שגויס לא הופך לסחיר ולא מגדיל את שווי החברה.

"שיתוף פעולה פורה"

"שיתוף הפעולה האסטרטגי בינינו לבין Rockwell ממשיך לפרוח", הסביר אורי טמקין, מנכ"ל קבוצת Steinmetz Diamond, את ההשקעה שביצעה הקבוצה. "יש לנו אמון מוחלט בעתיד החברה". Steinmetz Diamond ביצעה את ההשקעה דרך החברה הבת Daboll Consultants, והעובדה שזו בוצעה לפי מחיר הגבוה משמעותית ממחיר המניה בשוק ההון מצביעה על האמון הרב שיש לשטיינמץ בחברה.

לפי הערכת שווי שבוצעה לחברה כחלק מההנפקה הפרטית, השווי NAV של Rockwell הוא 201 מיליון דולר - פי עשרה משווייה הבורסאי - ואילו שווי היהלומים שעדיין לא כרתה הוא 1.7 מיליארד דולר בקירוב.

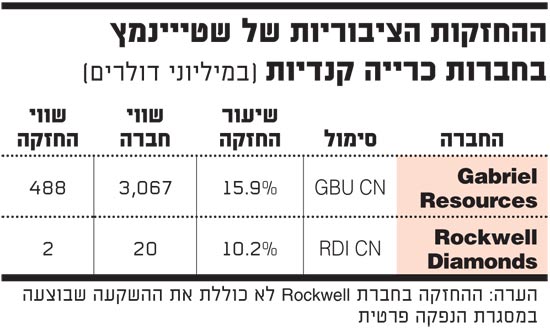

שיתוף הפעולה בין שתי החברות קיים כבר כמה שנים, ולפיו מתחלקות השתיים בהכנסות ממכירת אבנים בנות 2.8 קרט ומעלה. שיתוף פעולה זה בא לידי ביטוי אף בעובדה ששטיינמץ, דרך Daboll Consultants, הוא בעל המניות השני בגודלו בחברה, ולו החזקה של 10.2%.

לחברה הקנדית יש כרגע שבעה אתרי כרייה ברחבי דרום אפריקה, אך רק בשלושה מהם מבוצעות בימים אלו עבודות כרייה (סיבה נוספת מדוע ציבור המשקיעים הפרטיים שהימר באחרונה על החברה מוצא בה אפסייד).

Rockwell סיימה את השנה הפיסקלית, שהסתיימה בפברואר האחרון, עם הכנסות של 42.5 מיליון דולר קנדי ועם הפסד נקי של 5.1 מיליון דולר קנדי לעומת 7 מיליון בתקופה המקבילה אשתקד. בקופת החברה נותרו 2.9 מיליון דולר קנדי, וזו הסיבה העיקרית בגינה ביצעה Rockwell גיוס הון.

רווח עתק מחברה הכורה זהב

ובחזרה לשטיינמץ שממשיך ליהנות - לפחות "על הנייר" - מהשקעתו בכורת הזהב Gabriel Resources. שטיינמץ נכנס להשקעה בחברה לפני שנה ושמונה חודשים, ורכש 30 מיליון יחידות לפי מחיר של 2.25 דולר קנדי ליחידה. כל יחידה כללה מניה רגילה אחת ואופציה למימוש למניה רגילה לפי מחיר של 2.5 דולר קנדי (למשך שנה וחצי), ולפי מחיר של 3 דולר קנדי עבור חצי השנה האחרונה של תקופת ההבשלה של האופציות (שנתיים). כך השקיע שטיינמץ 68 מיליון דולר, וקיבל 9% בקירוב מההון.

מניית Gabriel עשתה חיל במהלך תקופה זו, וכרגע היא נסחרת לפי מחיר של 7.69 דולר קנדי, ולכן משקפת להשקעת האקוויטי של שטיינמץ רווח של 163 מיליון דולר קנדי (172 דולר אמריקני). מבדיקת "גלובס" עולה כי לפני חודש מימש שטיינמץ את האופציה במלואה - לפי מחיר מימוש של 2.5 דולר קנדי - וכך הזרים לחברה 75 מיליון דולר קנדי. לפיכך, הרווח "על הנייר" ממניות אלו שקיבל עומד על 156 מיליון דולר קנדי (164 דולר אמריקני), ולכן סך הרווח עומד על 336 מיליון דולר - רווח שאינו בא בקלות גם למיליארדר כמו שטיינמץ.

בעקבות מימוש האופציה, יש לשטיינמץ החזקה של 15.9% מההון של Gabriel. זו נסחרת לפי שווי של 3.1 מיליארד דולר.

ההחזקות הציבוריות של שטיינמץ בחברות כרייה קנדיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.