הפאניקה הנוכחית בשווקים שמה על הכוונת את חברות ההחזקה. הלחץ הפסיכולוגי של המשקיעים, בשילוב עם סיפורי הסדרי החוב והמינוף הגבוה יחסית של החברות, גררו לירידות חדות במניותיהן ולמכה אנושה באג"ח שלהן. כך למשל, מדד תל בונד 60, הכולל את 60 האג"ח הצמודות למדד בריבית קבועה בעלות שווי השוק הגבוה ביותר, רשם מתחילת החודש ירידה של 3.68%, ופדיונות כבדים של כ-4 מיליארד שקל נרשמו בקרנות הנאמנות באפיק זה.

על חברות ההחזקה פועל לחץ נוסף, שלא מגיע הפעם רק מנימוקים פיננסיים, אלא ממחאה חברתית שמפנה את האש הציבורית כלפי הטייקונים שמחזיקים בחברות אלה. בנוסף, הסדרי החוב הנוכחיים ואלו העשויים להתבצע בקרוב, מעלים אמנם סימני שאלה לגבי יכולתם של הטייקונים להחזיר לציבור המשקיעים את החוב, אך עשויים גם להוות סממן לזיהוי הזדמנות השקעה.

קשה להעריך כרגע לאן הולך השוק, ומה יקרה לחברות ההחזקה. לכל אחת מהן סיפור משלה עם יחס סיכוי-סיכון שונה, אך רוב האנליסטים שאיתם דיברנו סבורים כי אנחנו רחוקים עדיין מהמצב ששרר בשוק ב-2008. חלקם אף סבורים כי בין האג"ח של חברות ההחזקה יש גם סדרות במח"מ קצר יחסית ובדירוג השקעה גבוה, שנראה כי נענשו יחד עם האג"ח הארוכות שלא בצדק. ריכזנו עבור קוראי "גלובס" מספר המלצות על אג"ח כאלו שהפכו לאטרקטיביות.

ההמלצות של אלטשולר שחם

כלל תעשיות

כלל תעשיות והשקעות, מקבוצת אי.די.בי שבשליטת נוחי דנקנר, מחזיקה במספר רב של חברות, ביניהן כלל ביוטכנולוגיה, נייר חדרה, גולף, פאנדטק, תעבורה ונשר. "שווי נכסי כלל גבוה משמעותית מהתחייבויותיה, בערך פי שניים או שלושה. למעשה די בנכסי החברות הציבוריות, שבהן היא מחזיקה, כדי לכסות את חובות החברה", אומר מוטי ברלינר, מנהל תחום ישראל במחלקת המחקר של אלטשולר שחם. לדבריו, גם במקרה שבו אי.די.בי תזדקק למזומנים ותמשוך דיבידנד מכלל, לא צפויה סדרה קצרה זו להיפגע. "המח"מ הקצר ואיתנות החברה הופכים את התשואה לפדיון בסדרה י"ב לאטרקטיבית מאוד".

החברה לישראל

המלצה נוספת של ברלינר היא החברה לישראל, שמחזיקה בחברות מתחום הכימיקלים, האנרגיה, התעבורה והטכנולוגיה, ובהן כיל המהווה כ-80% מנכסי החברה לישראל, בזן, צים, טאואר ובטר-פלייס. ברלינר מעריך, כי החברה לישראל לא תתקשה לשרת את חובה של סדרה ו' הקצרה. "שווי הנכסים בכיל ובזן לבדן גבוה פי חמישה מההתחייבויות. גם בתקופת המשבר של 2008, שבו הצטמק שוויה של כיל משמעותית, היה עדיין שווי הנכסים גבוה פי שניים מההתחייבויות. כלומר, גם בתרחיש של משבר דומה תהיה בידי החברה לישראל יכולת לממש נכסים ולהחזיר את חובותיה".

ההמלצה של בנק לאומי

קבוצת דלק

קבוצת דלק, שבשליטת יצחק תשובה, מחזיקה בחברות מתחום האנרגיה, הקמעונאות, הביטוח, התשתיות והרכב, ובהן דלק אנרגיה המחזיקה בשרשור במאגרי הגז "תמר" ו"לווייתן", דלק ישראל, ארה"ב ואירופה, הפניקס ודלק רכב.

"כבר כעת, נכון לרבעון הראשון, המזומנים ושווי המזומנים שבידי הקבוצה מספיקים כדי לכסות את התחייבויותיה לבנקים ולבעלי האג"ח, העומדות על כ-22.5 מיליארד שקל", אומר דודי רזניק, מנהל מחקר מאקרו בחדר עסקאות ני"ע ישראליים בבנק לאומי, ומוסיף: "בשל המח"מ הקצר של הסדרה, גם אם תהיינה מהמורות, ההסתברות שהקבוצה תיקלע לחדלות פירעון בזמן כה קצר - קלושה".

לדברי רזניק, הערך הרב הגלום בנכסי הגז של הקבוצה יאפשר לה לגייס מזומנים נוספים בעת הצורך, ולא פחות חשוב מבחינתו הוא התזמון. "החברה תעשה הכול, כולל הכול, כדי להשלים בהצלחה את הגיוסים הקרובים לפיתוח מאגרי הגז, ולכן אנו לא רואים אפשרות מוחשית לאי-תשלום, ולו חלקי, של האג"ח הקרובה, אשר ייתן מכה אנושה לאותם גיוסים".

ההמלצות של יובנק

דיסקונט השקעות

דסק"ש, שבשליטת נוחי דנקנר, מחזיקה בחברות מתחום התקשורת, הקמעונאות והנדל"ן, וביניהן סלקום, שופרסל ונכסים ובנין. כן מחזיקה החברה בחברת כור, שבאמצעותה היא שולטת במכתשים אגן העומדת להימכר כעת לכמצ'יינה הסינית, ובהחזקת מיעוט בבנק השוויצרי קרדיט סוויס.

"דסק"ש מקבלת דיבידנדים מחברות-הבת בהיקף של 1.1 מיליארד שקל בשנה, המהווים 16% מהחוב של החברה ברוטו. זאת ללא התייחסות ליתרות המזומנים ומבלי לממש נכסים. הדיבידנד יכול לשמש החברה עבור ההחזרים לבעלי האג"ח ולבנקים, העומדים על היקף דומה בארבע השנים הקרובות לפחות". כך אומר קובי שגב, מנכ"ל יובנק קרנות נאמנות.

לדעת שגב, היקף הלוואת הבעלים בסך 580 מיליון שקל, שדסק"ש נאלצה להעביר לכור על רקע הירידות הנוכחיות במניית קרדיט סוויס, הינו שולי בהשוואה לנכסי החברה שעומדים על כ-10 מיליארד שקל. על כן, ברמת התשואות הנוכחית סבורים ביובנק, שהאג"ח הינה אטרקטיבית ומשקפת את הסיכון.

הכשרת הישוב

הכשרת הישוב, שבשליטת משפחת נמרודי, מחזיקה בנכסי נדל"ן מניב ופארקים לוגיסטיים, ומחזיקה במניות הכשרה אנרגיה - מבעלות הזיכיון במאגרי הגז "מירה" ו"שרה".

"הכשרת הישוב הינה חברת החזקות ברמת סיכון גבוהה, מכיוון שהחזקותיה אינן נזילות ואינן מניבות, אך תשואת האג"ח מפצה להערכתנו על הסיכון שבהשקעה", אומר שגב ומוסיף: "מלבד התניות פיננסיות ראויות, וביניהן התחייבות להון עצמי מינימלי של 565 מיליון שקל, לסדרה 14 יש שיעבוד על הפעילות המשותפת עם חברת מישורים בקנדה, המוערכת על-ידי מישורים בשווי דומה לגובה הסדרה". לדבריו, להכשרת הישוב נכסים בהיקף של 2.5 מיליארד שקל מול התחייבויות בשווי 1.5 מיליארד שקל.

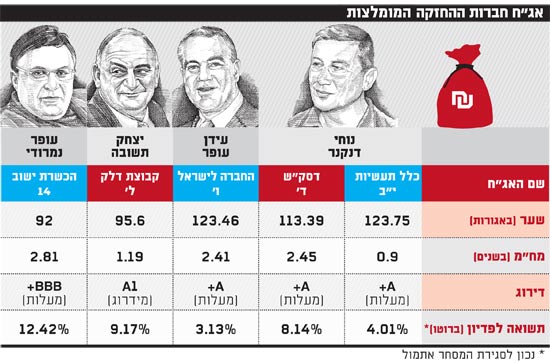

אגח חברות ההחזקה המומלצות

* הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.