מפולת היא תמיד משהו שתופס את ציבור המשקיעים בהפתעה כמעט מוחלטת. כאילו מעולם לא חוו ירידות בשוק ההון. כאילו מעולם לא הפסידו עשרות אחוזים על תיקי ההשקעות שבאמתחתם. כאילו מעולם לא ראו את הצבע האדום על מסכי הבורסה.

"למה המניות נופלות? מה קרה?", שאל אותנו שכן שפגשנו בחדר המדרגות. "כי כל כמה שנים הן נופלות. יש מחזוריות בשוקי ההון, והיא תמיד באה לידי ביטוי", ענינו.

סביר מאוד להניח שלא רק השכן שלנו הופתע. לא מעט חברות - ציבוריות כפרטיות - אנשי עסקים, יזמים, קרנות הון סיכון ואחרים, הופתעו מעוצמת המפולת הנוכחית. מפולת, מטבעה, מגדילה את אי הוודאות וכשהעתיד לא ברור, עוצרים ומתחילים לחשוב על כל מהלך שתוכנן לפני שהמפולת החלה. דבר זה נכון בעיקר לרכישות של חברות ציבוריות על ידי אחרות.

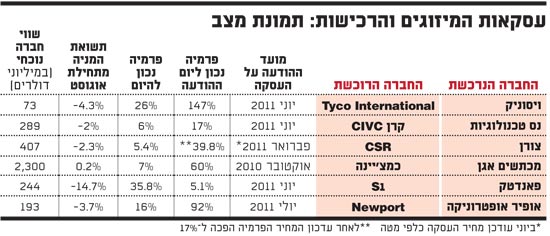

לכן בחרנו כאן, ב"גלובס", לבחון היכן מצויות כעת עסקאות ה-M&A עליהן נודע לפני תחילת המפולת, ומה חושבים שוקי ההון על סיכוייהן לצאת לפועל. בחנו כל עסקה לגופה, והשורה התחתונה היא אחת: המפולת מקטינה את הסיכוי - אך לא מבטלת אותו לחלוטין - שאותן עסקאות ייצאו לפועל במהלך התקופה הקרובה, ובטח שלפי תנאיהן המקוריים. בחלקן מתווה העסקה המקורי אולי ישתנה, חלקן אולי ידחה עד להודעה חדשה, וחלקן אולי יצא לפועל כמתוכנן, למרות הכל.

וכן, מבנה העסקה עצמו משנה לא פחות. בימים אלו, כשהמזומן הוא המלך והמניות הן כמו עלה נידף ברוח, מי שנרכש מעדיף לקבל מזומן ומי שרוכש מעדיף לשמור את המזומן שלו לעצמו.

קחו כדוגמה את אינקרדימייל שהודיעה באחרונה על כוונתה לרכוש את Smilebox האמריקנית תמורת 25 מיליון דולר במזומן. החברה קיוותה לפנות לשוק החוב המקומי כדי לממן את העסקה הזו, אך גיוס חוב נראה כרגע כמו חלום רחוק. אמנם יש לה בקופה מספיק מזומנים שיוכלו לממן את הרכישה, אך לא בטוח שעל רקע המצב הנוכחי היא תהיה מוכנה להקריב אותם עבור רכישה אחת ויחידה.

כך או אחרת, כמעט בטוח שאין עסקה שהתקדמותה לא נעצרה בעקבות המפולת הנוכחית. בחנו כאן שבע עסקאות, אך אין ספק שלפני המפולת התבשלו בארץ ומחוצה לה עוד עשרות עסקאות M&A, ועליהן כבר לא בטוח שאי פעם נשמע.

ויסוניק >> Tyco International: המו"מ עדיין מתנהל אך הסכם מחייב אין

לפני כמעט חודשיים הפתיעה ויסוניק , המפתחת מערכות אבטחה ביתיות, את ציבור משקיעיה. Tyco International, ענק אמריקני ששוויו 19 מיליארד דולר, נכנס למו"מ מול החברה, וזאת מתוך מטרה לרכוש אותה לפי שווי שהוא יותר מכפול משוויה בשוק.

ויסוניק, שעד לאותו רגע בקושי עלתה על הרדאר של ציבור המשקיעים בשוק ההון המקומי, הפכה תוך רגע ליקירת השוק והמניה המריאה. עם היוודע המו"מ - ותוך יום מסחר בודד - נסקה מניית ויסוניק בשיעור של 76%, המשיכה לדהור במעלה ההר עד ימים ספורים לפני תחילת המפולת בשווקים, והגיעה למחיר שיא ששיקף שווי חברה של 77 מיליון דולר. על פי החברה, Tyco מעוניינת לרכוש אותה תמורת 90-105 מיליון דולר במזומן, שווי שבאותה עת שיקף לה פרמיה ממוצעת של 147%.

המפולת האחרונה הפחיתה 4.9% בלבד משווי החברה בשיא, וזה עומד כרגע על 73 מיליון דולר. העובדה שהשווי של ויסוניק עדיין רחוק מהשווי לפיו מתנהל המו"מ בין שתי החברות אינה מפתיעה. בין השתיים עדיין לא נחתם מזכר הבנות או הסכם מחייב אחר, והמגעים ביניהן, כך לפי הערכות, עדיין נמשכים, אך על אש נמוכה יותר.

לכן, שום דבר עדיין לא סגור והסיכוי שויסוניק תימכר כמעט זהה כרגע לסיכוי שלא תימכר. זו הסיבה לכך ששוק ההון עדיין לא דוחף את המניה למחיר אותו משקפת העסקה, וכן משמר את רמת המחירים הנוכחית למקרה שהעסקה כן תצא לפועל לפי תנאיה המקוריים או לפי מחיר נמוך יותר - תסריט די מציאותי במציאות הנוכחית של שוקי ההון.

נס >> CIVC: המשקיעים לא מאמינים שהעסקה תצא אל הפועל

לפני כחודשיים הודיעה חברת שירותי המחשוב נס טכנולוגיות על כוונת קרן ההשקעות של קרן CIVC מקבוצת סיטי, לרכוש אותה תמורת 307 מיליון דולר. העסקה אומנם לא הפתיעה, והמניה השלימה "רק" 17% בכדי להתאים את עצמה לשווי של 7.75 דולר למניה, אך היא עדיין רחוקה מלהיות סגורה.

לפני שבוע, כאשר וול סטריט החל לרעוד, הייתה נס בין החברות שנפגעו והיא איבדה כ-8% בתוך שלושה ימים, אך החזירה חלק מהם לאחר מכן למחיר מניה ששיקף נכון לאתמול בערב שווי של 289 מיליון דולר.

עבור חברה שנמצאת במצב כמו זה של נס, המשמעות של ירידה בשווי היא איבוד אמון של המשקיעים בכך שהעסקה תצא לפועל. במקרה של נס, שאמורה להירכש ע"י קרן השקעות ששייכת לקבוצה בנקאית, יש לחשש על מה להתבסס: הסקטור הבנקאי בארה"ב הוא אחד הנפגעים הפוטנציאלים במקרה של מיתון חוזר.

השלמת הרכישה היא עניין רגולטורי וטכני, שכולל בעיקר את אישור בעלי המניות, אך ייתכן שמשבר כלכלי קשה יפגע במוטיבציה של הקרן לבצע מהלכים גדולים. יחד עם זאת, כרגע, לא נראה שתסריט שכזה עומד על הפרק.

צורן >> CSR: חלק מהמוסדיים מתנגדים לעסקה

עסקת המיזוג שבמסגרתה תהפוך צורן לחלק מהחברה הבריטית CSR פורסמה כבר לפני חצי שנה, אבל במשך כל התקופה הזאת מרחפת מעליה עננת אי ודאות. צורן , שהוקמה ומנוהלת על ידי ד"ר לוי גרצברג, מפתחת שבבים ליישומי אלקטרוניקה כמו מצלמות דיגיטליות ומכשירי DVD, ו-CSR מספקת פתרונות בתקשורת אלחוטית. כדי להבין את הרקע למיזוג צריך לזכור שצורן נקלעה בשנים האחרונות לקשיים שהובילו לירידה משמעותית בשוויה ולביצוע רה-ארגון. במקביל, גוף מוסדי אמריקני (Starboard Value, לשעבר רמיוס), שמחזיק בכ-9% מהחברה, השמיע טענות נגד פעילות ההנהלה, והצליח לגרום להדחת חלק מהדירקטורים.

צורן ו-CSR ראו את האפשרויות הטכנולוגיות שגלומות במיזוג והסכימו על עסקה משולבת של מניות ומזומן, ששיקפה במקור פרמיה של 40% לצורן. במקביל, הקשיים בצורן העמיקו, כשאסון הטבע ביפן והחלטה אסטרטגית של סיסקו הובילו לירידה בביקוש לשבבי החברה. בשל כך, בין היתר, עלו בשוק ספקות בנוגע לקיום העסקה.

ביוני החליטו החברות לעדכן את המחיר ואת מבנה העסקה. השווי של צורן בעסקה הופחת ב-29%, ורכיב המזומן עלה ל-68%. בהתאם למחיר המניה הנוכחי של CSR, המחיר למניית צורן בעסקה הוא 8.57 דולר (שווי חברה של 452 מיליון דולר), כשמחיר השוק הנוכחי הוא נמוך יותר: 8.1 דולר. הסיבה העיקרית לכך היא ששבועיים לפני אסיפות בעלי המניות לאישור המיזוג, לא ברור אם בעלי המניות בצורן ימהרו לאשר את העסקה. סטארבורד וגוף מוסדי נוסף כבר הודיעו על התנגדות למיזוג.

פאנדטק >> S1: המיזוג שהפך לפלונטר

למיזוג בין פאנדטק הישראלית ל-S1 האמריקנית יש היסטוריה ארוכה. שתי החברות עוסקות בתחום התוכנה למוסדות פיננסיים, וכבר ב-2003 רצתה S1 לרכוש את פאנדטק. שלוש שנים אחר כך, פאנדטק תכננה לרכוש את S1. במקרים הללו זה לא התגבש לעסקה, אך לפני מספר שבועות הודיעו החברות על מיזוג ביניהן בעסקת מניות.

אולם העובדה שהפעם החברות הגיעו להסכמה על המיזוג לא הופכת את המיזוג לוודאי: החברה האמריקנית המתחרה בשתיהן, ACI, הגישה הצעת רכש ל-S1. דירקטוריון S1 אמנם דחה את ההצעה וקבע מועד לאסיפת בעלי מניות לאישור העסקה עם פאנדטק, אבל ACI לא מתרשמת וממשיכה במאמציה לרכוש את S1. ייתכן שבעלי המניות של S1 ישתכנעו שבניגוד לדעת הדירקטורים, ההצעה מ-ACI אכן עדיפה על מיזוג עם פאנדטק, ויתנגדו למיזוג המוצע. פאנדטק, אגב, עדיין לא קבעה מועד לאסיפת בעלי מניות לאישור המיזוג.

לפי מחיר המניה של S1 בזמן ההודעה על המיזוג (בעסקת מניות), השווי שנקבע למניית פאנדטק עמד על 20.51 דולר - פרמיה של 5.1% על מחיר השוק. בזכות הצעת הרכש מ-ACI, זינקה מניית S1 ומכאן גם שווי מניית פאנדטק בעסקה (אם זו אכן תתקיים). אבל עם העלייה באי הוודאות מניית פאנדטק נחלשה, והיא נסחרת היום במחיר של 16.1 דולר בלבד, כך שמחירה חזר לרף בו היא נסחרה בתחילת יוני, קצת לפני ש"גלובס" דיווח על עסקה מתגבשת בפאנדטק. בעלת השליטה בפאנדטק היא כלל תעשיות מקבוצת אי.די.בי של נוחי דנקנר.

מכתשים אגן >> כמצ'יינה: העסקה סגורה, אך הסינים נחשבים לבלתי צפויים

לפני קרוב לשנה הודיעה כור מקבוצת אי.די.בי כי היא נמצאת במו"מ למכירת השליטה ביצרנית חומרי ההדברה מכתשים אגן לכמצ'יינה. לאחר מו"מ ארוך ואינטנסיבי שבמהלכו שונו תנאי העסקה, נחתמה לבסוף העסקה בדצמבר האחרון. אלא שנכון להיום העסקה עדיין לא יצאה אל הפועל, בשל האישורים הרבים הנדרשים. מועד הקלוזינג נדחה לאחרונה בחודש, לסוף אוקטובר, לפי מחיר מניה של כ-20 שקל המשקף לחברה שווי של כ-8.7 מיליארד שקל.

בעיקרון, עסקת מכתשים אגן אמורה לצאת אל הדרך: הן בעלי המניות של כמצ'יינה והן אלה של מכתשים אגן כבר אישרו את העסקה. אולם נראה כי בשוק ההון עדיין חוששים מתרחיש של ביטול, והמניה נסחרת כיום במחיר הנמוך בכ-7% ממחירה בעסקה. ההערכות בשוק הן כי הסבירות לכך שהעסקה תצא אל הפועל היא כ-95%, כשמרבית החששות נוגעים לכך שהסינים נחשבים שותף בלתי צפוי ולא קל בניהול מו"מ.

אופיר >> ניופורט: המשקיעים של הרוכשת לא מתלהבים

בתחילת יולי הודיעה חברת אופיר - חברה קטנה וסימפטית מירושלים העוסקת בפיתוח רכיבים אופטיים למערכות אינפרא אדום וייצור מערכות מדידה ללייזרים - כי חתמה על הסכם במסגרתו תתמזג לתוך חברת ניופורט האמריקנית. מלבד ההפתעה על כך שבמהלך המו"מ פרטי העסקה לא דלפו החוצה, שוק ההון הופתע גם מהמחיר אותו הייתה מוכנה ניופורט לשלם: 230 מיליון דולר במזומן. סכום שהיווה פרמיה של 92% על מחיר המניה באותו זמן.

לאחר ההודעה, זינקה מניית אופיר עם פתיחת המסחר ב-73.5% וסגרה את רוב הפרמיה, ובהמשך טיפס מחיר המניה עוד. במניית ניופורט (סימול: NEWP) מנגד חל תהליך הפוך: מאז ההודעה ועל רקע ירידות השערים בשווקים, היא נפלה בכ-28%, תוך שהיא מאבדת כ-200 מיליון דולר משוויה.

משקיעי ניופורט חוששים מכך שרמת הסיכון בחברה תעלה לאור הרכישה, כיוון שהיא צפויה להוציא על אופיר את רוב המזומן שיש בקופתה, וזאת כאשר כבר עתה יש לחברה חוב קצר טווח של 133 מיליון דולר. על רקע זה החלו גם המשקיעים באופיר לחשוש באשר לגורל העסקה, ומתחילת החודש זחלה המניה לאיטה כלפי מטה, למרות שהדולר דווקא התחזק בתקופה זו, מה שצפוי להגדיל את התמורה (בשקלים) שיקבלו בעלי מניות אופיר מהעסקה.

בינתיים באופיר העסקים ממשיכים כרגיל, והחברה דיווחה היום על תוצאות הרבעון השני, בהם עלו הכנסותיה ב-21% ביחס לרבעון השני אשתקד, והגיעו ל-30.2 מיליון דולר. ד"ר יעקב זרם, מנכ"ל החברה, ניסה היום להפיג את החשש מביטול העסקה, ומסר כי "ההיערכות להשלמת הסכם המיזוג עם חברת ניופורט האמריקנית נמשכת כסדרה על פי התוכניות, תוך שיתוף פעולה מלא ושוטף בין הצדדים".

כלל ביטוח: המניה נפלה, אך המו"מ לא הוקפא

אחת העסקאות הבולטות מהתקופה האחרונה שטרם הגיעה לכדי חתימה היא מכירת כלל ביטוח , שבשליטת קבוצת אי.די.בי של נוחי דנקנר, לקרן ההשקעות האירופית פרמירה. המגעים בין השתיים, שהחלו כבר לפני קצת יותר משנה, נולדו בימים אופטימיים יותר, בהם קולות המשבר של 2008 היו היסטוריה, ודנקנר התעקש על שווי חברה של כ-1.9 מיליארד דולר לקבוצת הביטוח השנייה בגודלה בישראל. כבר אז היה מדובר במחיר הגבוה בשיעור ניכר משוויה של החברה בבורסה, אך בעקבות המפולת הפער רק הלך וגדל. מתחילת אוגוסט איבדה מניית כלל ביטוח יותר מ-20% משוויה, לשווי של 990 מיליון דולר בלבד, כך שמחירה כעת נמוך בקרוב ל-50% בהשוואה למחיר המקורי אותו דרש דנקנר.

בקרן ממשיכים להאמין בכלל ומעוניינים ברכישת השליטה בה, אולם, ככל הידוע, אבן הנגף העיקרית (פרט לשאלות וסוגיות שעלו מול הרגולציה) היא תג המחיר, כשבסוגיה זו מידת הנכונות של דנקנר להתפשר נמוכה למדי. מה עוד שכעת נראה כי זה אינו העיתוי לבצע עסקאות גדולות בהיקפים של מאות מיליוני אירו, בחברת פיננסים שרווחיה תלויים ישירות בשוקי ההון ושוויה מצומק יחסית. מבחינה זו נראה טבעי שפרמירה תזוז הצידה ותקפיא את המו"מ עד יעבור זעם, כשבאי.די.בי, מנגד, ימתינו לראות את מחיר כלל עולה עם התאוששות השווקים כדי להתגמש כמה שפחות - אם בכלל - בסוגיית המחיר.

יחד עם זאת, ככל הידוע לא נעשה בשבועיים האחרונים מהלך להקפאת המגעים או להפסקתם. למעשה, יש בשוק מי שמציין כי אפשר שלמרות הסביבה הכלכלית הסוערת והסנטימנט המרתיע לביצוע עסקאות ענק, דווקא הסיטואציה הנוכחית תיצור את ההזדמנות להסכמה בין הצדדים על מחיר העסקה, לאור העובדה שתקופות סוערות יוצרות צורך במזומנים ומוכנות להתפשרות.

עסקאות המיזוגים והרכישות