בין כל התנודתיות, ההמולה, הירידות החדות, העליות והפאניקה, התפרסם בשבוע שעבר הנתון המקדים לגבי צמיחת המשק הישראלי ברבעון השני. הנתון הראה על צמיחה של 3.3% (קצב שנתי). בין נתוני הצמיחה האפסיים באירופה וארה"ב, נראה כאילו ישראל היא ראש לאריות ה-OECD. אבל לאחר צמיחה של 4.7% ברבעון הראשון, מדובר בנתון מאכזב.

הצמיחה ברבעון השני (להזכירכם, זה שהסתיים ביוני), עוד לא הושפעה מהמחאה החברתית, לא מהקפאון בעסקאות נדל"ן וברכישות מוצרים ברי קיימא ומהאטה בצריכה הפרטית. הצמיחה ברבעון השני גם לא הושפעה ממעבר לשוק דובי בשוק המניות ומירידות חדות באגרות החוב הקונצרניות. סביר להניח שללא שינוי מהותי בחודש ספטמבר, תהיה הצמיחה ברבעון השלישי נמוכה עוד יותר.

אמנם פישר אמון על יציבות המחירים, אך הוא הוכיח בקדנציה שלו שהוא המבוגר האחראי האמיתי בכלכלה הישראלית. וככזה, סביר מאוד להניח שהוא יתקשה לקבל האטה חדה ומהירה בצמיחה. השילוב של אינפלציה וצמיחה יורדים יביאו את פישר להוריד את הריבית במוקדם או במאוחר. הירידה באינפלציה לאמצע היעד, והחלשות השקל מחזקים את הציפיה שפישר יוריד את הריבית כבר החודש. גם השפעת המחאה החברתית על שוק הדיור, תאפשר לו להוריד ריבית ללא חשש לניפוח חוזר של שוק הנדל"ן. שוק האג"ח הממשלתי והמק"מ כבר מגלמים את הירידה הזו, והמק"מ לשנה נסחר בתשואה של כ- 3.04%, המגלמת תרחיש לפיו ב-12 החודשים הקרובים ריבית בנק ישראל תרד בכחצי אחוז.

אבל פישר לא לבד. תרחיש הבסיס שלנו מניח הורדת ריבית גם באירופה, אוסטרליה וייתכן שאפילו בסין יעברו למדיניות מרחיבה עוד השנה. אמנם שוק האג"ח העולמי כבר מתמחר הורדת ריבית באוסטרליה, אך לא באירופה או סין.

נתעלם לרגע מהשפעת הרחבה מוניטרית גלובלית על הסחורות והאינפלציה (עוד פעם זהב?), ונתייחס להשפעה הצפויה של פעולה שכזו על שוק המניות. בפברואר השנה ("העלאת הריבית טובה לשוק המניות" 22/2/2011) כתבתי כי העלאת ריבית טובה לשוק המניות, וציינתי כי השוק מתבלבל בין סיבתיות לבין מתאם. וכך, כשהריבית עולה, זה מייצג כלכלה בריאה וצומחת, כזו התומכת בשוק המניות. באותה ההתיחסות כתבתי גם שהאיתות הראשון לשינוי מגמה בשוק המניות הינו הפסקת העלאת הריבית. הפסקה שכזו רומזת כי מצב המשק מאט, והעלאת ריבית אינה תורמת עוד ליציבות המשק.

ההסבר הזה מתאר במדויק את שוק המניות הישראלי השנה. כל עוד עלתה הריבית, עלה שוק המניות. במאי, הפסיק הנגיד להעלות ריבית ובעצם סטה מהתוואי ההעלאות שרמז עליו בתחילת השנה. גם בהודעות בנק ישראל נרמז קצב ההעלאות לא ימשך. הפסקת העלאות הריבית הייתה איתות מדויק לגבי שוק המניות, ושוק המניות איבד כ-20% מאז!

אז אם העלאת ריבית הינה איתות חיובי לשוק המניות, מה צפויה להשיג הורדת ריבית?

לצערי, הורדת ריבית הינה בשורות רעות. גם אם בעקבות הורדת ריבית יעלה השוק ליום או לתקופה, הרי שחייבים לזכור שהנגידים מורידים את ריבית הבנק המרכזי כשמצב הכלכלה צריך דחיפה, וכשמצב הכלכלה מקרטע, שוק המניות מקרטע איתו. הניסיון ההיסטורי מלמד אותנו את זה בדיוק

ארה"ב

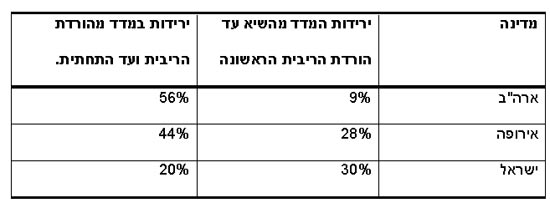

בספטמבר 2007 הוריד ברננקי את הריבית בחצי אחוז לאחר ששוק המניות שהקדים את הכלכלה כבר ירד כ-9%. הורדת הריבית לא עזרה לשוק למרות עליה של כ-10% במספר ימים מיד לאחר ההכרזה. במשך כ-15 חודשים המשיך ברננקי להוריד את הריבית עד לריבית האפסית הנוכחית. שוק המניות ירד כ-56% למרות הורדות הריבית.

אירופה

גם באירופה המתאם דומה. לאחר ירידה של כ-28% במדד היורוסטוקס 50, התחילו באירופה בהורדת ריבית. באופן אבסורדי, גם ב- 2007, הורדת הריבית הגיעה לאחר שטרישה העלה את הריבית עקב חשש מהתפרצות אינפלציונית. (זוכרים את הנפט ב-140 קצת לפני ההתפוצצות?). הורדות הריבית המשיכו כ-9 חודשים, ובמהלכן ירד השוק עוד כ-44%.

ישראל

בישראל אין הבדל. באוקטובר 2008 הוריד פישר את הריבית בקפיצה של חצי אחוז, לאחר שמדד תל אביב 25 ירד כבר כ-30%. הורדות הריבית נמשכו תקופה, ובמהלך ירד השוק עוד כ-20% אחוז.

חיים נתן - גרף

התמונה ברורה. ייתכן והורדת הריבית מעלה את השוק בטווח הזמן המיידי, אבל לא משנה את המגמה. להיפך, הורדת הריבית רק מאשרת שמצב הכלכלה מקרטע. אם נסתמך על הניסיון ההיסטורי, הרי שלאחר הורדות הריבית הצפויות, יכול השוק לרדת עוד כ-20%, המייצג מדד תלת ספרתי בת"א 25.

אז ביום שפישר יוריד את הריבית, השוק כנראה יעלה, אבל תזכרו שזו רק עליה לצורך ירידה.

*** הכותב הוא ראש צוות השקעות מאקרו במנורה מבטחים קרנות נאמנות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.