המגמה השלילית בשווקים בעולם מרחיקה מהם משקיעים רבים. מנגד, יש לא מעט משקיעים שרואים בתקופה הנוכחית הזדמנות טובה לקפוץ למים הסוערים. עבורם בחנו, באמצעות מודל הפד, אילו שוקי מניות בעולם מתומחרים ברמה המעניינת ביותר.

מודל הפד מודד את הפער שבין תשואת איגרות החוב הארוכות של מדינה (לרוב, אג"ח ל-10 שנים) לבין התשואה הצפויה של שוק המניות באותה המדינה, כפי שזו משתקפת ממכפיל הרווח.

מכפיל הרווח הוא כלי אנליטי נוח בתהליך קבלת ההחלטות של המשקיעים בשוק המניות. מדד זה מהווה אינדיקציה לתמחור של המניה ביחס לרווחים של החברה. לדוגמה, מכפיל רווח של 12, ניתן לפירוש בשני אופנים: האחד, תחת הנחת שימור הרווחיות הנוכחית של החברה, הסכום שישלם היום המשקיע על מניית החברה יוחזר בתוך 12 שנים. השני, המספר ההופכי למכפיל - 1 חלקי המכפיל, כלומר 8.3% במקרה הזה - מציג את התשואה השנתית הצפויה למשקיע שרוכש כעת את המניה, בהנחה שרווחי החברה לא ישתנו בעתיד כאמור.

נציין כי הנחת שימור הרווחיות היא בעייתית, וכמעט בלתי ניתן למצוא חברות שהרווחיות שלהן נשמרת ברמה קבועה לאורך זמן. בשוק מניות יש לצפות שרווחיות החברות תעלה בממוצע במהלך השנים בשיעור של עליית מדד המחירים המקומי לפחות.

מנגד עומדת תשואת האג"ח הממשלתית ל-10 שנים באותה המדינה - נתון שמהווה את הריבית האלטרנטיבית לטווח ארוך למשקיעים בשוק המניות. ההפרש בין "תשואת הרווח" במדד המניות לבין תשואת האג"ח הממשלתית באותה המדינה, מבטא את פרמיית התשואה העודפת בשוק המניות המתקבלת עבור נטילת סיכון ההשקעה במניות.

ככל שפרמיה זו עומדת ברמה גבוהה יותר, כך התמחור של שוק המניות באותה מדינה זול יותר ביחס לחלופת האג"ח. במחקרים שבוצעו לצורך תיקוף מודל הפד, נמצא כי קיימת קורלציה גבוהה בין שני הפרמטרים הללו, כך שבמקרים שבהם קיים פער משמעותי, ההנחה היא כי הוא צפוי להצטמצם.

מה מתומחר?

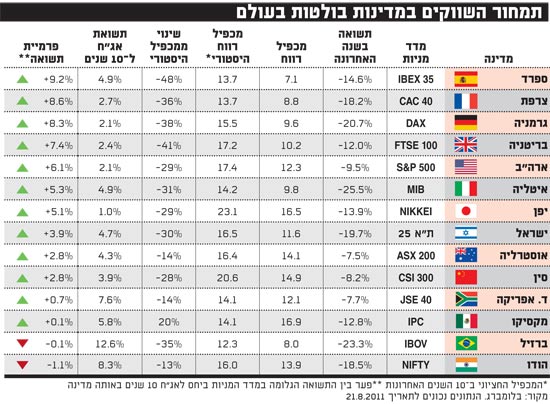

הטבלה המצורפת מטה מציגה את תמחור השווקים ב-14 מדינות בולטות בעולם. אם ניקח לדוגמה את שתי הראשונות, ספרד וצרפת, נמצא כי פרמיית התשואה העודפת במניות בהן גבוהה ביחס למדינות אחרות. גם שתי הבאות בתור הן אירופיות: גרמניה ובריטניה. על-פי הנחת מודל הפד, לאורך זמן נצפה שפרמיית התשואה תרד כאמור.

תרחיש זה עשוי להתקיים באחת משתי דרכים: עלייה בתשואות האג"ח הממשלתיות, או לחילופין עלייה במכפיל הרווח - כלומר, עליית מחיר המניה. יתרה מכך, בשל העובדה כי המכפיל מתייחס לרווחים הנוכחיים, ולאורך זמן רווחי החברות צפויים לעלות ולו רק כתוצאה מהאינפלציה, התשואה המתקבלת מתוך המכפיל אף גבוהה יותר.

חשוב לזכור שמודל הפד מתייחס לתמחור שוק המניות ביחס לשוק האג"ח, והוא אינו מצביע בהכרח על תמחור נמוך מהרגיל. לשם כך, הוספנו לטבלה כלי נוסף - שיעור ההבדל בין מכפיל הרווח הנוכחי לבין המכפיל ההיסטורי של כל מדד. ככל שהמכפיל הנוכחי נמוך יותר מהמכפיל ההיסטורי, הדבר מלמד על כך שמחירי המניות היום נמוכים יותר ביחס לעבר. משקיעים רבים מעניקים משקל לא מבוטל לבחינת תמחור השוק היום ביחס לתמחור ההיסטורי, כאינדיקציה נוספת לכדאיות ההשקעה בו.

מפותחים עדיפים

בימינו, מרבית השווקים בעולם פתוחים בפנינו, כך שמגוון רחב מאוד של מדדי מניות בעולם עומד לרשותנו לצרכי השוואה וכמובן להשקעה. מקובל לחלק את השווקים הגלובליים לשני פלחים: שווקים מתפתחים מול שווקים מתעוררים. הסיבה לחלוקה זו נעוצה בקורלציה ההיסטורית הנמוכה בין שני סוגי השווקים, וכן הקורלציה הגבוהה בין המדינות בכל שוק.

מהממצאים שעלו במחקרנו, ניתן להבחין בצורה מובהקת, כי נכון להיום פרמיית התשואה במדינות המפותחות גבוהה מזו המתקבלת במדינות המתפתחות. חלק מהשווקים המתעוררים, דוגמת ברזיל והודו, אף מציגים פרמיה שלילית, כלומר, התשואה על איגרות החוב הממשלתיות בהן גבוהה מהתשואה הצפויה במניות. גם ברמת המכפילים הנוכחית ביחס להיסטורית, ניתן לראות כי על אף העובדה שכמעט כל השווקים בעולם מתומחרים בחסר לעומת העבר, בשווקים המפותחים מגמה זו בולטת יותר מאשר בשווקים המתפתחים.

היכן ישראל בתמונה? לפני קצת יותר משנה, התקבלנו למספר חוגים כלכליים חשובים בעולם המפותח, וגם שוק ההון המקומי סווג כשוק מפותח. אולם מאז התנהג השוק המקומי במתאם גבוה יותר לשווקים מתעוררים, בעיקר בשל מגמת ריבית עולה ואינפלציה חיובית. לפי התמונה הנוכחית ישראל ממוקמת בתווך שבין השווקים המפותחים למתעוררים.

מכאן, המסקנות שלנו הן כי ברמות התמחור הנוכחיות בשווקים הגלובליים, יש כיום עדיפות להשקעה בשווקים מפותחים באירופה ובארה"ב, על-פני שווקים מתעוררים וכן ביחס לישראל ולאוסטרליה. בנוסף, בשל הממצא כי ישראל מתומחרת ברמה טובה יותר בהשוואה לשווקים המתעוררים הבולטים, יש עדיפות להשקעה בשוק המקומי על חשבון שווקים דוגמת מקסיקו, ברזיל והודו.

תמחור השווקים במדינות בולטות בעולם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.