רבות נכתב על שוק האג"ח הקונצרני, על חשיבותו ביצירת חלופה לחוב בנקאי, על נחיתות האג"ח הקונצרניות בהשוואה להלוואה בנקאית בכל הנוגע לרמת סיכון, היקף הביטחונות ועוד.

עם זאת, אחד היתרונות בהשקעה באג"ח בשוק ההון על פני מתן הלוואה בשוק הבנקאי הוא בסחירות הניירות, כך שאחת למספר שנים מתאפשר לרכוש בשוק המשני נכסים במחירים הנמוכים משמעותית מערכם הכלכלי.

הדינמיקה הבורסאית בזמני חולשה גורמת לאפקט כדור שלג: החששות מהמצב הכלכלי מובילים לפידיונות בקרנות הנאמנות, שמצידן מוכרות איגרות חוב וגורמות לעלייה בתשואותיהן. עליית התשואה לפידיון גורמת לחששות מפני חוסר יכולת למחזר את החוב, מה שגורר המשך מכירות, ירידות שערים, עלייה נוספת בשיעור התשואה הנדרש ויצירת פוטנציאל של בעיה ריאלית אמיתית, בבחינת נבואה שמגשימה את עצמה (בניגוד למו"מ מאחורי דלתיים סגורות בבנק למשל...).

הירידות החדות בשוק האג"ח הקונצרניות יצרו אבחנה בין ניירות שנתפסים כבטוחים יחסית, כגון אג"ח ממשלתיות או של חברות תפעוליות בעלות תזרימי מזומנים יציבים, לבין ני"ע של חברות ממונפות כגון חברות החזקה ונדל"ן, שמחיריהן נחתכו לעיתים ללא אבחנה. כיום נסחרות איגרות החוב של קונצרנים מובילים בתשואות צמודות מדד הקרובות ל-10%, אשר אינן מאפשרות כמובן המשך גלגול החוב ומימון מחדש בתנאים סבירים.

עם זאת, על אף שתיתכן פגיעה בתוצאות חלק מהחברות, עקב משבר החובות באירופה ויישום החלטות בעקבות המחאה החברתית, הרי שישנן חברות שהפגיעה ביכולת שירות החוב שלהן נמוכה יחסית, ולפיכך ניתן להניב באמצעות איגרות החוב שלהן תשואה נאה בשנתיים-שלוש הקרובות.

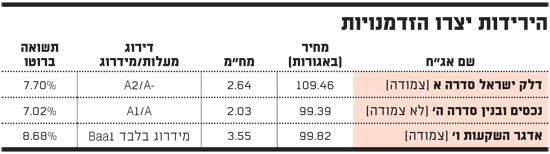

להלן מספר דוגמאות לכך:

דלק ישראל סדרה א' : חברת הדלק השנייה בגודלה בארץ, שמעבר להחזקתה בתחנות התדלוק וחנויות הנוחות בארץ מחזיקה בכ-20% מדלק אירופה, המפעילה למעלה מ-1,000 תחנות דלק במדינות צרפת, בלגיה, הולנד ולוקסמבורג.

לדלק ישראל ארבע סדרות אג"ח בהיקף של כ-1.8 מיליארד שקל, וחוב בנקאי של כ-1.3 מיליארד שקל. הירידות באג"ח החברה הגיעו על רקע ההליכה להסדר של דלק נדל"ן מקבוצת יצחק תשובה, הצעת רכש למניית החברה והחלטת משרד התשתיות להקטין את מרווח השיווק. ואולם, נראה כי לחברה יכולת עצמאית לפרוע את חובותיה. יתרות המזומן (שגדלו בשנה האחרונה עקב גיוס סדרות ג' ו-ד' שביצעה החברה) והתזרים מפעילות, אמורים לאפשר את שירות חובותיה של דלק ישראל, בהיקפים של כ-300 מיליון שקל בכל אחת מהשנתיים הקרובות.

במידת הצורך תוכל החברה לממש נכסים, ולפיכך אנו מעריכים כי גם אם תידרש למימוש מהיר של נכסיה, יהיה RECOVERY מלא, כלומר סך נכסיה בתרחיש של מימוש מהיר יהיה גבוה מההתחייבויות.

נכסים ובנין סדרה ה' : החברה מקבוצת אי.די.בי פועלת בתחום הנדל"ן המניב ולמגורים בארץ וכן בייזום נדל"ן בחו"ל. לנכסים ובנין מספר סדרות אג"ח בהיקף של כ-3.5 מיליארד שקל. את הירידות החדות במנייתה ובאג"ח ניתן לייחס לסנטימנט שלילי כלפי קבוצת אי.די.בי, על רקע המחאה החברתית, היחלצות הקבוצה לעזרת החברה האחות כור, שמעלה חששות לגבי כושר פירעון החוב של חלק מחברות ההחזקה, וירידה אפשרית בנזילותה עקב רכישת חלקה של כור בבניין HSBC בניו יורק (כך שנכסים ובנין תהפוך לבעלים היחיד של הבניין). עם זאת, נכסים ובנין נהנית מתזרים נאה וקבוע יחסית מפעילויות הנדל"ן המניב בארץ (גב-ים וישפרו), ולצד יתרות מזומן גבוהות וחוב שפרוס לטווח יחסית ארוך, החברה צפויה לשרת את חובותיה גם אם תידרש לתשלום דיבידנדים כפי שביצעה בשנים האחרונות, ואף להאריך את ההלוואה שנלקחה בגין חלקה בפרויקט הפלאזה המדובר בלאס וגאס.

אדגר השקעות ו' : אדגר פועלת בתחום הנדל"ן המניב בשווקים טובים יחסית - כ-50% מנכסיה המניבים הם בקנדה והיתר בעיקר בישראל ובפולין. החברה שומרת על רמת מינוף בנקאי סבירה של 50%-55%, והסיבה לכך נעוצה גם במדיניות השמרנית של הבנקים בקנדה ובישראל לעומת אירופה וארה"ב, שם אפשרו בעבר רמות מינוף של 90%-95% וכיום מתכנסים לסביבות ה-70%.

התזרים מהנכסים המניבים של אדגר עומד על כ-170-180 מיליון שקל בשנה, ממנו יש לנכות כ-130 מיליון שקל בגין הוצאות תפעול וריביות לבנקים. כלומר, החברה נותרת עם עודף של 40-50 מיליון שקל לצרכי החזר חוב וכן לחלוקת דיבידנדים. רמת המינוף, כולל האג"ח, עומדת על 70%-75%, והחברה שומרת על נזילות גבוהה שמאפשרת לה לשלם את חובותיה עד 2014 מבלי שתצטרך לפנות לשוק ההון או למכור נכסים מניבים.

מנגד, החברה משתייכת לקבוצת צור שמיר שרמת המינוף שלה גבוהה יותר, ולכן קיים חשש ממשיכת דיבידנדים מוגזמת. יש לציין כי בתקופת המשבר של 2008, כאשר מצבה של צור שמיר היה קשה בהרבה, אדגר דווקא הפסיקה את חלוקת הדיבידנדים עד 2011, כדי לחזק את מבנה המאזן שלה.

רפי קסל ושמעון אוליאל

רפי קסל הוא מנהל מחלקת השקעות בבית ההשקעות אנליסט. שמעון אוליאל הוא מנהל מחלקת המחקר באנליסט. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאית של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק.

הירידות יצרו הזדמנויות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.