משקיעים רבים חוששים שגם כיום אנחנו בפתחה של תקופה נוספת של הלם, שיכולה להיות לא פחות חריפה מ-2008. ועם זאת, יש להכיר בעובדה חשובה כי תזמון השוק הוא משימה מפרכת הרבה יותר מאשר הכרת השוק במבט לאחור. אם היינו מעבירים את כל החזקותינו למזומנים בשיא השוק במאי 2008, היינו חוסכים לעצמנו הפסד אדיר, ואילו הייתה לנו יכולת הנבואה להצביע על תחתית השוק במארס 2009, היינו נהנים מריצה של 60% במדדי המניות העיקריים בתשעת החודשים הבאים.

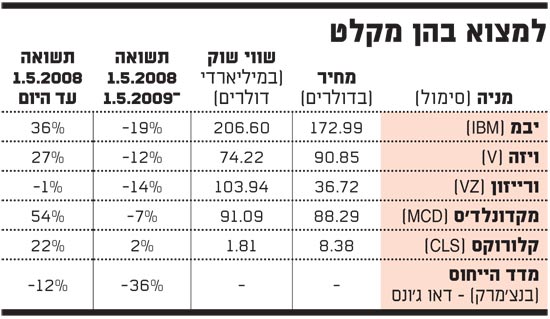

אני מאמין שמשקיעים לטווח ארוך צריכים להישאר מושקעים, ורק לעבור למגננה בזמני סערה. התמקדות במניות שעומדות ברוחות חזקות יותר מיתר השוק, מגבילה את ההפסדים שלנו ומאפשרת להשתתף בהבראה כשהעניינים מתייצבים. הנה חמש מניות בלו-צ'יפ שגם החזיקו מעמד במשבר הפיננסי יותר ממניות מקבילות, וגם הצליחו להתרומם בהרבה מהרצפה של השוק.

IBM

אחת ממניות הטק הוותיקות ביותר, היא גם אחת מהמניות עם הביצועים העדיפים ביותר בשנים האחרונות. IBM עלתה מאז מאי 2008, למרות שהשוק הכללי נשאר במצב קשה, והיא עדיין צוברת תאוצה עם דוח מדהים ברבעון השני של השנה, שהצביע על עליות גדולות ברווח למניה ובהכנסות, ביחד עם עוצמה בכל ארבע חטיבות העסקים שלה: שירותים טכנולוגיים, שירותים לעסקים, תוכנה ומערכות. אנחנו חיים בעולם היי-טקי, ויבמ ממשיכה להיות הספקית העיקרית של עסקים רבים, למרות שהכלכלה נשארה בעיקרה חלשה.

ויזה

אם נדמה לכם שוויזה היא מניה פיננסית שתקועה בטיפול נמרץ יחד עם הבנקים הגדולים, זכרו שמותג כרטיסי האשראי והחיוב הזה היא למעשה מעבדת תשלומים, לא חברת הלוואות. ויזה עושה את הכסף שלה מהעברה וסיבובים של כספים של אחרים. וכאשר תשלומים מקוונים וסלולריים פורחים בעולם המפותח, והעולם המתפתח מגלה את חדוות הכרטיסים כתחליף למזומנים, ויזה נהנית מצמיחה גבוהה באופן מיוחד.

סך התשלומים האלקטרוניים עלה ביותר מ-30% בשנתיים האחרונות, והצמיחה הזו עזרה לוויזה להישאר גבוהה גם בצונאמי של 2008-2009. ומאז שהתבשרנו שהמפקחים לא יחנקו את תזרים ההכנסות של ויזה, עם תקרה דרקונית על עמלות כרטיסי חיוב, המניה עולה ועולה - בכמעט 25% מתחילת השנה.

ורייזון

בשנתיים-שלוש האחרונות, ורייזון עתירת המזומנים מסתמנת כמובילה במגרש הטלפוניה הסלולרית. היא מרכזת מעל 40% מהמכשירים שמתבססים על מערכת אנדרואיד של גוגל, והשנה החלה לשווק גם את האייפון של אפל. ורייזון היא רשת הסלולר הגדולה בארה"ב, וצפויה להישאר כזו, על רקע הקשיים הרגולטוריים באישור הצעת המיזוג בין AT&T וטי-מובייל.

ורייזון התגברה בצורה מרשימה על ההאטה של 2008-2009, ולמרות שהמניה לא עלתה מאז אביב 2008, היא מציעה דיבידנד ענק של 6% - תשואה אטרקטיבית מאד בעולם שבו תשואת אג"ח האוצר לעשר שנים היא מתחת ל-2%.

מקדונלד'ס

המניה שילשה את ערכה מאז 2004, עת נכנס המנכ"ל הנוכחי ג'ף סקינר לתפקידו, הודות לגידול של 50% במכירות פר מסעדה בתקופה זו. באחרונה אמנם לא עמדה החברה ביעד צמיחת המכירות הכוללות במסעדות הוותיקות, אבל זה היה החודש ה-100 ברציפות של עלייה שנתית במכירות המסעדות הללו, הפעם ב-3.5%. כמה משקיעים אולי התאכזבו מהקצב הנמוך יחסית, אבל אין באופק הרבה אופציות אחרות של צמיחה מהירה.

בנוסף, מקדונלד'ס יודעת להגן על המאזן שלה, והרווח למניה הוכפל מ-2.31 דולר ב-2007 לרווח חזוי של 4.60 דולר למניה ב-2011, וזאת מול עלייה של כ-60% במכירות באותה תקופה, מ-26 מיליארד דולר ל-40 מיליארד דולר. זה אומר שהחברה יכולה להצמיח רווחים במהירות רבה יותר מאשר הכנסות. תכניסו לתחשיב דיבידנד של 3%, והרי לכם מניה מומלצת.

קלורוקס

קלורוקס מייצרת הרבה יותר מאשר את מלבין הכביסה הידוע שלה, והיא מעצמת מוצרי בית כמו רטבי Hidden Valley Ranch, פחם למנגלים, שקיות האשפה גלאד ועוד המון מותגים.

בקיץ האחרון החברה הייתה מעורבת במיני דרמה, כאשר המשקיע האגדי קארל אייקן הציע לקנות אותה ב-10.2 מיליארד דולר, למרות שרבים חושבים שזה היה רק פעלול שנועד למשוך קונים פוטנציאליים אחרים. מועצת המנהלים דחתה את ההצעה של אייקן, מה שממש לא אומר שהחברה במצב רע או שהנהלתה גרועה. המניות רשמו ביצוע יפה מאוד על רקע הסערה בשוק, כשגם דיבידנד בריא של 3.5% לא מזיק.

למצוא בהן מקלט

כל הזכויות שמורות ל-marketwatch.com 2011

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.