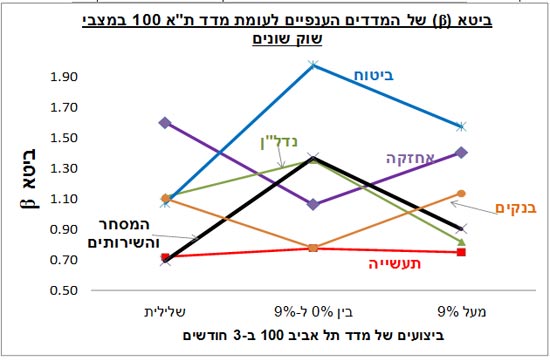

נהוג להתייחס לביצועי המניות של ענפים שונים בהתאם למידת המתאם שלהן למדד המניות הכללי או הביטא (β) של מניות הענף לעומת המדד הכללי. ככל שהביטא של המניה או של הענף נמוכה יותר, כך המניה או הענף נחשבים לדפנסיביים יותר, כלומר יורדים פחות מהשוק בשוק יורד, אך גם עולים פחות מהשוק בעליות.

ההנחה הקיימת שהביטא הינה קבועה לאורך זמן. האם זה אכן המצב במציאות? מהבדיקה שביצעו כלכלני דש ברוקראז' עולה שבפועל הביטא של ענפים רבים משתנה בהתאם לביצועים של המדד הכללי.

בדש בדקו מדגם של הביצועים התלת-חודשיים של המדדים הענפיים לעומת מדד תל אביב 100 החל משנת 1992, וחילקו את המדגם לשלושה מצבי שוק העיקריים, כך שבכל מצב יהיה מספר תצפיות זהה: מדד ת"א 100 ירד בתקופה של שלושה חודשיים, מדד תל אביב 100 עלה בין 0%-9% , ומדד תל-אביב 100 עלה מעל 9%. בכל מצב נבדקה הביטא של המדדים הענפיים לעומת תל אביב 100.

דש סקירה

מסקנות:

1. כפי שניתן לראות, במרבית הענפים, למעט ענף התעשייה, הביטא רחוקה מלהיות יציבה בשלושת מצבי השוק שבדקנו.

2. מניות ענף הביטוח הינן העדיפות על פני מרבית הענפים כגון ענף האחזקה, נדל"ן ובנקים אפילו עם יתרון גדול. בירידות שערים הביטא של מניות הביטוח נמוכה או שווה לעומת הענפים שציינו, אך כאשר השוק העולה הביטא של ענף הביטוח גבוהה יותר.

3. ענף התעשייה וענף המסחר והשירותים הם הדפנסיביים יותר, אך קיימת עדיפות ברורה למניות השייכות לענף המסחר והשירותים, להם ביטא זהה לענף התעשייה בירידות שערים וגבוהה יותר בעליות.

4. מניות הבנקים עדיפים על פני ענף הנדל"ן רק בעליות חדות. במצב של עליות מתונות, מניות הבנקים נחותות יחסית.

5. חברות ההחזקה הן המסוכנות ביותר, אך גם בעלות פוטנציאל לרווח גבוה במצב שהשוק עולה בצורה חדה.

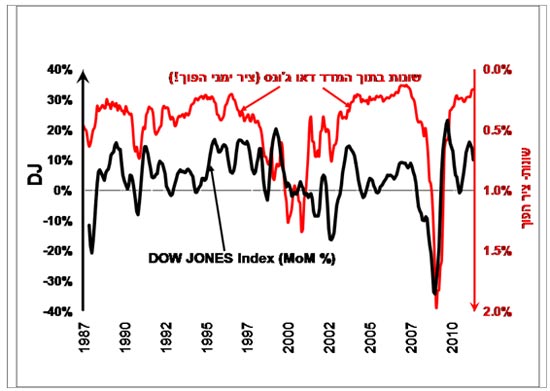

משקיעים מתלבטים לעיתים האם צריכים לעשות Stock Picking או להיצמד ל- Benchmark ולהחזיק את האפיק המנייתי בתיק באמצעות קניית המדד. בגרף למטה ניתן לראות את הקשר בין הביצועים של המדד Dow Jones לבין השונות בביצועי המניות המרכיבות את המדד. שימו לב שהציר שמראה את הביצועים של המדד עולה מלמטה למעלה והציר של השונות מכוון לכיוון ההפוך. כלומר, כפי שעולה מהגרף, קיים קשר שלילי בין הפרמטרים.

דש סקירה

למעשה, מציינים בדש, כשהשוק עולה השונות בין ביצועים של המניות השונות המרכיבות את המדד יורדת, וכשהשוק יורד השונות עולה. מסקנה: בשוק יורד כדאי לעשות Stock Picking ואילו בשוק עולה עדיף להיצמד ל-Benchmark (מדד מרכזי). דווקא בשוק יורד חשובה יותר האנליזה.

לגבי הענפים המומלצים כיום, ענף הבנקאות, ענף הביטוח, הנדל"ן המניב, ענף הנפט והאנרגיה ואף ענף התקשורת מומלצים על ידי דש במשקל יתר. ענף הפארמה והכימיה, ענף התעשייה מומלצים במשקל שוק ואילו ענפי הטכנולוגיה, ההחזקות וההשקעות וכן ענף המזון והמסחר מומלצים במשקל חסר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.