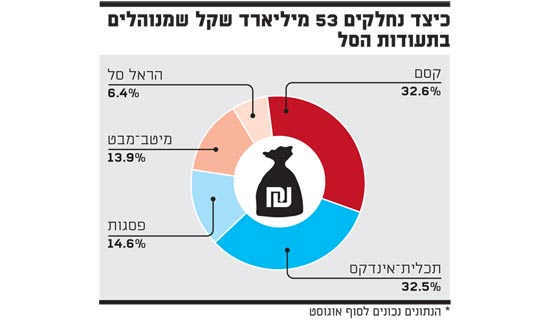

אחד מהענפים הצומחים ביותר בשוק ההון המקומי הוא תעודות הסל, שהגיעו תוך עשור להיקף נכסים של 53 מיליארד שקל. אולם דווקא צמיחתו המהירה של הענף הטרידה מאוד את רשות ניירות ערך, שראתה לנגד עיניה מכשיר המנהל עשרות מיליארדי שקלים, שרמת הפיקוח עליו נמוכה יחסית.

התוצאה היא שענף תעודות הסל עבר שינויים רבים בשנים האחרונות, וכן עבר גל של מיזוגים בין כמה חברות. "גלובס" כינס את מנהלי תעודות הסל, ושמע מה הם חושבים על המתרחש בשוק.

האיום הרגולטורי האחרון שעמו מתמודדות חברות תעודות הסל מגיע מהכיוון של קופות הגמל. הוראה חדשה של האוצר קובעת שאסור לחברות הגמל להמשיך ולשלם את דמי הניהול בתעודות הסל מכספי העמיתים, והם צריכים לחול על המנהלים. בענף חוששים, כי המוסדיים לא יסכימו לספוג את העלויות, ופשוט יפסיקו להשקיע בתעודות סל.

* מה דעתכם על הוראה זו?

אבנר חדד, מנכ"ל משותף בקסם: "נושא דמי הניהול בתעודות סל למוסדיים עלול להיות 11 בספטמבר של שוק ההון. המוסדיים עצמם הם הבסיס לכל הענף, ויציאה שלהם מתעודות הסל תפגע במסחר בבורסה, שכן הן מייצרות נזילות להרבה מאוד מניות. החשש שלי הוא, שההוראה תחזיר את הבורסה לאחור. אנחנו עלולים לחזור למצב שבו מניות רבות יחזרו להיות ברמת סחירות נמוכה מאוד, וזה מייצר חשש למניפולציה בני"ע ולהגברת התנודתיות של תיקי ההשקעות".

טל ורדי, מנכ"ל פסגות תעודות סל: "בסופו של יום, הלקוחות של קופות הגמל ישלמו יותר, כי אין להם שום דרך לשכפל את העלויות שאנחנו משיתים עליהם, ואם הם ינהלו מדדים לבד, העלות למשקיע תהיה גבוהה יותר".

דוד אללוף, מנכ"ל משותף בתכלית: "האוצר לא פועל נגד תעודות הסל, אלא חושב על טובת העמיתים, שישלמו כמה שפחות. זהו כלי, וכמו שגוף מוסדי משתמש בכלים של ברוקראז', שהעלויות בו נגבות מהעמיתים, כך גם תעודות סל הן כלי עבורו, ולכן המצב כיום, שבו העמיתים משלמים את דמי הניהול, צריך להימשך".

בשנים האחרונות התהדקה מאוד הרגולציה על תעודות הסל, בייחוד בדרישות ההון העצמי ממנהלי התעודות.

* עכשיו אפשר לומר שתעודות הסל הן מוצר בטוח לחלוטין?

ליאור כגן, מנכ"ל מיטב מבט: "בהתחלה רשות ני"ע אמרה שהיא תדרוש הון עצמי של 200-250 מיליון שקל. זו הייתה יריית פתיחה ששמה את הדברים על השולחן, אבל מאותו רגע שהרגולטורים הבינו שזה לא מקצועי לקבוע רף כזה באופן שרירותי, התחיל דיון, ויש לנו היום דלת פתוחה ברשות".

אורי שור, מנכ"ל הראל סל: "היום המשקיע יכול להיות הרבה יותר בטוח מלפני שלוש שנים. נעשו כל המהלכים שהיו צריכים להיעשות".

ורדי: " כבר כיום ההון העצמי שלנו גבוה מהסיכונים שאנחנו לוקחים".

אללוף: "השוק השתנה גם מבחינת הדרישות שבהן צריכות לעמוד היום חברות תעודות הסל. אם בתחילת הדרך יכולת להקים חברה עם ארבעה מחשבים ומעט הון עצמי, היום זה סיפור אחר לגמרי".

חדד: "זה רק מראה שהשחקנים בענף לא מעריכים נכון את מה שהולך לקרות. אם כולם היו מעריכים כמה רגולציה תחול על הענף, לא בטוח שהיו נכנסים אליו".

מנהלי תעודות הסל התמודדו עם איומים שונים לאורך השנים. אחד הצעדים הראשונים שעמם נאלצו להתמודד היה השקת קרנות סל בשיתוף עם הבורסה, כמוצר מתחרה לתעודות סל, שמבחינת הרשות מפוקח, ולכן בטוח יותר מתעודות הסל. בענף תעודות הסל ראו בצעד זה כ"כרטיס אדום" שקיבלו. אולם שנתיים אחרי שנכנסו לתוקפן, עדיין אין קרנות סל.

"אני לא רואה הרבה מקום לקרנות סל בישראל", אומר ורדי. "עם תיקון 16 אנחנו הופכים להיות קרן נאמנות עם ניואנס אחד חשוב, והוא שנמשיך לשמור על ההתחייבות לתת בדיוק את המדד. הסיכוי שקרנות סל יהיו רלוונטיות נמוך מאוד", מוסיף ורדי.

גם הקולגות שלו חושבים כך. "בפועל, המהלך לא תפס", אומר שור, אולם מסייג, כי "גופים מוסדיים ויועצים לא יקנו קרנות סל, אבל יש יועצים ספציפיים שרגילים לעבוד עם קרנות נאמנות, ואולי הם יהיו הלקוחות".

כגן מזכיר את הרקע להנפקתן. "הקרנות האלה לא קמו בגלל דרישה של השוק. ברשות חשבו שאם היו מחזירים את הגלגל אחורה לתעודת הסל הראשונה, תאלי 25, היה נכון ליצור אותה כקרן סל. אבל הסוסים כבר יצאו מהאורווה, ויש דברים בישראל שעובדים שונה מהעולם. הוכחה לכך שהמוצר הזה לא נחוץ הוא שלא קיבלתי טלפון אחד ממשקיע שהתעניין בקרנות סל".

חדד דווקא טוען כי קיבל טלפונים מלקוחות שהתעניינו בקרנות סל, שכן לדעתו "קרנות סל הן עוד כלי בארגז, שמהווה מוצר שבין קרנות נאמנות לתעודות סל".

כפי שנחשף שלשום ב"גלובס", הרשות מתכוונת לבטל את תעודות הסל הממונפות במנגנון יומי, על רקע העובדה שהן גרמו לתנודתיות גבוהה במסחר בבורסה. בתעודות אלה יש לקסם מונופול, ולפי הערכות, הרווחיות מהן עולה לכדי 13% מהיקף הנכסים בהן (כ-250 מיליון שקל). בקסם בחרו שלא להגיב על ההחלטה. לעומתם, רוב משתתפי הפאנל מברכים עליה.

"התנהגות השוק בתקופה האחרונה היא הוכחה לכך שהשוק הישראלי אינו נזיל מספיק כדי להתמודד עם מכשירים מסוג זה", אומר אללוף, "ועל כן ההחלטה, אם קיימת, לסגור אותן, היא החלטה אחראית ונכונה".

שור מוסיף, כי "הוצאת תעודות הסל באיזון יומי מהמסחר בבורסה מחויבת המציאות: ראשית, מנגנון המינוף היומי פוגע במרבית המשקיעים, משום שהוא אינו נהיר דיו, הגם שהוא מוסבר בתשקיף. בצורה ציורית ניתן להמשיל את השימוש בתעודות אלו על-ידי המשקיעים לנטילת סם, הנראה קוסם למשתמש בו, אך לאורך זמן הוא פוגע בו.

"שנית, לא אחת קורה שהיקף המסחר הנובע מפעולות האיזון גבוה יחסית למחזורי הנעילה הרגילים, וכך נוצרת השפעה רבה של התעודות הממונפות על שערי המניות במדד, ועל המדד עצמו".

כגן, מנכ"ל מיטב-מבט, מבסס את תמיכתו במהלך בין היתר בטיעון של אי-התאמה למשקיעים. "לדעתנו מדובר במוצר בעל סיכון גבוה, שרבים המשקיעים שלא מבינים אותו, ונוסף לכך הוא גם משפיע לרעה על תקינות המסחר. אי לכך, נכון היה להעבירו למסחר ברצף מוסדיים, ובמידה שלא, אנחנו סבורים כי החלטת הרשות נכונה, וטוב יהיה אם היא גם תיושם במהרה".

"אין מקום ל-30 מנפיקים"

ורדי אינו פוסל תעודות אלה על הסף. "אין ספק ששוק ההון הישראלי, למרות הצמיחה והגברת הנזילות בו, הוא עדיין שוק קטן, ואם יש מוצרים שהם גדולים על השוק זה יכול ליצור לא מעט בעיות. מצד שני צריך לזכור, כי מכשירים כאלה תורמים לנזילות היומית של השוק. צריך אם כן לבחון לגופו וגודלו של עניין ולהחליט מה הסכומים המקסימליים (אם בכלל) שתעודות אלה יכולות להכיל מבלי לפגוע במסחר התקין".

בימים אלה פורסמו מסקנות ועדת הריכוזיות, שנועדה להגביר את התחרות במשק. ענף תעודות הסל ריכוזי מאוד - מענף שהיו בו תשעה שחקנים (נוסף לקיימים כיום היו גם פאי, פריזמה, אינדקס והדס) נותרו רק חמישה.

* אין פה בעיה של ריכוזיות?

חדד: "הריכוזיות בתעודות סל היא כלפי היצרנים ולא כלפי הלקוחות. עובדה שיש מוצרים ללא דמי ניהול. חוץ משני גופים, אני לא רואה איך מרוויחים יפה בענף הזה. בעבר הערכתי שייוותרו ארבעה גופים בענף, ואני עדיין מעריך כך".

שור: "צריך לזכור שמדובר במוצר גנרי, ולכן אין מקום ל-30 מנפיקים. אנחנו חלק ממגמה כללית של ריכוזיות של כל שוק ההון, ומי שדוחף את זה זו הרגולציה. למרות זאת, התחרות עדיין גבוהה מאוד".

* בענפים מקבילים, כמו המזון והתקשורת, מיעוט שחקנים דווקא הביא לעליית מחירים. בתעודות סל, חלק ניכר מהתעודות לא גובות דמי ניהול. האם מצב כזה יכול להימשך לאורך זמן?

שור: "מי שיעלה ראשון את דמי הניהול יודע שיהיה במצב בעייתי".

כגן: "זה לא מאוד חכם להגיד שהשוק לא יכול לעבוד עם אפס דמי ניהול, כששליש מהשוק מתנהל ככה. כעיקרון, נכון יותר ללקוחות שיהיו דמי ניהול בתעודות, כמו שלעולם לא אקח אינסטלטור שעושה לי את העבודה בחינם".

השנה נעשו שתי עסקאות מהותיות בענף. הראשונה שבהן הייתה רכישת תכלית על-ידי דש-איפקס לפי שווי פעילות של 180 מיליון שקל ולפי מכפיל רווח של 7.7. השנייה הייתה רכישת מבט על-ידי מיטב, לפי שווי פעילות של 85.5 מיליון שקל.

* האם הרווחיות הנמוכה בתעודות הסל מצדיקה מחירים אלה, או שיש תוכניות להעלות דמי ניהול, כמו בעסקאות אחרות שנעשו, על מנת לממן את הרכישה?

ורדי: "המחירים האלה לא ראויים, ויותר מדי הסתכלו על היקף הנכסים, במקום על הפירות שרכישה כזו תניב. זו הסיבה שפסגות לא קנתה".

כגן: " למיטב הייתה פעילות קטנה, ואחרי שהחליטו שהם רוצים להיות בענף, היו להם שתי אפשרויות. האחת גידול אורגני, כמו במקרה של הראל-סל, שיש לו יתרונות וחסרונות, ובאופן כללי ניתן לומר שזה לוקח זמן ועולה כסף. הדרך השנייה והמהירה יותר, היא לקנות חברה. זה לא סוד שמיטב התמודדו גם על עסקת אינדקס, אבל ברגע שראו שמבט על המדף, הבינו שזו ההזדמנות האחרונה לקנות חברה.

"לגבי הרווחיות, בבתי ההשקעות וחברות תעודות הסל לא יושבים אנשים טיפשים. בראייה קדימה, רואים ענף שמתפתח בכל העולם, וברור שהרווחיות תעלה. בכל מקרה, זה לא במודל העסקי שלנו להעלות דמי ניהול אחרי רכישה".

"הקמנו מאפס כי זה הכי זול"

* למה הראל לא ניצלו את ההזדמנות שהיו חברות על המדף, ולא רכשו אותן?

שור: "במקור, הראייה בהראל הייתה שכל בית השקעות משמעותי צריך שיהיו לו גם תעודות סל. הייתה התלבטות אם לרכוש, או להקים מאפס, ובסופו של דבר הקמנו, כי זה הכי זול, ובדיעבד זה היה נכון. גם לנו הוצעו אינדקס ומבט, אבל חשבנו שבמחירים האלה יהיה זול יותר להתפתח עצמאית".

אללוף: "העסקאות רק מראות שהנתח של תעודות הסל בחיסכון קצר-הטווח הפך להיות מהותי. כבר אין שאלה האם זה טרנד או משהו שיחלוף, תעודות הסל כאן כדי להישאר. תיאורטית, אם מנטרלים את מצבי השוק המשתנים (למרות שהשוק הוא הנעלם הגדול ביותר), תוך שנים ספורות הענף ינהל פי שניים מהיקפו כיום. אמנם השוק כבר לא בצמיחה מטורפת, אבל הוא בהחלט לא הגיע לרוויה".

"תקינות המסחר אינה מותנית בפעילות תעודות הסל"

ברשות ניירות ערך התייחסו בתגובה לכמה הנושאים שהועלו בפאנל.

בנושא הוראת האוצר להשית את עלויות ההשקעה בתעודות סל על מנהלי קופות הגמל וקרנות הפנסיה, ולא על העמיתים, מסרה רשות ניירות ערך, כי "סוגיית כפל דמי הניהול מטופלת גם בתחום קרנות הנאמנות. במסגרת הפיקוח על קרנות הנאמנות, הרשות, כמו הממונה על שוק ההון, אינה מתירה גבייה של דמי ניהול כפולים בקרן המחזיקה בקרנות (אגד קרנות ישראלי).

"דרישה כאמור אינה קיימת ביחס להשקעה בתעודות הסל, שבהתאם לדין הקיים הנן ניירות ערך הנותנות מענה לצורך לבצע השקעה פסיבית. יישום צורך זה באמצעות השקעה בתעודת סל אמנם כרוך לעיתים בתשלום דמי ניהול נוספים, אולם מצד שני עשוי לגלם חיסכון בעלויות הכרוכות בניהול השוטף של תיק הקרן לצורך השגת התוצאה הרצויה".

בפאנל עלתה טענה, כי אם תיכנס הוראת זו לתוקפה, היא תשפיע לא רק על ענף תעודות הסל אלא גם על המסחר כולו. תגובת הרשות לכך היא, ש"על אף תרומתן הניכרת של תעודות הסל להיקף המסחר בבורסה, תקינות המסחר בבורסה אינה מותנית בפעילותן, ועל אחת כמה וכמה בפעילות המיוחסת להחזקות המשקיעים המוסדיים בהן. יש לציין, כי עד היום לא נמצאו עדויות אמפיריות המגבות טענות אלה".

על נושא הריכוזיות בענף תעודות סל מסרה הרשות, כי: "שוק תעודות הסל, כמו ענף קרנות הנאמנות, עבר בשנים האחרונות תהליך של קונסולידציה, אך הרשות סבורה שעדיין מתקיימת בשני התחומים תחרות ערה. מאחר שהרשות סבורה שיש חשיבות ניכרת לקיומה של תחרות כאמור, בכוונתה לפעול להגבלת נתח השוק של מנהל תעודות סל שאינו פועל יוצא של גידול טבעי, באופן שיבטיח קיומו של מספר מינימלי של פעילים בתחום".

באשר לנושא קרנות הסל, שלגביהן סבורים המשתתפים כי אין להן מקום, מסרה הרשות כי: "קרנות סל (או בשמן הלועזי ETF) קיימות בכל שוק הון מתוקן בעולם, וברוב השווקים הן גם מהוות את מוצר ההשקעה הפסיבי הפופולרי ביותר. הרשות סבורה שאין סיבה שגם למשקיע הישראלי לא תהא נגישות למוצר מסוג זה. במסגרת גיבוש ההסדרה של מאפייני הפעילות של מוצר זה פעלה הרשות לכך שקרן הסל תוכל להתחרות מול תעודות הסל כשווה בין שווים. לכל מוצר יהיו מאפיינים ייחודיים לו, וכמו בכל תחום תחרותי הציבור ישפוט ויבחר. עוד נציין, כי מספר גופים פיננסיים מרכזיים מאוד מעוניינים להנפיק מוצרים מסוג זה".

כיצד נחלקים 53 מיליארד שקל שמנוהלים בתעודות סל