למרות שסוף השבוע הדרמטי באו"ם כבר מאחורינו, וכך גם ספטמבר, רף החששות מהמתרחש באזורנו ובעולם לא ירד דרמטית.

אמנם השבוע האחרון, עם הרגיעה במפלס הפחד מההשלכות של הכרזת מדינה פלסטינית, סייע להתמתנות קלה בירידות במעו"ף בסיכום חודשי, עם תשואה שלילית של כ-5%, לעומת 7.5% באוגוסט.

למרות זאת, במבט להמשך, מנהל ההשקעות יריב יוריסטה מבית ההשקעות אדמונד דה רוטשילד, המתארח השבוע במדור, סבור כי "משבר החובות והצמיחה הנמוכה באירופה, מצבה הכלכלי הלא מזהיר של ארה"ב וההאטה בקצב הצמיחה של השווקים המתעוררים, ימשיכו להטריד את המשקיעים בטווח הקצר ולגרום לתנודתיות גבוהה".

לגבי הזירה המקומית מציין יוריסטה, כי "אחרי שירד הענן הכבד מסוגיית המדינה הפלסטינית, אמנם החששות בזירה המקומית קצת התמתנו, אבל עדיין קיימים".

בשל אותו חוסר ודאות, יוריסטה ממליץ "להימנע מ"הרפתקאות" דוגמת השקעה במניות קטנות בארץ ובעולם שאינן סחירות, וכן להימנע מהשקעה באג"ח קונצרניות (בארץ ובעולם) של חברות עם חשש ליכולת החזר החוב שלהן בטווח הבינוני-רחוק, גם אם דומה כי בטווח הקצר תעמודנה בהתחייבויותיהן".

סיבות לאופטימיות

יוריסטה גם מציין, כי ברוטשילד מקטינים מאוד את החשיפה לחברות שעומדות במרכז המחאה החברתית, דוגמת רשתות המזון הגדולות, כמו שופרסל, וחברות המזון הגדולות, כמו שטראוס ואסם.

אבל אם מכך משתמע שיוריסטה בחור שלילי, אין כך הדבר. בדומה למרבית עמיתיו, גם יוריסטה סבור כי "לאחר ירידות חדות שנרשמו בשוקי המניות בחודשים האחרונים, תמחור המניות ברוב שוקי המניות בעולם הנו זול במונחים היסטוריים, ואילו האג"ח הקונצרניות בישראל נסחרות בתשואה נאה. כל זאת, על רקע צפי להותרת סביבת ריביות נמוכה בעולם, שתגרום להיעדר אלטרנטיבה למשקיעים, המחפשים אחר תשואה ריאלית ראויה".

אז אם אתם עונים על ההגדרה של משקיעים לטווח קצר, של בין שנה לשנתיים, ובעלי סלידה מהשקעות סולידיות, יוריסטה מציג השבוע תיק השקעות המיועד לכם.

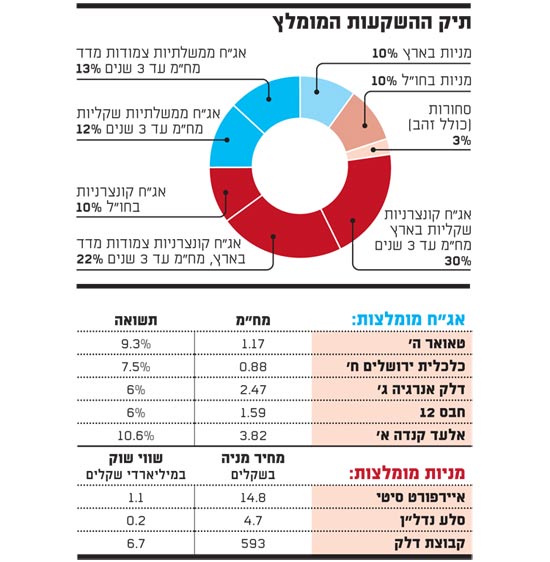

יוריסטה ממליץ על חשיפה מנייתית של 20% - מחציתה בארץ. את המחצית בחו"ל מחלק יוריסטה באופן שווה בין מדינות מתפתחות, בדגש על שוקי אסיה ומדינות מפותחות, בדגש על ארה"ב, עם הימנעות כמעט מוחלטת מאירופה.

במבט כולל, יוריסטה מציין כי אחד מהסקטורים המומלצים להשקעה הוא חברות הנדל"ן המניב הפועלות בישראל, "שהנן חברות מבוססות, בעלות תזרים מזומנים יציב וגבוה, הנסחרות (בניגוד לעבר) במכפילי הון נמוכים מ-1". נוסף לכך הוא מזכיר את מניות הבנקים וחברות האחזקה הגדולות.

שתי מניות נדל"ן שיוריסטה מציין הן אירפורט סיטי וסלע נדל"ן, בזכות מכפילי ההון הנמוכים שלהן לראייתו, ומבין מניות המעו"ף מציין כי קבוצת דלק נסחרת בדיסקאונט גבוה על נכסיה. בחו"ל מזכיר יוריסטה את מניות HP ופייזר, בזכות מכפילי הרווח הנמוכים שלהן.

הרכיב העיקרי של יוריסטה בתיק, המהווה 42% ממנו, הוא אג"ח קונצרניות, בחלוקה דומה בין סדרות שקליות וצמודות מדד.

יוריסטה מציין כי מרבית החשיפה היא "לאג"ח של חברות טובות בטווח פדיון של עד שלוש שנים, אשר נסחרות כיום בתשואות גבוהות, שהשקעה בהן מאפשרת 'לנעול' תשואה נאה לטווח קצר ובסיכון נמוך יחסית. זאת, תוך תיבול החלק הקונצרני באג"ח ארוכות יותר, שנסחרות בתשואות גבוהות לאחר הירידות האחרונות".

הגנה מפני פיחות

היקף החזקות האג"ח הממשלתיות בתיק עומד על 35% - 10% מהן בחו"ל, במטרה להגן על התיק במקרה שיחול פיחות בשקל.

יוריסטה מציין כי "לאור פתיחת המרווחים בין האג"ח הממשלתיות לאג"ח הקונצרניות מתחילת השנה, ובפרט ברבעון האחרון, אנו חושבים כי יש להפחית בטווח הקצר את החשיפה לאפיק הממשלתי, תוך ניסיון ליהנות מסגירת המרווחים מול האג"ח הקונצרניות". לדבריו, "האחזקה באג"ח ממשלתיות לטווח קצר משמשת כתחליף מזומנים פלוס תשואה כלשהי, ומהווה כרית הגנה מפני ירידות בשוקי המניות והאג"ח הקונצרניות, וכרית מזומנים לשימוש עתידי וניצול הזדמנויות".

את יתר ההחזקות, 3%, ממליץ יוריסטה לנתב להחזקה בסחורות.

למשקיעים לטווח הבינוני מעבר לשנתיים מציין יוריסטה, כי אם תחול התקדמות חיובית באירופה ובארה"ב, יש מקום להגדיל חשיפה מנייתית ליותר מ-20%, וגם להאריך את המח"מ בתיק.

תיק ההשקעות המומלץ של יריב יוריסטה

הכותבים במדור "עושה שוק" ו/או חברות הקשורות אליהם עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.