מהלך דרמטי של בנק ישראל להגדלת הון הבנקים. ל"גלובס" נודע כי הפיקוח על הבנקים צפוי להציב לבנקים יעד הלימות הון ליבה (ההון הבסיסי של הבנק הכולל את הון בעלי המניות ורווחים שצבר הבנק) של 11% שיש להגיע אליו עד שנת 2016. זאת, כחלק מההיערכות ליישום תקנות באזל 3. לאור זאת יצטרכו הבנקים להגדיל את הון הליבה שלהם ב-27 מיליארד שקל, סכום המהווה כ-80% מהרווח הממוצע הנקי של המערכת הבנקאית בחמש שנים. המפקח על הבנקים הוא דודו זקן.

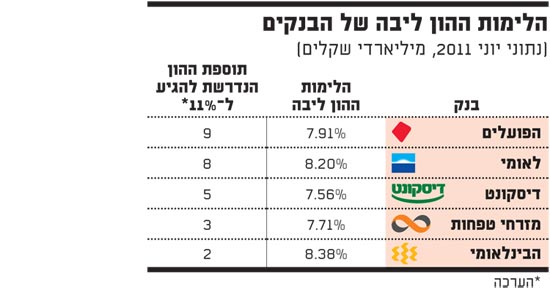

כיום, יעד הון הליבה הוא 7.5% והלימות ההון הממוצעת בבנקים היא כ-8%. לכן, כדי להגדיל את היעד יצטרכו הבנקים להגדיל משמעותית את הון הליבה. ההערכות הן כי בנק הפועלים יצטרך להגדיל את ההון ב-9 מיליארד שקל, בנק לאומי ב-8 מיליארד שקל, בנק דיסקונט ב-5 מיליארד שקל, מזרחי טפחות ב-3 מיליארד שקל והבינלאומי ב-2 מיליארד שקל. "הכיוון ברור והבנקים צריכים להתחיל להיערך כבר מעכשיו", אמר מקור יודע דבר.

להחלטת בנק ישראל משמעויות מרחיקות לכת לגבי המערכת הבנקאית. הגדלת ההון תמנע מהבנקים לחלק דיבידנד, תקטין את התשואה על ההון, תפגע ברווחי הבנקים, תצמצם את יכולת הבנקים להעמיד אשראי ותקטין את הבונוסים למנהלים ולעובדים. "המשמעות של הנחיות הרגולטור ברורה, נעמיד למשק הישראלי פחות אשראי", אמר בתגובה מנכ"ל בנק גדול.

יצטרכו לגייס הון

הגדלת ההון תאפשר לבנקים בישראל לעמוד בסטנדרטים בינלאומיים מחמירים של הון ליבה. אמנם הבנקים בעולם צריכים להשלים את עמידתם בדרישות ההון על פי באזל 3 עד שנת 2019, אך בבנק ישראל מעריכים כי לחצי השווקים יכתיבו לוחות זמנים מהירים יותר כבר לשנת 2016 ולכן הציבו את 2016 כשנת היעד.

להערכת המקור, הבנקים יצטרכו לנקוט בכל האמצעים הנדרשים ולשלב בין עצירת דיבידנדים, התייעלות והפניית משאבים לפעילויות שאינן עתירות הון. בנוסף, "ייתכן מאוד שהבנקים יצטרכו לגייס הון נוסף, אם כהנפקת זכויות או כהנפקת מניות רגילה", אמר המקור.

זקן צפוי להציג לבנקים יעדי הון סופיים ואבני דרך להשגתם עד סוף הרבעון הראשון של 2012, כלומר עד מארס 2012. במקור תכנן בנק ישראל לפרסם עד סוף 2011 הנחיות ברורות לגבי היעדים ולוחות הזמנים. אך מאחר שיעדי ההון גבוהים יותר ממה שנראה מלכתחילה ולוח הזמנים התארך, סבורים בבנק ישראל כי אין טעם בהצגת שני יעדים. לאור זאת מצפים בפיקוח על הבנקים כי במסגרת הליך נאותות ההון (ICAAP), יציג כל בנק תוכנית עבודה תלת שנתית איך בכוונתו לעמוד ביעד ההון.

יצוין כי הלימות הון של 11% נמדדת במונחי באזל 2, אך במונחי באזל 3 מדובר בהלימות הון נמוכה יותר המוערכת בכ-10%. פער הנוצר כתוצאה מהגדרות שונות של ההון. כך אירע גם בשנת 2009 בזמן שהבנקים עברו מכללי באזל 1 לכללי באזל 2.

על פי תקנות באזל 3, בכל מדינה יגדיר הרגולטור בנקים הנושאים סיכון מערכתי שיקראו - SIFI'S (רש"ת: Systemically Important Financial Institutions). מדובר בבנקים שאסור לאפשר להם להתמוטט כי נפילתם תיצור פגיעה מערכתית כוללת במשק. לכן נקבע כי יש להציב להם דרישות הלימות הון מחמירות יותר מבנקים אחרים.

בישראל, כל חמשת הבנקים הגדולים נחשבים ל- SIFI'S. עם זאת, לו היו הפועלים ולאומי בנקים אמריקניים, הם היו נחשבים בין 35 הבנקים הגדולים בארצות הברית ומוגדרים כ- SIFI'S. לכן הפועלים ולאומי בגלל גודלם העצום יחסית למשק, עשויים להיות בקטגוריה מיוחדת עם דרישות הון מחמירות יותר, או לחילופין לעמוד בדרישות של בנק ישראל בלוח זמנים קצר יותר.

עבור צרכני האשראי במשק, בין אם מדובר ביחידים נוטלי משכנתה, בחברות גדולות שזקוקות לאשראי להתרחב או באנשי עסקים שרוצים לממן רכישה גדולה, מדובר בחדשות רעות מאוד. כשהבנק מחזיק יותר הון הוא יכול לתת פחות אשראי וכתוצאה מכך מחירו של האשראי יגדל. ייתכן שלא תהיה מצוקת אשראי אבל מחירו יעלה ושחקנים קטנים יידחקו החוצה מהשוק.

עבור המשק הישראלי אלו חדשות גרועות - בנק ישראל נוקט במהלך לצמצום היצע האשראי. החלופה לבנקים היא שוק ההון אך ועדת הריכוזיות ממליצה להטיל הגבלות על גופים מוסדיים בהעמדת אשראי. ובמקביל תובעת ועדת טרכטנברג בניית 196 אלף יחידות דיור בחמש שנים. מי יממן את הדירות הללו בדיוק? הבנקים? כנראה שלא. משק צומח זקוק לאשראי וכעת הרגולציה חוסמת אותו.

עבור הבנקים והפיקוח על הבנקים אלו חדשות טובות - הבנקים יהיו יציבים יותר ועמידים יותר בפני משבר. המערכת הפיננסית כולה תהיה חזקה יותר.

נסכם במשפט אחד - המהלך של בנק ישראל לחיזוק ההון מביא על המערכת הבנקאית את ימי היד הקפוצה. יותר הון עצמי בבנק, פחות דיבידנדים לבעלי המניות ופחות אשראי למשק.

פרשנות / עירן פאר: ימי היד הקפוצה

לכאורה הגדלת הלימות ההון בבנקים נשמעת מינורית. בסך הכל מדובר בהעלאת הרף ב-3.5%, שיושגו תוך חמש שנים. בפועל, יש לכך משמעויות דרמטיות. נתחיל במספרים הבסיסיים. כדי לעמוד ביעד יזדקקו הבנקים לעוד 27 מיליארד שקל, זאת בשעה שהרווח הרגיל בתקופה זו צפוי בממוצע לעמוד על 34 מיליארד שקל. כלומר, הבנקים יצטרכו להקצות את הרוב הגדול של הרווח, כמעט 80%, לטובת חיזוק ההון.

ומה המשמעות של הפניית מרבית הרווח לחיזוק ההון?

עבור בעלי המניות, בין אם בעלי השליטה או בעלי המניות מהציבור שהם הרוב, מדובר בחדשות רעות - דיבידנדים לא יחולקו ואם כן, אזי במשורה. המספרים אליהם התרגלנו בבנקים - רווח ותשואה על ההון, יירדו מדרגה. הגדלת ההון תקטין את התשואה על ההון וריתוק יותר הון יקטין את יכולת הבנקים להרוויח. כתוצאה מכך הבנקים יתומחרו נמוך יותר ומניותיהם יספגו מכה חזקה.

הלימות ההון ליבה של הבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.