1. ב' זה בנקים. עד עכשיו נותרו הבנקים מתחת לרדאר של המחאה. לתפקיד ה"רעים" לוהקו מחירי הדיור, רשתות השיווק, יצרניות המזון והממשלה. הבנקים, למרבה שמחתם, נשארו מחוץ למהומה. זה מפתיע כי הבנקים נחשבו באופן מסורתי לעושקי הציבור, ועמלות הבנקים נחשבו - בצדק או שלא בצדק - כגבוהות ומופרזות. זה מפתיע אפילו יותר כשנזכרים שבעלי השליטה בבנקים הם קבוצות עסקיות חזקות, שמחזיקות גם בעסקים ריאליים משמעותיים.

האם זה ישתנה מעתה? הדוח של ועדת טרכטנברג מתייחס לבנקים בלא יותר מ-176 מילים. בתשע שורות קצרות בפרק "יוקר המחיה", תחת הכותרת "כשלי שוק והמלצות בענפי המשק השונים", מסבירה הוועדה כי "קיימות אינדיקציות לכך שהבנקים גובים ממשקי הבית מחיר הגבוה מהמחיר התחרותי". מקורבים לוועדה הדליפו את הנתון של 8 מיליארד שקל כסכום העודף אותו גובים הבנקים ממשקי הבית, אך לא פירטו כיצד הגיעו לנתון הזה.

הוועדה לא ממליצה על פעילות אופרטיבית בנושא, למעט הקמת ועדה נוספת ש"תציע פתרונות לפישוט המוצר הבנקאי, להעצמת כוח המיקוח של הלקוחות ולהקמת Credit Bureaus, במגזר משקי הבית והעסקים הקטנים". חברי הוועדה יכללו, לפי הדוח, נציגים מהפיקוח על הבנקים, משרדי המשפטים והאוצר ורשות ההגבלים העסקיים, והיא תגיש את המלצותיה לנגיד בנק ישראל ושר האוצר בתוך 120 יום מהקמתה.

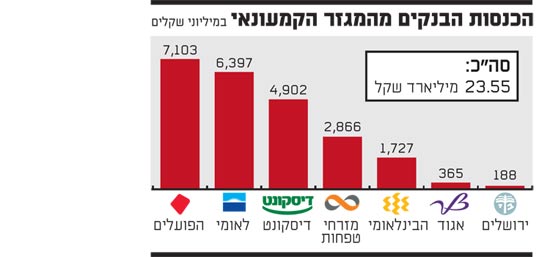

הכנסות הבנקים מהמגזר הקמעונאי - משקי בית, בנקאות פרטית ועסקים קטנים - הסתכמו בשנת 2010 ב-23.5 מיליארד שקל, ואפשר להניח כי לאור נתוני מחצית 2011 ועליית הריבית, בשנת 2011 יגיעו ההכנסות הללו ל-25 מיליארד שקל. 8 מיליארד שקל הם כשליש מצפי ההכנסות הזה, כך שלדעת ועדת טרכטנברג מחירי העמלות והמרווח הפיננסי במגזר הקמעונאי גבוהים בכשליש מהמחיר התחרותי.

כאמור, דוח הוועדה אינו מפרט כיצד נקבע הסכום ואינו מביא נתונים אמפיריים שיתמכו בטענותיו. הוועדה פשוט מעבירה את הכדור הלאה לוועדה חדשה שתוקם במהרה בימינו ותגיש מסקנותיה "תוך 120 יום".

אז האם יש למנכ"לי הבנקים, סמנכ"לי הרגולציה בבנקים הגדולים ואיגוד הבנקים סיבה לדאגה? בהחלט כן. גם אם הוועדה החדשה תתמסמס במקח והממכר הפוליטי או בסבך הביורוקרטיה, הרי שהקביעה הפורמלית שיש צורך בטיפול במחירי הבנקים במגזר הקמעונאי לא תיעלם. גם המספר 8 מיליארד שקל שנזרק לחלל האוויר ימשיך להדהד עד שיימצא הח"כ או הרגולטור שיעסוק בכך.

אנחנו ב"גלובס", בכל מקרה, נעסוק בכך בעתיד הקרוב וננסה לפרוט לפרוטות את הטענה ש"הבנקים גובים ממשקי הבית מחיר הגבוה מהמחיר התחרותי".

2. ממש אוצר. לפעמים צריך להגיד מילה טובה לאנשים שראויים לכך, כמו אנשי משרד האוצר: שוקי אורן, החשב הכללי הקודם, וסגנו, ערן היימר. במהלך מורכב הובילו אורן והיימר מתחילת 2010 את מכירת מניות הבנקים שבידי המדינה, באמצעות הפצת בלוקים של מניות לבנקים זרים שיפיצו אותם בשוק ההון. כך נמכרו כל מניות המדינה בדיסקונט ומרבית המניות בבנק לאומי.

25% ממניות דיסקונט נמכרו בשלושה חלקים, ובמחיר שנע בין 6.79 ל-8.87 שקל. התמורה למדינה הייתה 1.82 מיליארד שקל. 5% ממניות בנק לאומי נמכרו תמורת 1.3 מיליארד שקל ובמחיר של 17.61 שקל למניה. לו היה בנק ישראל מאפשר זאת, היה משרד האוצר מוכר גם את יתרת מניות לאומי שבידי המדינה (5.3%).

בסך הכל קיבלה המדינה תמורת מניותיה 3.12 מיליארד שקל. מאז, כידוע, התמוטטו השווקים ומניות הפיננסים צנחו בעשרות אחוזים. לו היה האוצר מנסה להפיץ כעת את המניות, סביר שהוא לא היה מצליח. שווי המניות שמכרה המדינה עומד כיום על 2.23 מיליארד שקל בלבד, כך שההתעקשות של אורן והמיומנות של היימר הביאו רווח נקי של 890 מיליון שקל למדינה.

ענף הבנקאות מציג: עובר ושב

הנה בדיחה שמסתובבת במסדרונות בנק לאומי: "איך קוראים לפגישה של פורשי בנק לאומי? ישיבת הנהלה בבנק דיסקונט". ציני? אולי, אבל כמו בכל בדיחה טובה גם בזו יש גרעין של אמת.

מנכ"ל דיסקונט, ראש החטיבה הקמעונאית בבנק, ראש החטיבה העסקית, מנכ"ל כאל, מנכ"ל דיסקונט הקודם - כולם גדלו בבנק לאומי. ודיסקונט מייבא לא רק מלאומי. ראש החטיבה הפיננסית היוצאת הגיעה מבנק הפועלים, וגם שני חברי הנהלה חדשים - ראש חטיבת נכסי לקוחות, וראש החטיבה הפיננסית הנכנס - הם אנשי בנק הפועלים.

פעם הכל היה פשוט. התחלת לעבוד בבנק, טיפסת בסולם התפקידים, הגעת לאן שהגעת ופרשת. מעבר מנהלים בין בנקים היה נדיר. דם חדש הגיע מבנק ישראל או מהאוצר, זהו. אחר כך הגיעו שלמה פיוטרקובסקי ודוד גרנות שעברו להיות מנכ"לים בבנק שלא גדלו בו, ובשנים האחרונות הכל פתוח: מעבר מבנק לבנק לתפקיד בדרג הביניים ומעלה כבר אינו טאבו.

ראינו כבר את כל הקומבינציות האפשריות: מבנק לאומי לבנק הפועלים, מבנק הפועלים לבנק ירושלים ולאגוד, ממזרחי טפחות להפועלים - והפוך. לאומי מספק כבר שנים באופן קבוע מנהלים לכל חברות כרטיסי אשראי, והבנקים אפילו התחילו לקלוט מנהלים מסקטורים אחרים. מענף הביטוח, מחברות היי-טק, מצה"ל ומהמשטרה, מחברות סלולר וממשרדי פרסום.

זה לא רע, להיפך. במעברים מהסוג הזה יש יתרון גדול. בנקים מטבעם מתאפיינים בקיבעון מחשבתי, בנוקשות ובחוסר יצירתיות. כניסה של אדם מחוץ למערכת, אפילו אם הוא מבנק אחר, משנה פרספקטיבה, גורמת להעלאת שאלות, לשינוי תפיסות ולתובנות חדשות.

אבל זה לא כל הסיפור. הבנקים הפכו גם לספקי מנהלים לשאר המשק. יוצאי לאומי הגיעו לפז, אייס, גזית גלוב וחברות בקבוצת דלק. יוצאי הפועלים תקעו יתד בבזק, כלל ביטוח, ביטוח ישיר, הפניקס, דפי זהב וקרן הפנסיה מבטחים. וכמובן, כמה וכמה ממנהלי בתי ההשקעות הם בנקאים לשעבר. ובכל זאת, יש טאבו שעדיין לא נשבר: עוד לא ראינו מינוי למנכ"ל בנק גדול של מנהל ללא רקע בנקאי קודם.

הכנסות הבנקים מהמגזר הקמעונאי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.