לאחר מספר שנים של זניחת האפיק הדולרי בתיקי השקעות, אנו סבורים שיש להשיב עטרה ליושנה. שנת 2012 צפויה להיות שנת הדולר.

לאחר כשלוש שנים נוצר גירעון של 0.6 מיליארד דולר בחשבון השוטף של ישראל ברבעון השני של השנה. גירעון זה נוצר על רקע הירידה ביצוא הישראלי, הכולל את תעשיית ההיי-טק - דבר שיביא להערכתנו להמשך היחלשות השקל.

ברקע עומדים גורמים נוספים שיביאו ליציאת הון מישראל - ביניהם הידרדרות המצב הגיאו-פוליטי, ובכללו המתיחות עם טורקיה ומצרים, ההכרזה על מדינה פלסטינית והמשך ההרג בסוריה.

משקיעים זרים לא אוהבים סיטואציה שכזו, ואנו רואים זה זמן כי ההשקעות הישירות בישראל נמצאות בתהליך של ירידה. בחצי הראשון של השנה עמדה הירידה הזו על 48% בהשקעות הישירות של זרים בישראל, בעיקר על רקע "האביב הערבי".

אם בעבר הייתה זרימת כספים לישראל בגין פערי הריבית, הרי שהירידה בשיעור האינפלציה בישראל אותה אנו צופים בחודשים הקרובים, תביא להפחתת הריבית בסתיו ובחורף - מה שיפחית עוד יותר את אטרקטיביות השקל ביחס למטבעות אחרים.

לא זו בלבד. עם החילופים בבנק המרכזי של אירופה, ועזיבתו של היו"ר ז'אן קלוד טרישה (שיוחלף בידי האיטלקי מריו דרגי), נראה כי צפויה הפחתה בריבית בגוש האירו עוד בסוף שנה זו וברבעון הראשון של 2012. הדבר יחליש את האירו ביחס לדולר, ויביא לעליית הדולר בעקיפין מול השקל, אם כי לא במלוא שיעור ירידת האירו אלא סביב 40%-60%.

מדוע דווקא דולר?

בעולם לא קיימת כיום חלופה להשקעה בדולר. אירופה בהאטה ובמשבר, וכרגע אין בעולם מטבע נוסף שמסוגל להכיל את שיעור החיסכון וצבירת הרזרבות על-ידי מדינות דרום מזרח אסיה, בעיקר סין, יפן והודו, ובמידה מסוימת גם מדינות אמריקה הלטינית.

אמנם ישנם מטבעות נוספים היכולים להוות חלופה להשקעה, כגון המטבע האוסטרלי, הניו זילנדי, הדרום קוריאני, הקנדי, הבריטי והשוויצרי, וכן כמה מטבעות של מדינות מתעוררות, אך מדינות אלה לא יכולות לספוג את כמויות ההון שנצבר במדינות המתעוררות האמורות.

כאשר ישנה "מתקפה" על מדינה מסוימת, דוגמת המתקפה שהייתה באחרונה על שוויץ, היא אינה יכולה להכיל את זרימת ההון. לפיכך נוצרה התערבות גסה של הבנק המרכזי של שוויץ, מה שהוביל לירידה חדה מאוד בפרנק השוויצרי.

היואן הסיני, שגם הוא פוטנציאל להשקעה, חסום כרגע על-ידי ממשלת סין שאינה מאפשרת להפוך אותו למטבע נייד וסחיר לחלוטין.

מט"ח בתיק ההשקעות

בשנים האחרונות שיעור ההחזקה במטבע חוץ בתיקי ההשקעות של הלקוחות הישראלים הלך וירד. רכיב המט"ח שהם מחזיקים נמוך מאוד יחסית, וחלק גדול מהמשקיעים עושים זאת דרך מניות חו"ל.

תנודתיות שער החליפין בשנים האחרונות הרחיקה את המשקיעים המקומיים מהשקעות דולריות, בעיקר על רקע השגשוג בשערי המניות והאג"ח. אך אנו בדעה שאין להיכנס לקיבעון בתחום ההשקעות ולבצע שינויים בתיק על-פי ההתפתחויות הגלובליות.

להערכתנו, בתוך התיק הסולידי יש מקום להגדיל את הרכיב הדולרי לכיוון של 5%-10% מהתיק, כמפתח להגנה מפני המצבים שעליהם התרענו כאן. בנוסף, צריך לחפש את ההשקעות שנותנות גם ריבית חלופית ברכיב הדולרי, כגון אג"ח קונצרניות בדירוג גבוה ואג"ח אחרות עם תשואות.

מהלך זה של החזקת מט"ח יקטין להערכתנו את הסיכון הכללי של התיק, וייתן מענה נכון יותר ללקוח הסולידי.

אנו סבורים כי בתיקים בעלי חשיפות דולריות, רצוי להקטין את ההתחייבויות הדולריות ולעבור ליותר התחייבויות שקליות. בתיקים אשר אינם מכילים חשיפה דולרית לחלוטין, אנו סבורים כי רצוי להגדיל את הרכיב הדולרי בתיק.

**** הכותבים הם מנכ"ל אקסלנס קרנות נאמנות והכלכלן הראשי באקסלנס נשואה. הכתבה אינה מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. לכותבים/לאקסלנס אין ענין אישי בנושא הכתבה

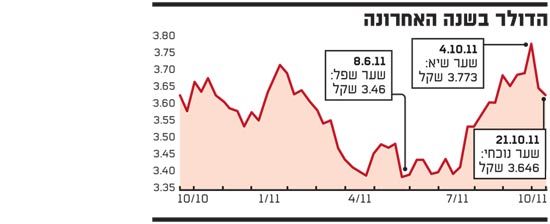

הדולר בשנה האחרונה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.