דוקטורנטים רבים הגישו בעבר עבודות המתבססות על מחקרים אמפיריים, כאלה הבוחנים אפקטים שונים בשוקי ההון, במטרה לנסות ולהציע אלטרנטיבות שיניבו למשקיעים תשואה עודפת על תשואת המדדים. אחת התופעות המוכרות ביותר ידועה בכינויה "ראלי סוף השנה" - מהלך עליות בולט דווקא בחודשי השנה האחרונים, גם בשנות משבר. חקירה מעמיקה חושפת נתונים מפתיעים, המלמדים רבות על ממדיי התופעה ומובהקותה.

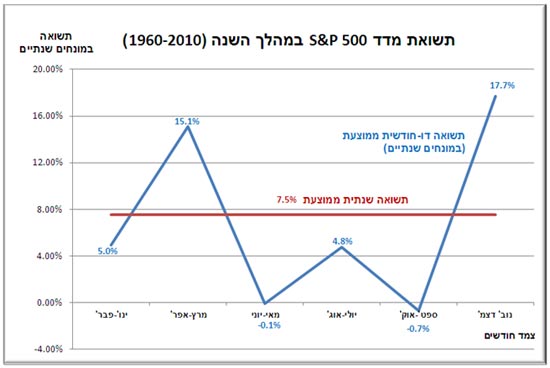

בגרף הבא מתוארת התשואה הממוצעת (במונחים שנתיים) שהציג מדד S&P 500 בכל אחד מצמד החודשים בשנה במשך 51 השנים האחרונות (1960-2010). באורח פלא, התשואה במונחים שנתיים שהושגה בצמד החודשים נובמבר-דצמבר (17.7%) הייתה גבוהה כמעט פעמיים וחצי מהתשואה השנתית הממוצעת (7.5%).

אלדר גנזל - ספ 500

אם נתבסס על הסטטיסטיקה בלבד, אזי רמת המובהקות מאשררת הסתברות גבוהה להשגת תשואה עודפת גם בשנים הבאות. אלא שעם ממוצעים לא הולכים למכולת. לדאבוננו חוקי ההסתברות לא מלמדים על שעתיד להתרחש במאורע בודד, והנתונים לא מסייעים בידינו כלל כדי לחזות את המהלך הצפוי עד לסוף השנה הנוכחית.

הסיבה העיקרית לתופעה היא זו שעשויה לשפוך אור על שעתיד להתרחש בקרוב. יד מכוונת גורמת ככל הנראה להטיה הסיסטמתית, והיא זו המושכת את המדדים לתשואה עודפת דווקא בחודשי השנה האחרונים. אך מי הם אלו המצליחים לכוון את התשואות במדד S&P 500 במשך 51 השנים האחרונות ומה מניע אותם?

מנהלי השקעות מוסדיים ובכירים, מנהלי נוסטרו ומנהלי תיקי ביטוח מתוגמלים בשיטת בונוס על ביצועי השקעותיהם השנתיים. לקראת סוף השנה גוברת בם המוטיבציה לדחוף את המדדים מעלה עד כמה שניתן כדי להגדיל את היקף הבונוס שישולם.

בעלי האינטרס מבינים בדיוק כמוכם שדחיפת המדדים בסוף השנה תגרע מהתשואה שתושג בעתיד, אך דחפים פנימיים לא ניתן לרסן ע"י עובדות רציונאליות, והאדם מטבעו ישאף לבצע פעולה שתהייה רווחית לטובתו בטווח הזמן המיידי, גם על חשבון תועלת עתידית.

בירת המניפולציות

כשמניפולציות מתאפשרות ליישום בשוק גדול ומפוקח כמו זה בוול-סטריט, ניתן להניח שעוצמתה תהיה כפולה ומכופלת בבירת המניפולאטורים שבמחוזותינו.

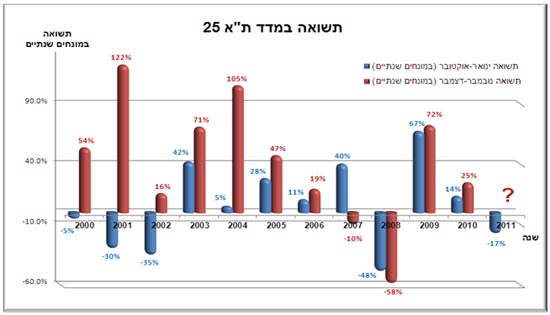

בחינה של הנתונים במדד ת"א 25 בעשור האחרון מציגה פער קיצוני עוד יותר. בשנים 2000-2010 הניב המדד בחודשים ינואר עד אוקטובר תשואה ממוצעת בשיעור 8.1% בלבד במונחים שנתיים, בעוד שתשואת המדד בחודשיים האחרונים של השנה במונחים שנתיים הייתה גבוהה פי 5 והיתה 42.1% בממוצע.

הפער מדהים עוד יותר אם בוחנים אותו במונחים אבסולוטיים - למעלה ממחצית התשואה השנתית הממוצעת מאז שנת 2000 הושגה בחודשיים האחרונים של השנה לבדם.

אלדר גנזל - ת'א 25

רק בשני מקרים חריגים בעשור האחרון הייתה התשואה בסוף השנה (במונחים שנתיים) שלילית או נמוכה מזו שאפיינה את השנה עד אוקטובר. באמצע שנת 2007 פרץ משבר הסאב-פריים וחרף הניסיונות להחזיק את שוק המניות בעליה בספטמבר-אוקטובר, לחץ המשבר הכניע, והמניפולאטורים הצליחו בקושי רב לדחות את הקריסה לימים הראשונים של תחילת השנה הבאה.

את שנת 2008 לעומת זאת אפיינה תופעה חמורה בהרבה. הבונוס מחולק בשיטת האופציה, ולפיה אם התשואה שלילית אז לא משנה כמה שלילית היא תהיה. בנסיבות שכאלה וכשהבונוס כבר אבוד, הבינו בעלי האינטרס כי לטובתם יהיה אם ילחצו את המדדים בסוף שנת 2008 למטה, וזאת כדי לנפח עוד את הבונוס הצפוי בשנה הבאה.

מובהקותה של התופעה מעידה על כדאיות ההשקעה בחודשי השנה האחרונים כדרך קבע וזאת עובדה. הטבע האנושי יבוא גם השנה לידי ביטוי, כשחמדנותם של בעלי האינטרס תאיץ בהם להגדיל ככל שניתן את תשואת ההשקעות. אם לא יתרחש מאורע שלילי משמעותי, כוחם של המשפיעים שוב יהיה על העליונה.

האמור אינו מהווה המלצה לרכישה, החזקה או מכירה של נכסים פיננסיים כלשהם והעושה זאת פועל על דעתו בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.