לאחר שאוגוסט-ספטמבר היו חודשים קשים למדי עבור המשקיעים בבורסה, ובמהלכם איבד מדד המעו"ף כ-10%, חודש אוקטובר שיסתיים מחר (ב'), מסתמן, כחודש של התייצבות, או לכל הפחות של אתנחתא באווירה השלילית. מתחילת אוקטובר קפץ המעו"ף בכ-8%, והרגיעה בשוק המקומי ניכרת היטב גם בענף קרנות הנאמנות, שלראשונה מזה שבעה חודשים הפגין ניצני גיוסים של כמה עשרות בודדות של מיליוני שקלים, בקרנות האג"ח והמניות. זאת, לאחר שבשבעת החודשים הקודמים איבדו הקרנות סכום אסטרונומי של יותר מ-20 מיליארד שקל.

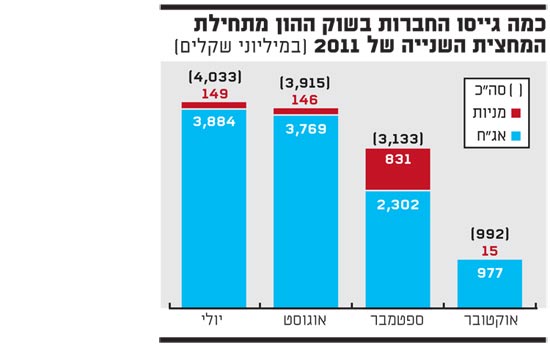

גם שוק ההנפקות מושפע מאוד מהסנטימנט בשווקים, וכשאלו יורדים חברות רבות נאלצות לדחות את תוכניות גיוסי החוב וההון שלהן עד שתשתפר האווירה. ואולם ברבעון השלישי דווקא גויס סכום של כ-10 מיליארד שקל, כאשר מתחילת אוקטובר דווקא חלה האטה דרמטית בגיוסים למרות ההתאוששות בשווקים, והיקף הגיוס הכולל עמד על פחות ממיליארד שקל.

במהלך החודש הנוכחי רק חמש חברות גייסו אג"ח ומניות בשוק, כאשר חברת הביטוח והפיננסים מנורה וחברת הנדל"ן מליסרון אחראיות למרבית הסכום. מנורה גייסה 300 מיליון שקל בהנפקת אג"ח פרטית, ומליסרון גייסה 529 מיליון שקל בהנפקת סדרת אג"ח חדשה. כעת נשאלת השאלה האם לאור הרגיעה בשווקים, אנחנו עומדים בפתחו של גל הנפקות חדש? התשובה, כך מסתבר, תלויה בעיקר בזהותו של המשיב.

"תשכחו מהשגשוג של 2007"

"בעסקאות שאנו מעורבים בהן, אני מתחיל לראות הפשרה של הקיפאון בשוק", אומר רנן כהן-אורגד, מנכ"ל לידר הנפקות. לדבריו, "בכל פעם שיש זעזוע בשווקים שני הצדדים, משקיעים וחברות, עומדים במקום ומחכים לראות איך השווקים יתנהגו. כשגלי ההדף נרגעים, כולם חוזרים לחיים כלכליים רגילים, והחברות ממשיכות לחפש דרכי מימון".

לצד האופטימיות, כהן-אורגד מציין כי סוג החברות שיגיע לגייס חוב בשוק ההון יושפע ממצב הבנקים ומתקנות ועדת חודק. "בגלל דרישות הלימות ההון, הבנקים הולכים ומקשיחים תנאים והופכים בררניים לגבי החברות שהם מוכנים לתת להן אשראי. גם מצד החברות, ביום פקודה קל יותר לדבר עם בנק ונאמן מאשר עם אסיפת בעלי אג"ח, ולכן הן מעדיפות לגייס מהבנקים. אם ייווצר כאן מצב שהחברות הגדולות יעדיפו את הבנק, ושוק ההון יקבל גופים פחות חזקים, אני לא בטוח שזה מצב טוב, ושזו הייתה כוונת הרגולטור", הוא אומר.

חתם אחר בשוק הגדיר את המצב כרגע בתחום גיוסי החוב כמדורה שמחכה לגורם שילבה אותה. "השוק מתאושש, ויש כמה חברות שכבר הודיעו לי שהן מתחילות לחשוב שוב על גיוסי חוב", הוא מצהיר. "מתחת לפני השטח יש כבר מדורה, היא רק מחכה לשמן שהוא הגיוסים בקרנות הנאמנות האג"חיות".

לעומת שני החתמים, דני ירדני, מנהל השקעות בכיר באלטשולר שחם, לא מתכונן לחגיגה. "יהיו פה חברות שיהיו להן בעיות לתת קובננטס וביטחונות ואני לא חושב שנחזור לפריחה בשוק הנפקות האג"ח", הוא אומר. ירדני סבור כי הצטרפות של כמה גורמים - ובהם מסקנות ועדת הריכוזיות, תקנות ההשקעה של הגופים המוסדיים, ובעיות בשוק האג"ח עצמו - יצרו מציאות חדשה בתחום.

"גם אם תהיה התאוששות, הפעם אני צופה שתהיה בעיה בביקושים, כי המשקיעים התפכחו. הם כבר מבינים שיש כאן כמה קבוצות ששולטות בשוק דרך חברות החזקה. קשה לאמוד את הסיכון שלהן, וזה לא בריא. אז גם אם תהיה התאוששות, אפשר לשכוח מהשגשוג שהיה ב-2007".

סיבה נוספת שמביאה את ירדני למסקנותיו נעוצה כאמור בשוק האג"ח עצמו. "המוסדיים מעדיפים השקעות עם קורלציה נמוכה לשוק הישראלי כי שוק האג"ח פה הוא סוג של פיקציה. משקיע קונה אג"ח בהנפקה אבל לא באמת יכול למכור אותה אחר כך בגלל שלשוק אין עומק מבחינת נזילות. ואם מוסיפים גם את הפדיונות בקרנות הנאמנות, זה לוקח את כל השוק למטה ללא אבחנה בין איגרות חוב שונות".

ירדני סבור כי גם לחברות הקטנות תהיה בעיה. "בעבר החברות הקטנות יותר לא גייסו במחיר המשקף את הסיכון. הן גייסו בתשואה חד ספרתית וכעת הן יצטרכו להתאים את המחיר ולגייס בתשואה דו ספרתית", הוא טוען.

"המניות יגיעו אחרי האג"ח"

במקביל לגיוסים בקרנות האג"ח הקונצרניות, בשבוע האחרון נראו ניצני גיוסים של כמה עשרות מיליוני שקלים גם בקרנות המנייתיות. גם כאן נקודת המבט של השלושה לגבי עתיד שוק הנפקות ההון הראשוניות (IPO), די שונה. "צריך להפריד בין הנפקות ראשוניות להנפקות המשך, אבל ככלל גופים יצטרכו לחזק את בסיס ההון שלהם, ולכן אני דווקא צופה שיהיו גיוסי הון", אומר כהן-אורגד מלידר הנפקות. עמיתו החתם מעריך כי "גם הנפקות מניות שהן לא ביומד יגיעו. אין עדיין אינדיקציות שהן בדרך כי המחירים עדיין נמוכים, ובאבולוציה של שוק החיתום קודם מתחילים גיוסים באג"ח ורק אחר כך במניות".

ירדני לעומת זאת סבור כי "מאז 2007 זה שוק די מת, לא רק בארץ. ההתאוששות בשוקי המניות לא חלחלה עדיין להנפקות הראשוניות". גם כאן ירדני מעלה בעיה קשה שנוצרה לחברות הקטנות יותר: "חברה לא גדולה שתצליח לגייס 50-100 מיליון שקל, יומיים אחרי ההנפקה עוד אפשר יהיה למכור מניות שלה, אבל אחר כך זה הופך לנכס לא סחיר. השוק ידרוש פרמיה על הנפקות כאלה (כלומר שווי נמוך יותר בהנפקה, ת' ק') ובעל השליטה לא יהיו מוכנים לשלם זאת".

כמה גייסו החברות בשוק ההון מתחילת המחצית השנייה של 2011

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.