חברות פופולריות זוכות לעתים לעדנה כפולה דווקא בעתות משבר, כמו זו שאנו חווים עתה. זוהרן מקנה למשקיעים המפוחדים תחושת ביטחון, בעוד ירידה במחיר המניה, שאותה הם מייחסים למגמת הירידות בשוק ולאו דווקא למצבה הפיננסי של החברה, מציירת אותן כאטרקטיביות עוד יותר.

כך, לא מעט משקיעים עומדים לאור המצב הנוכחי בשווקים, בפני דילמת השקעה: האם לקנות מניות ערך בעלות מדיניות דיבידנד, המקנות תחושת ביטחון ללא קשר למחירן, שכן כסף נכנס לכיס בקביעות; או שמא, בעקבות הירידות החדות, יש לחפש אחר מניות צמיחה שייצרו לתיק תשואה עודפת מעל תשואת השוק.

אם תשאלו את חיים ישראל, סגן מנהל המחקר של השווקים המתעוררים (EMEA) במריל לינץ', התשובה למשקיעים תהיה: להתמקד במניות ערך. "השוק תמחר את תוכנית החילוץ, ואז הגיע משאל העם ביוון וטרף את הקלפים. בימים של חולשה והאטה בשווקים, הפוקוס נע לכיוונן של חברות הצמיחה. סיבת ההשקעה היא גודל הרווחים שניתן לגרוף, ויכולת החברה לשמור על רכיב ההכנסות. אך הכלכלות הגדולות חלשות כיום, ויש לכך השלכה על חברות הצמיחה", הוא אומר בראיון ל"גלובס".

"המשקיעים נוכחו לגלות שאין באפשרותם לתמחר את כל המשתנים בשוק", מוסיף ישראל, ומנבא כי "המסחר יהפוך בתקופה הקרובה לתנודתי אף יותר. תחזיות הרווח הנקי של החברות צפויות להצביע על הפסדים. הסקטורים הפגיעים ביותר יהיו מוטי הצמיחה המושפעים מן הצריכה הפרטית, כמו חברות קמעונאות, רכב, אנרגיה, מוצרי תעשייה ובנקים".

חרב פיפיות

אחת התופעות השכיחות בשוקי האקווטי, היא שמניות ערך עוקפות את מניות הצמיחה דווקא בזמנים קשים. מניות צמיחה, לעומת זאת, מכות את השוק כאשר הוא רווי, אך מאחר שציפיות השוק הן מרכיב דומיננטי במניות מסוג זה, בעיקר כאשר החברה מאכזבת, הדבר מוביל לרוב לתגובה קשה ולירידה חדה מטה של המניה.

לכן, סבור ישראל, כי מניית צמיחה עלולה להפוך לעתים לחרב פיפיות, מאחר שהרווח הוא אמנם יותר גדול, אך בהתאם גם ההפסד האפשרי. "משקיע שרק רוצה למקסם רווחים עובר בין מניות ערך למניות צמיחה, בהתאם לתנאי השוק. הבעיה היא, שבמידה שהוא לא יתזמן את המעבר בצורה מדויקת, הדבר עלול לעלות לו במחיקת שיעור גבוה מהרווחים".

לדבריו, הסקטורים שדווקא הצליחו להציג עליות היו תקשורת ותשתיות דוגמת חשמל, גז ומים. "במניות ערך אנחנו לא מחפשים את הצמיחה בשורה הראשונה, אלא בשורה התחתונה. אלה מניות שאותן מחזיקים לטווח הארוך".

ישראל טוען כי מספטמבר השנה, עת ניצני המשבר החלו להופיע, המניות שהציגו את התשואות הגבוהות היו מניות הערך. זאת מאחר שהמשקיעים היו מוכנים לספוג את מחירן היקר כפרמיה לתחושת הביטחון. כך שבינתיים פרמטר הצמיחה עבר לספסל האחורי.

לא כל דיבידנד

אחד המאפיינים של מניית ערך הוא כאמור הדיבידנד שהיא מחלקת, אך משקיעים רבים נוטים לייחס לגובהו משקל רב מדי בעת שקלול כדאיות הרכישה. ישראל מדגיש, כי במניית ערך כדאי לבחון גם את תזרים המזומנים של החברה ואת המינוף שלה.

"חלוקת הדיבידנד מצביעה אמנם על איתנותה הפיננסית של החברה, ועל יכולתה לייצר רווחים קבועים לאורך זמן, אך כדאי לבדוק האם היא מסוגלת לממן זאת. במידה שהדיבידנד כרוך בהקטנת ההון העצמי, החברה עלולה לממן את עלותו באמצעות הגדלת החוב שלה - דבר שעלול להיות בעייתי בתנאי השוק הנוכחיים". הוא מציין, כי יש להתייחס גם לאלמנט של מכפיל הרווח, ומזכיר כי גובה המכפיל לבדו אינו מהווה בהכרח אינדיקציה מספקת - יש לבדוק אותו ביחס למכפילים של חברות אחרות באותו הסקטור.

בנוסף, מבחין ישראל בין מניות שמחירן ירד, והן נחשבות כיום לאטרקטיביות, לבין מניות שמחירן אמנם נחתך, אך כתוצאה מן השינוי שחל במסגרת פעילותן, הן צפויות להישאר באותו טווח המחירים גם בעתיד. "קחי לדוגמה את סקטור התקשורת. בעבר הוא הציג נתוני צמיחה מאוד גבוהים, אך ב-2007 הוא נעצר, ומאז הפך לסקטור של מניות ערך".

ישראל מבהיר כי הדברים אינם מתרחשים באופן שיטתי, ולכן תמיד יש לבחון את החברה במספר היבטים. "אחת הטעויות הגדולות, היא לצאת מנקודת הנחה שלפיה מה שקרה, יקרה שוב. העולם משתנה, ולכן חייבים לבחון הן את מצב השוק והן את מצב החברה. הנהלות מתחלפות, סדרי עדיפויות משתנים, דברים יכולים להתהפך. תראי מה קרה למיקרוסופט".

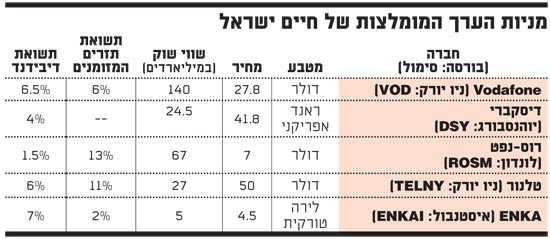

מניות הערך המומלצות של חיים ישראל

* הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.