מאיר שמיר צפוי להגיש לקרן אייפקס הצעה לרכישת השליטה בתנובה - כך נודע ל"גלובס". שמיר יגיש את ההצעה באמצעות מבטח שמיר שבבעלותו, מיד לאחר חזרת מבטח שמיר למסחר ופרסום הדוחות השנתיים של תנובה במארס 2012.

ההצעה תשקף לתנובה שווי של בין 5.5 מיליארד שקל ל-6 מיליארד שקל (כולל חוב). חלקה של אייפקס נאמד ב-300 עד 350 מיליון אירו.

שמיר מקיים בשבועות האחרונים התייעצויות עם מקורביו על מנת לסכם את פרטי ההצעה, ובנקאי ההשקעות שעובד עימו הוא יורם ענבר, מנכ"ל מריל לינץ' בישראל. בכוונת שמיר לארגן מספר גופים מוסדיים שירכשו יחד איתו חלק ממניות אייפקס.

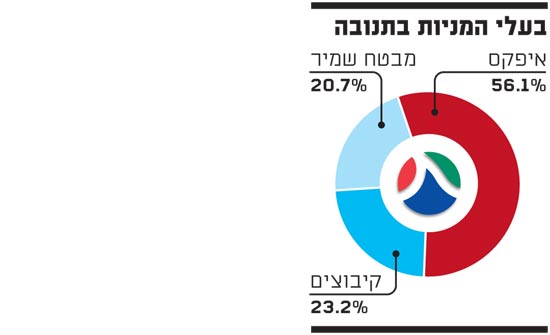

כיום מחזיקה מבטח שמיר 20.7% מתנובה, בעוד אייפקס מחזיקה 56.1%. שמיר מעוניין להחזיק רק ב-55%-60% ממניות תנובה, ואת השאר, כ-17%-22%, למכור למוסדיים. מאחר שדוחות תנובה יפורסמו מעתה כסדרם, המוסדיים לא יהיו מנועים מלהחזיק בתנובה, שמהווה נכס לא סחיר.

לשמיר לא צפויה בעיה לממן את חלקו ברכישה בסכום המוערך ב-1-1.2 מיליארד שקל. מבטח שמיר נזילה לאחר שקיבלה דיבידנד גדול מתנובה בראשית השנה, ושמיר נמצא כעת במשא-ומתן עם בנק הפועלים כדי להבטיח את מימון הרכישה. לאחרונה הוא נפגש עם מנכ"ל בנק הפועלים, ציון קינן, כדי לדון בעניין, ועל-פי הערכות הבנק יסכים לממן את הרכישה בהיקף של 400 עד 600 מיליון שקל.

יצוין כי בקיץ 2010, כאשר שמיר הגיש את ההצעה הקודמת לרכישת תנובה, הוא צירף מכתב מבנק הפועלים המתייחס לאיתנותה של מבטח שמיר וליכולתה הכספית להשלים את עסקת הרכש.

שוקלת את המשך פעילותה בישראל

בהסכם השותפות בבעלות על תנובה, סוכם בין מבטח שמיר לאייפקס כי החל מינואר 2010 יכולה מבטח שמיר להגיש הצעות רכש למניות תנובה שבידי קרן אייפקס אחת ל-9 חודשים. מאחר שמבטח שמיר הגישה הצעה ביולי 2010, אין לה בעיה להגיש כעת הצעה נוספת.

על-פי הערכות, אייפקס תקבל את הצעת שמיר, שתשקף תשואה של 250%-300% על ההשקעה המקורית (כולל דיבידנדים שנמשכו), ומנהל ועדת ההשקעות ומספר 2 בקרן, ניקו הנסן, יתמוך בקבלת ההצעה.

ההשקעה המקורית של אייפקס בתנובה עמדה על 152 מיליון אירו, כאשר מאז התקבלו דיבידנדים בסך 258 מיליון אירו. אם אייפקס תקבל משמיר 300 מיליון אירו בתמורה למניותיה, תוכל הקרן להציג תשואה פנומנלית של 270% תוך 3 שנים.

מאייפקס נמסר: "אין תגובה".

סוגייה ששני הצדדים עדיין צריכים לפתור היא חקירת רשות ההגבלים העסקיים כנגד תנובה בגין התנהגותה המונופוליסטית וסירובה של זהבית כהן, כיו"ר תנובה, לשתף פעולה עם הרשות. החקירה מעוררת באייפקס אי-נוחות רבה ופוגעת בסיכויי הצלחת גיוס קרן אייפקס 8 שנערך בימים אלה. לא מן הנמנע כי שמיר יסכים שתנובה תשלם קנס גדול על מנת לסיים את החקירה.

הנסן ביקר לאחרונה שוב בישראל על מנת לעמוד על מצבה של תנובה, ולוודא את העברת המקל מכהן, המשמשת כנציגת אייפקס בישראל, לשלמה רודב היו"ר החדש של תנובה. רודב, הנחשב מקורב לשמיר, החליף את כהן שהתפטרה מהתפקיד לפני מספר שבועות, בעקבות לחץ של הנסן ובכירי אייפקס.

מקור יודע דבר המקורב לאייפקס העריך כי הקרן שוקלת את המשך פעילותה בישראל, לאור ההערכה כי שוויה של תנובה לא יוכל לעלות בצורה משמעותית בשנים הקרובות. בנוסף לתנובה מחזיקה אייפקס גם את השליטה (76.8%) בבית השקעות פסגות, שנרכש לפני שנה לפי שווי של 2.71 מיליארד שקל. שווי זה נחשב כיום גבוה, וכעת קשה לראות כיצד תצליח אייפקס לייצר תשואה מהותית על ההשקעה הזו.

את הקופון השמן אייפקס כבר גזרה

לקרן אייפקס יש בעיה. תנובה התגלתה כבוננזה, אבל גם בוננזות צריך לממש, ובפועל, חוץ מלמאיר שמיר, אייפקס לא יכולה למכור אותה לאף גוף. עד היום החזירה אייפקס את כל השקעתה בתנובה רק מהדיבידנדים. היא נותרה עם המניות ומכירתן תאפשר לה להציג רווח אסטרונומי של 560 מיליון אירו, מול השקעה של 150 מיליון אירו. זו תשואה שכל קרן הייתה מתגאה בה.

לאייפקס יש כעת 3 סיבות למכור את תנובה. ראשית, היא כבר גזרה את הקופון השמן על השקעתה בחברה (ותודה לציבור הישראלי ששילם בדרך מחירים גבוהים מדי על מוצרי החלב שרכש). מכאן ואילך זה יהיה קשה יותר. כשלוקחים בחשבון את הרגולציה המתגברת ואת המחאה החברתית, ייתכן מאוד ששוויה של תנובה לא יגדל מהותית בטווח הבינוני ואפילו יקטן בטווח הקצר. לכן, עבור קרן כמו אייפקס, שכבר ביצעה השבחה, מכירה מהירה תהיה צעד חכם. תנובה הרי כבר לא תכפיל שוב את ערכה.

הסיבה השנייה שבגללה אייפקס מעוניינת למכור היא חקירת רשות ההגבלים. להיות נתון בחקירה פלילית של רגולטור, זה עניין מאוד לא נעים עבור גוף בינלאומי ופתח לפגיעה במוניטין. זה יכול להביא לכך שבכל ארץ בה פועלת אייפקס ישאלו שאלות, והקרן תהיה חייבת לתת גילוי נאות לחקירה. טוב לא ייצא מזה, בייחוד כשנמצאים ברואד שואו לגיוס קרן חדשה.

ויש גם את פסגות. כבר ברור שהשווי בו נרכש בית ההשקעות מופרך לחלוטין, ושלא תהיה כאן תשואה של מאות אחוזים כמו בתנובה או בבזק. זהבית כהן תכננה לרכוש חברת ביטוח ולמזג אותה עם פסגות, אבל כעת זה לא יעבור את הרגולציה החדשה שתגביל החזקות ריאליות ופיננסיות. אלא אם כן אייפקס תמכור את תנובה.

הבעיה היא שלמעט שמיר, כל מי שירצה לרכוש את תנובה יגלה שיש לו מיעוט חוסם לא פורמלי. שמיר מחזיק 20.7%, הקיבוצים עוד 23%. מי שקונה יצטרך להגיע איתם להבנות. אגב, איציק באדר, מנכ"ל גרנות והאיש החזק בארגוני הקיבוצים המחזיקים במניות, הוא קרוב משפחה של שמיר, והיחסים ביניהם חמים.

מי שרוצה לקנות גם יצטרך לעשות סדרה של בדיקות נאותות והערכות שווי, וזה ייקח הרבה זמן. שמיר אינו זקוק לכך, הוא כבר שם. לכן, כשאייפקס צריכה למכור, שמיר הוא למעשה הקונה היחיד האפשרי. וכשכהן לא בעמדת קבלת החלטות, והאמוציות לא משחקות תפקיד - סביר שהצעתו, לכשתוגש, תתקבל.

בעלי המניות בתנובה

המספרים של השקעת אייפקס בתנובה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.