אירופה במשבר? נתונים חדשים מגלים כי בחודשי הרבעון השלישי נרכשו באירופה מגדלי משרדים, קניונים ושאר נכסים מניבים ב-32.2 מיליארד אירו, 2 מיליארד יותר מהרבעון שקדם לו. לפי הנתונים, שאספה חברת מחקר הנדל"ן Real Capital Analytics, לא היה רבעון שלישי כל כך פעיל מאז 2008. איך יפרשו זאת הפרשנים המבכים את מצבה העגום של היבשת ואת משבר החוב העצום? תלוי באיזה יום בשבוע תשאלו, ובנתון הכלכלי התורן.

כדאי לזכור כי מאז קריסת ליהמן ברדרס כל אפיקי ההשקעה - מניות, אג"ח, מטבעות וסחורות - עולים יחד ויורדים יחד. לפי מדד שפותח ב-HSBC בשבוע שעבר, הקורלציה הזו שברה שיא. גלובליזציה מופתית. על רקע כל זה, נראה כי העצמאות היחסית שמפגין הנדל"ן המניב, אל מול הקורלציה חסרת התקדים באפיקים הסחירים והתנודתיות הפחותה, עשויות להיות סיבה טובה להשקעה בו דווקא באירופה, ודווקא עכשיו. העוגן הכי ותיק בתיק ההשקעות חזר להיות כזה, ובגדול.

גרמניה תופסת גובה

ויחד עם זאת, שנאת הסיכון של הנדל"ניסטים רבה, ובזה הם כנראה לא שונים מהשאר, והיא באה לידי ביטוי ביעדי ההשקעה המרכזיים שצברו תאוצה ברבעונים האחרונים - בראש ובראשונה ערי גרמניה. המדינה שנתפסת עכשיו כאי של יציבות בים הסוער - ויעידו על כך תשואות האג"ח הממשלתיות - משכה ברבעון השלישי 6.7 מיליארד אירו, 56% יותר מאשר בתקופה המקבילה בשנת 2010. הזינוק החד ביותר באזור, לא עניין של מה בכך לשוק כה גדול.

בריטניה המשיכה להיות השוק הגדול של אירופה. הממלכה המאוחדת ובירתה, משכו 11 מיליארד אירו ו-7.6 מיליארד אירו, בהתאמה. הבדל גדול בין השתיים הוא בשוק הפנים-ארצי. הדומיננטיות של לונדון רבתי אדירה ו-70% מההשקעות שהגיעו לאי הבריטי נחתו בלונדון. בגרמניה, לעומת זאת, בולט מאוד הביזור: ברלין רתקה 16% מההשקעות, ערי חבל הרוהר 11%, ומינכן המבורג ופרנקפורט 8% כל אחת.

עוד נישות שצברו פופולריות היו ענף המשרדים השוויצרי, מקבצי דיור להשכרה באנגליה, ומרכזי המסחר בצ'כיה (נקודה ישראלית בפסקה הבאה), ובמפתיע גם באיטליה. "התירוץ" הוא שהנתון של ארץ המגף נגזר ממעט עסקאות גדולות, ויש גם לזכור ששיא המשבר - סביב התפטרות ברלוסקוני - לא נרשם ברבעון המסוקר. בתואר המפוקפק השוק החלש באירופה מחזיקה ספרד, ובפרט המשרדים והקניונים שם.

תת-הענף החזק של הרבעון היו מרכזי הקניות והבידור היוקרתיים. שורה של קניונים שהחליפו ידיים דחקו את המשרדים למקום השני. הביקוש הער לריטייל הוריד את התשואה הממוצעת שלהם באירופה לרמה של 6%, בעוד המשרדים נותרו על 6.5%. הקשר הישראלי מתחיל באטריום של גזית גלוב שרכשה קניון בפראג תמורת 190 מיליון אירו, ונגמר ב-GTC שמכרה מרכז קניות ובידור בוורשה לפי שווי של 475 מיליון אירו (תשואה של 5.6%). ונוסיף שבשבוע שעבר חנכה פלאזה סנטרס החבוטה קניון גדול בבעלותה בפולין.

שוק של גופים מוסדיים

הרבעון השלישי באירופה עמד בסימן "אנשי הכיס העמוק" - הגופים המוסדיים. 14 מבין 20 הרוכשים הגדולים אמונים על כספי עמיתים.

הקונה הגדולה ביותר היא קרן הפנסיה הממלכתית של קנדה, שנכנסה להשקעה בשני מגה-קניונים - בדיסלדורף שבגרמניה ובסטרטפורד סיטי שבמזרח לונדון - לפי שווי של 3.3 מיליארד אירו. הקניון שבאזור סטרטפורד, אגב, נקנה מווסטפילד, ענקית הנדל"ן האוסטרלית של פרנק לואי, שכבר בחן פה ושם השקעות גם בישראל.

"מגיב לאט יותר"

תיק הנדל"ן הגדול ביותר בקרב הגופים המוסדיים שלנו שייך לחברת הביטוח מגדל. אחריה צועדת הראל, שאת השקעותיה מנהל אמיר הסל, ואת תחום הנדל"ן בחטיבת ההשקעות מנהל גדי בן חיים. חברת הביטוח הזו מחזיקה נדל"ן בשווי 4 מיליארד שקל בקירוב, ונכסיה בחו"ל כוללים בין היתר מקבצי דיור בחוץ המזרחי של ארה"ב ומשרדים בערי גרמניה ובלונדון.

לדברי בן חיים, "רוב הנכסים שרכשנו מומנו בהון עצמי, ללא מינוף חיצוני. הראל היא גוף פיננסי שמעניק בעצמו אשראי למימון נכסי נדל"ן, בהיקפים נרחבים. מכאן, שאין הגיון בנטילת מימון חיצוני עבור נכס שהיינו מוכנים להעמיד הלוואה בגין רכישתו. הראייה שלנו רחבה יותר וכוללת את תיק הנכסים כולו ולא רק את התשואה על הנכס הספציפי. להבדיל מאותו נדל"ניסט, פעילות ההשקעות שלנו כוללת אפיקים נוספים, בהם כאמור, אשראי".

- אם קניונים נמכרים בנתניה וחדרה ב-7.5% תשואה, למה לצאת לחו"ל?

בן חיים חולק על המספרים וטוען כי ההגדרה לתשואה בעייתית. "צריך להבדיל בין תשואה ברוטו לנטו. בנכס שנרכש בתשואה של 7.5% ברוטו, לאחר מס רכישה של 5% והוצאות עסקה (מתווך, בדיקות נאותות ועורכי דין), הנטו קרוב יותר ל-7%". ואכן בלא מעט דיווחים לבורסה מופיעות תשואות "נוצצות" שפשוט לא כוללות את כל אותן הוצאות, מה שמטה את התשואה כלפי מעלה, בוודאי בעסקאות קטנות יחסית.

- ולעצם העניין?

"בל נשכח שאנחנו כן קונים בישראל ולא מוותרים לרגע על השוק המקומי בו אנו רואים שוק חשוב ומרכזי. אבל בישראל היצע מוגבל של נכסים המתאימים למוסדיים ומכאן הצורך ביציאה לחו"ל. סיבה נוספת היא פיזור ההשקעות מבחינה גיאוגרפית, שכן שוקי הנדל"ן במדינות השונות - להבדיל מהשווקים הסחירים שפועלים בהן - לא בהכרח מגיבים אותו דבר. בנדל"ן ביצוע עסקה נמשך שבועות ומכאן שהענף אינו מושפע מאירועים יומיים אלא ממגמות רחבות וממושכות בהרבה. פועל יוצא מכך הוא ששוק הנדל"ן מגיב לאט יותר, והתנודתיות שלו נמוכה יותר".

הישראלים כבר לא על המפה

כסף גלובלי מממן שליש מהיקף ההשקעות באירופה. האמריקניים הזרימו ליבשת הרחוקה מחצית מהסכום, וכמעט כל היתר הגיע מקנדה וממזרח אסיה.

אוסטרליה וארצות המפרץ, ובמיוחד ישראל, נשרו מליגת משקיעות העל. קשה להאמין שבימי 2008 העליזים הייתה ישראל שנייה רק לארצות הברית בהיקף ההשקעות ברמת המדינה הבודדת. ברבעון הראשון של אותה שנה כל מדינות מזרח אסיה יחד הזרימו 5.5 מיליארד אירו, והישראלים כמעט השוו עם 5.4 מיליארד.

בוחרים בארה"ב, גרמניה, בריטניה

ההשקעה מישראל התכווצה ל-540 מיליון אירו ברבעון השלישי ו-1.3 מיליארד אירו מתחילת השנה. למעשה, מאז 2007 ועד היום, כ-60% מהכסף הישראלי שהושקע בנדל"ן מניב הופנה לשלוש מדינות - ארה"ב, גרמניה ובריטניה, בסדר הזה. לאחר שב-2010 בריטניה הייתה היעד המרכזי באירופה מבחינת הישראלים, השנה כבשה את הצמרת הרפובליקה הפדרלית הגרמנית.

חשוב לזכור שאותם שווקים בדיוק הם שהפילו בקלות מפתיעה כרישי נדל"ן מנוסים. לא חברה אחת ולא שתיים לכודות עכשיו עם בטחונות לא מספקים אל מול הבנקים, כי מחיר הנכס "הבטוח" שקנו ירד.

"זה קרה לחברות שרכשו נכסים מניבים כמעט ללא הון עצמי, במינוף של 80% ו-90%, מסביר אילן גיפמן, מנכ"ל חברת הנדל"ן הבורסאית אספן. "ולפעמים הסכמי השכירות שלהם היו קצרים - רק 5 עד 7 שנים".

עצתו למשקיעים היא לבדוק אם שכר הדירה של השוכר הגיוני. "אם שכר הדירה המקובל בשוק הוא 10 אירו למ"ר, והשוכר שלך משלם 14, אתה עלול למצוא את עצמך בבעיה". הסיבה פשוטה - אם שכר הדירה ירד לאורך זמן למחיר השוק, תזרים המזומנים יישחק ועמו ערך הנכס. הבנק המשעבד שחרד יותר מתמיד לשמור על שיעור המימון שנקבע בתנאי ההלוואה (LTV) ידרוש עוד בטחונות ו/או יעקל את הנכס.

לא קל, אליבא דגיפמן, בגרמניה. לא רק "שעסקאות טובות צריך ללקט עם פינצטה", אלא שגם הבנקים במדינה הפכו לבררנים מאוד לגבי הנכסים שהם מוכנים לממן. המימון היום הוא בשיעור של 70% בלבד משווי הנכס עם אמורטיזציה (שיעור החזר שנתי על חשבון הקרן בהלוואה) של 2.5%, לעומת 2% מהקרן בשנה כמו בעבר. החזר גדול יותר לבנק שוחק כמובן את התשואה שמשיג בעל הנכס על ההון העצמי שהשקיע ברכישה.

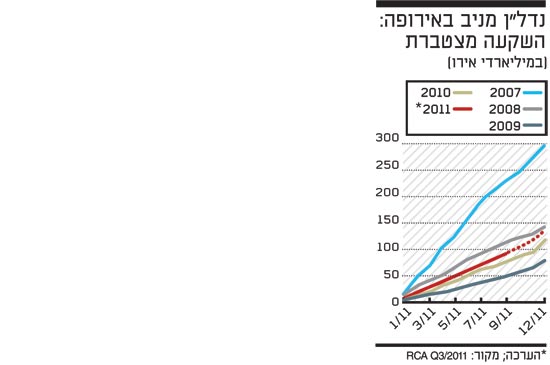

נדלן מניב באירופה השקעה מצטברת

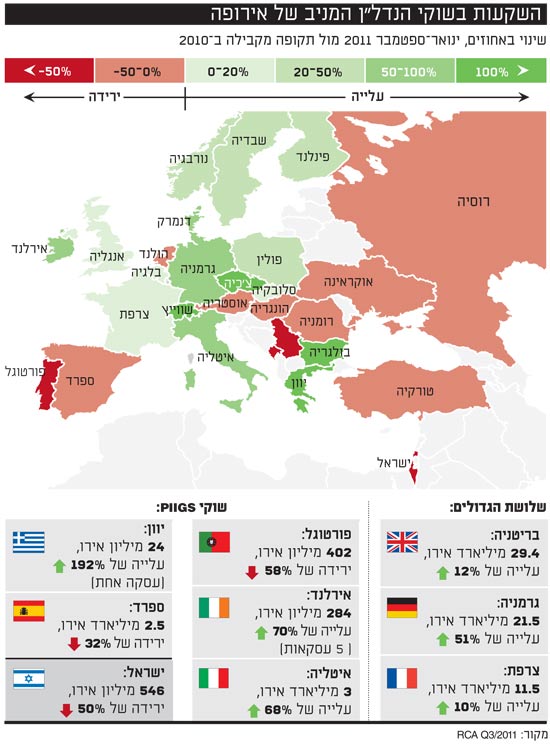

השקעות בשוקי הנדלן המניב של אירופה

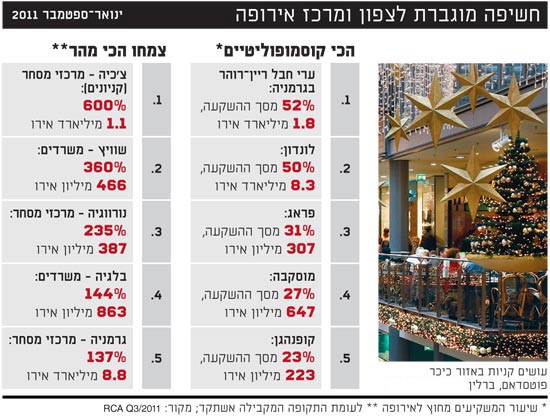

חשיפה מוגברת לצפון ומרכז אירופה / צלם: רויטרס

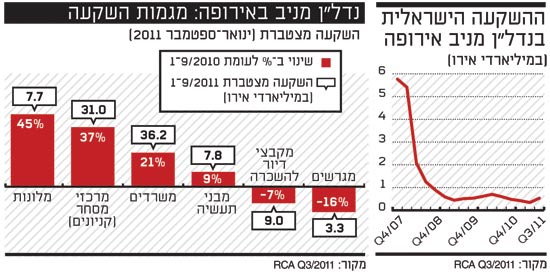

נדלן מניב באירופה מגמות השקעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.