כחלק מהדרמות הנמשכות בשוקי ההון בעולם, בשבוע האחרון עמדה איטליה במוקד העניינים, ועל רקע האי-ודאות בנוגע לעתידה הכלכלי ולמידת הצורך שלה בתמיכה פיננסית, עלו במהלך השבוע החולף תשואות האג"ח שלה לשיא חדש של יותר מ-7%.

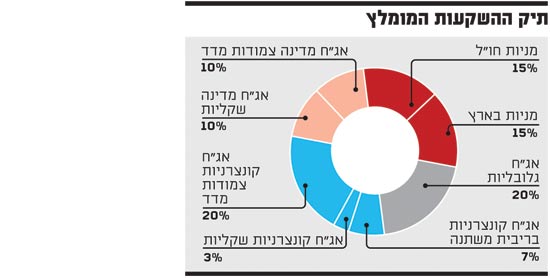

בבית ההשקעות אלטשולר שחם לא מזהים בכך הזדמנות, אולם מקצים לא פחות מ-20% מתיק ההשקעות שהם מציגים לסדרות אג"ח ממשלתיות וקונצרניות ברחבי העולם, שליש מכך לסדרות ממשלתיות והיתר לסדרות קונצרניות.

מנהל ההשקעות גלעד ואליק אומר, כי "השקעה באפיק זה תתרום לפיזור וגיוון ההשקעות בתיק, פיזור סקטוריאלי ופיזור מטבעי, ותקטין באופן משמעותי את הסיכון הגיאופוליטי והכלכלי, המושפע ברובו מהאירועים במזה"ת. להשקעה זו יתרון בולט נוסף, והוא נזילות כמעט אינסופית במונחים של שוק ההון הישראלי, מה שמאפשר חשיבה כלכלית נטו בעת קבלת החלטות השקעה".

לגבי איטליה, ואליק סבור כי "האי-ודאות באיטליה מאוד גבוהה וקשה להעריך מה יקרה שם. ראינו את האג"ח של יוון בעבר עם תשואות כאלה, אנשים חשבו ש-7% זה פנטסטי, וראינו לאן זה הגיע. לכן, אנחנו מעדיפים לבצע פעולות כשהמצב שם יתבהר".

ההקצאה שהוא מעניק לאג"ח ממשלתיות אירופיות מסתכמת ב-5% מסך הנתח האג"חי בחו"ל, שם הוא מעניק עדיפות לסדרות גרמניות, כל זאת בתיק השקעות המיועד לטווח בינוני-ארוך, לתקופה של שנה לפחות.

בעיקר אג"ח אמריקניות

את עיקר הנתח הממשלתי בחו"ל מקצה ואליק לסדרות אג"ח אמריקניות, ומתבל אותו עם סדרות ממדינות דוגמת ברזיל וסין. עם החברות שמזכיר ואליק ככדאיות ברכישת חובן נמנות ג'נרל אלקטריק, חברת האחזקות האמריקנית אלטריה הפועלת בתחום הטבק ובנק וסטפאק האוסטרלי.

כ-30% מהתיק ממליץ ואליק להשקיע באג"ח קונצרניות מקומיות, שלפי השקפתו מעניק תשואה עודפת ברמת סיכון מדודה.

לדברי ואליק, "המרווחים מעל האג"ח הממשלתיות, המבטאים את פרמיית הסיכון של החברות, עדיין אטרקטיביים להשקעה. בחירת האג"ח תיעשה באופן פרטני ובפיזור ענפי להקטנת הסיכון. 20% יופנו לאפיק צמוד המדד, משום שבאפיק זה סחירות מוגברת עקב ריבוי סדרות. כ-10% יופנו לאפיק השקלי, 3% בריבית קבועה, 7% בריבית משתנה".

לדברי ואליק, "אפיק זה סבל מפדיונות גדולים עקב הורדת הריבית והצפי להמשך הורדות בעתיד. כמות הסדרות והגודל המצרפי שלהן קטנים יחסית, מה שגרם לעלייה משמעותית במרווחים בחודשים האחרונים, ועל אף שיפור מסוים בתקופה האחרונה, המרווחים עדיין גבוהים משמעותית ביחס לסדרות אחרות של אותן חברות".

את המרכיב המנייתי, המהווה 30% מהתיק, מחלק ואליק במידה שווה בין השוק המקומי לשוקי חו"ל.

לגבי בחירת המניות, ואליק מציין כי "על פי רוב, נעדיף חברות יציבות, בעלות רווחיות מוכחת על פני שנים ומדיניות חלוקת דיבידנד".

"פגיעה בדיבידנדים של הבנקים"

בזירה המקומית מציין ואליק שתי חברות נדל"ן מניב - "גזית גלוב - חברה בעלת הנהלה חזקה, נכסים איכותיים בפריים לוקיישנס וחוזי שכירות ארוכי טווח, ועזריאלי - חברה עם רמת נזילות גבוהה, ויכולות השבחה מוכחות.

עוד הוא מזכיר את יצרנית הדשנים כיל - בשל המשך שיפור שהוא צופה במגזר הדשנים, וכן מציין את חברת פלסאון תעשיות - העוסקת בפיתוח מוצרים טכניים מחומרים פלסטיים, שלראייתו "מובילה בחדשנות טכנולוגית ובאסטרטגיית חדירה לשווקים חדשים".

ואליק מתייחס גם למצב הבנקים המקומיים, בעקבות הדרישה הצפויה של בנק ישראל להגדיל את הון הליבה שלהם ומעריך כי דרישה זו תוביל "לפגיעה בחלוקת הדיבידנדים בשנים הקרובות לטובת בניית ההון, וכן להקטנת פעילות האשראי במשק, אשר יפגע בצמיחה וברווחיות. במקרה כזה אטרקטיביות ההשקעה במניות הבנקים יורדת, אך מנגד תחול ירידה ברמת הסיכון, מה שיגדיל את אטרקטיביות האג"ח הבנקאיות ובמיוחד שטרי ההון, אשר נסחרים במרווחים של בין 1.5% באפיק הצמוד לכ-2.5% בריביות המשתנות".

בהשקעה המנייתית בשוקי חו"ל ממליץ ואליק להתרכז "בענפי התעשייה, אנרגיה, פארמה וטכנולוגיה, בחברות גדולות ויציבות הנתונות פחות לתנודות בשווקים ולמחזוריות הכלכלית, כגון מקדונלד'ס, שברון, פייזר ו-IBM".

בחלק האג"ח הממשלתיות, המהווה 20% מהתיק, ממליץ ואליק על חלוקה שווה בין האפיק השקלי והאפיק צמוד המדד.

ההמלצות של גלעד ואליק

תיק ההשקעות המומלץ של גלעד ואליק

לאלטשולר שחם יש עניין אישי בנושא הכתבה. הכתבה אינה מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.