1. ובליבה פרצה. הבנקים מצאו את פתרון הקסם לבעיית הגדלת הון הליבה: לעבור לחישוב הון לפי IRB (רש"ת: Internal ratings based). אם רק נחשב את ההון לפי IRB כמו שעושים בנקים באירופה, אומרים הבנקאים המקומיים, מיד תראו שההון גדל בנקודה וחצי עד שתי נקודות אחוז, ואז כבר אין בעיה לעמוד בהנחיות בנק ישראל.

לפי כללי באזל 2, בנק יכול לחשב את סיכון האשראי לפי הגישה הסטנדרטית או לפי גישה מבוססת דירוגים פנימיים, להלן IRB. מה ההבדל? בגישה הסטנדרטית הערכת הסיכון מתבצעת על סמך חלוקת לווים לקבוצות על פי מאפיינים, ושימוש במקדמי סיכון הקבועים במודל באזל. בגישת IRB הערכת הסיכון וההסתברות לחדלות פירעון נקבעת על ידי מודל פנימי של הבנק. כלומר, הבנקים מסתמכים על אומדנים פנימיים לרכיבי הסיכון ולפיהם הם קובעים את דרישת ההון לחשיפה נתונה.

"אם אנחנו מאפשרים לבנקים לבנות מודל הערכת סיכונים פנימי, אנחנו נותנים להם להיות אחראים על המשחק", צוטט בהקשר זה לאחרונה רגולטור אירופי בבלומברג. ואכן, יש הטוענים כי קבלת צעד כזה היא בבחינת לתת לחתול לשמור על השמנת, אבל בבנק ישראל לא מוטרדים, ומבחינתם אין התנגדות עקרונית למעבר הבנקים ל-IRB. אם יש בנק שמעוניין בכך, אומרים בפיקוח על הבנקים, שיתחיל לבנות מודל פנימי, אנחנו נראה איך הוא עובד ואז נאשר.

רק שבניית מודל היא עניין יקר מאוד, שבבנק גדול יכול להגיע לעשרות מיליוני דולרים, ולארוך לפחות שנה. וזו רק ההתחלה. אחרי שהמודל ייבנה, ידרוש בנק ישראל לוודא את התיקוף של המודל על פני שלוש שנים. בתקופה זו על הבנק להפעיל במקביל שתי מערכות להערכת סיכון - רגילה ו-IRB - ואז, רק אחרי שבנק ישראל יבוא על סיפוקו ותנוח דעתו שהמודל הפנימי עובד, יקבל הבנק אישור להשתמש בו באופן רשמי.

תחת ההנחה שה-IRB אכן יגרום להפחתת הקצאת הון לנכסי הסיכון ולהעלאת ההלימות, בואו נעשה חישוב מהיר של לוח הזמנים. בניית מודל תארך לפחות שנה, תיקוף המודל ייקח עוד שלוש שנים, וכבר הגענו לשנת 2016, השנה שבה אמור הבנק לעמוד ביעד ההון החדש. כך שגם אם בנק יתחיל לעבוד על מודל IRB מחר בבוקר, המודל לא יהיה בתוקף לפני השלמת יעד ההון, ולא יפטור את הבנק מעמידה ביעד.

ועוד עניין. מאחר שההון הוא נושא אקוטי למשקיעים בבנקים, ומאחר שהגדלת ההון תיפרס עד 2016, ראוי שתהיה שקיפות מלאה. לכן על בנק ישראל לחייב כל בנק לפרסם באופן רשמי, לאחר שתאושר תוכנית נאותות הון (ICAAP), את אבני הדרך שהציב לעצמו ואת יעדי הלימות ההון שלו.

העולם הדמיוני של בנק ישראל

2. ניסיון עקום. בבנק ישראל מנסים, באמת שמנסים, אבל לרוע המזל הם משקיעים מאמצים בכיוון הלא נכון. הפעם הנושא שעל הפרק הוא חינוך פיננסי, או ליתר דיוק הבורות הפיננסית של הצרכן, שגורמת להחלשת כוח המיקוח שלו מול הבנקים. לאחרונה יצא בנק ישראל ביוזמה חדשה: פרסום חודשי באתר הבנק של תשואות האג"ח הממשלתיות לאורך עקום התשואות, כלומר לכל תקופות הפדיון.

"פרסום המידע יגדיל את כושר המיקוח של הצרכן מול גופים פיננסיים, עשוי להגביר את התחרות בשווקים הפיננסיים ולשפר את רווחת הצרכן", מספר לנו בנק ישראל. אז הרגולטור סבור שהמהלך הזה ישפר את היכולת של הצרכן להתמקח עם הבנקים לגבי הריביות אותן הוא מקבל. לשיטתו, הלקוח יכנס לאתר בנק ישראל, יראה מהי התשואה של האג"ח הממשלתית הרלוונטית, ישווה לריבית שהבנק מציע, ויפתח במו"מ עם הבנק שלו ואולי עם בנקים נוספים על הריבית שיקבל.

לא נעים להגיד את זה בקול רם, אבל בבנק ישראל חיים כנראה בעולם דמיוני. עולם בו הלקוח יודע מה זה אג"ח, מבין את מושג עקום התשואות לפדיון ואת הקשר בינו לבין הריבית שמציע לו הבנק על חסכונותיו. בעולם של בנק ישראל כל מה שחסר ללקוח זה מידע לגבי התשואות, ומרגע שהמידע החסר הזה יהיה בידיו, הוא יוכל ללכת ולהתמקח עם הבנק.

וזה הרי אבסורד. אם יש לקוח שמבין את כל המושגים הללו, זהו בדיוק הלקוח שלא זקוק לאתר בנק ישראל כדי לדעת מה תשואות האג"ח, או כדי לקבל מוטיבציה לנהל מו"מ מול הבנק שלו. לעומתו, גברת כהן המפורסמת מחדרה - אותה דמות שמייצגת את הלקוח הממוצע - לא תצליח להבין מה רוצים ממנה ומה הקשר בין תשואת האג"ח לריבית על הפיקדונות והחסכונות שלה, גם אם תטרח ותיכנס לאתר בנק ישראל ותיחשף לפרסום החדש. סביר להניח שאפילו לגבי העניין הבסיסי הרבה יותר, של הצורך להתמקח עם הבנק ולהבין שריבית הטבלה היא רק בסיס למו"מ, אין לה יותר מדי מושג.

אז בהנחה שבבנק המרכזי מבינים את הבורות של הציבור - ולדעתנו הם מבינים זאת היטב - מדוע קושרים שם בין פרסום תשואת אג"ח ממשלתיות באתר הבנק לבין רווחת הצרכן? התשובה פשוטה: זהו ניסיון גמלוני לזרוק עצם למחאה החברתית. בבנק ישראל רואים את אי הנוחות הציבורית מהפער העצום - שנחשף ב"גלובס" - בין הריבית שהבנקים גובים מהלקוחות לבין הריבית שהם משלמים להם, ובין הריביות שהבנק גובה מהמגזר העסקי לעומת אלו שהוא גובה מהמגזר הקמעונאי, וכך הם מנסים לתת כתף למאמץ ולהגיד: "הנה, גם אנחנו עושים משהו לטובת הצרכן".

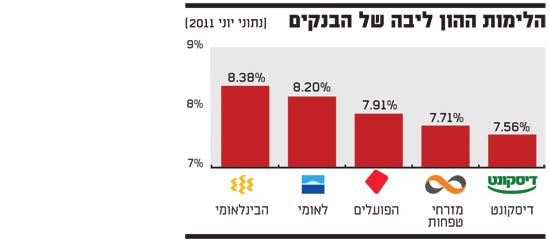

הלימות ההון ליבה של הבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.