עוד שבוע תנודתי עבר על השווקים בארץ ובעולם, אולם כמו רוב עמיתיהם, גם בבית ההשקעות איילון סבורים כי העת הנוכחית, למרות הסיכון הגלום בה, כדאית להשקעה נרחבת יחסית בשוק המניות.

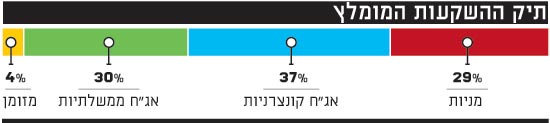

בהתאם לכך, באיילון מקצים לרכיב המנייתי נתח של 29% מתיק ההשקעות, המיועד לתקופה של שנה לפחות.

מנהל ההשקעות יוני בראל, מנהל תחום אג"ח במחלקת עמיתים, מסביר כי "לכל דבר יש מחיר" - מחירי המניות בבורסה בישראל מגלמים האטה משמעותית בפעילות עד כדי מיתון. כשיש אווירה שהכול לא בסדר, או במילים אחרות, כשיש "דם ברחובות", זה הזמן הטוב ביותר לחפש את החברות הטובות, שימשיכו לייצר תזרים מזומנים חזק, וימשיכו לחלק דיבידנד, ומתומחרות בזול. "למשקיעים לטווח בינוני-ארוך מדובר בהחלט בזמן טוב להתחיל לאסוף סחורה".

בין המניות המומלצות מזכיר בראל את יצרנית ומשווקת המצברים לרכב שנפ. בראל מציין כי שנפ "נוהגת לחלק דיבידנד נדיב", ואומר כי "ביולי האחרון העלתה החברה את מחירי המכירה שלה בכ-10%, לאחר תקופה ארוכה שבה מחירי המכירה לא השתנו. עליית מחירי המכירה לצד ירידה במחיר חומר הגלם העיקרי של החברה "עופרת" הם מתכונת להגדלת הרווחיות. שנפ נסחרת במכפיל 7 על הרווח הנקי הצפוי לשנת 2011".

נוסף לכך מזכיר בראל את מניות בנק מזרחי-טפחות והחברה לישראל, אותן הוא מציין לחיוב בזכות התמחור, ואת מניית חברת התקשורת בזק בזכות תשואת הדיבידנד.

בהשקעה המנייתית בחו"ל, לה הוא מקצה 40% מהרכיב המנייתי בתיק, בראל ממליץ להעניק משקל יתר לארה"ב, בין היתר על חשבון אירופה ויפן.

רכיב קונצרני יכול לפצות

הרכיב הגדול ביותר בהרכב התיק שמציג בראל הוא האג"ח הקונצרניות, המהווה 37% ממנו. לדברי בראל, "בתקופה שבה שוק המניות מייצר תשואות שליליות בתיקי ההשקעות, רכיב קונצרני יכול לתת פיצוי. בתקופה האחרונה האג"ח הקונצרניות מזכירות לי את סוף 2008, אמנם בקטן יותר, אך בהחלט יש רשימה ארוכה של חברות שברמת סבירות גבוהה ישלמו את האג"ח, ונסחרות בתשואות שמתקרבות "לתשואת זבל", כלומר תשואה דו-ספרתית".

בין הסדרות שאותן מזכיר בראל סדרה ז' של אי.די.בי פיתוח, שלגביה הוא מציין, כי "לאחר שנחתמה עסקת המכירה של מכתשים לסינים אני מרגיש יותר בנוח עם יכולת החברה לפרוע את התחייבויותיה. נוסף לכך, נוחי דנקנר הראה לנו שהוא גם מסוגל לממש כשצריך, ואני מדבר על מכירת כ-5% מניות סלקום לפני כחצי שנה. לכן, אג"ח במח"מ 3 שנים ובתשואה של כ-10%-11% דירוג A-, נראה לי סיכון/סיכוי סביר בהחלט".

למשקיע שמעדיף להיות שמרן יותר ממליץ בראל "לחפש אג"ח של חברות מקבוצת הדירוג A שנותנות תשואה של %4-5% מדד. בהנחת אינפלציה של כ-2% בשנה הקרובה יקבל המשקיע תשואה של כ-6%-7% נומינלית - בהחלט תשואה ראויה וברמת סיכון סבירה".

5% מהאפיק הקונצרני מקדיש בראל לסדרות אג"ח בחו"ל, שם הוא מעדיף סדרות של חברות בעלות איתנות פיננסית המנפיקות אג"ח נחותות יותר מפיקדונות ונותנות פיצוי הולם. דוגמה לכך הוא מספק בבנק רבובנק השוויצרי המדורג AA, שגייס לפני כחודש אג"ח היברידיות בתשואה של כ-8.5% דולרי והאיגרת קיבלה דירוג A-.

אין מנהיג לגוש

את המצב באירופה מתאר בראל "כמו "מלחמה המנוהלת על-ידי 27 רמטכ"לים". אין מנהיג אחד לגוש האירו ולכן אין מי שיקבל החלטות ויילחם את המלחמה, בניגוד גמור למצב בארה"ב ששם יש מקבל החלטות אחד".

לדבריו, "המודל של גוש האירו מזכיר לי קצת את הקיבוץ של פעם חזק שעוזר לחלש, ראינו איך נגמר החזון של הקיבוץ, רק הקיבוצים העשירים והחזקים שרדו והאחרים הופרטו. אם לא ישכילו מקבלי ההחלטות בגוש להגדיל את קרן החילוץ או בכל דרך אחרת להזרים כסף לשווקים ככל שיידרש ולא ישדרו מסרים של הרגעה לשוק ההון עלולים הם להגיע לנקודת אל חזור של איבוד אמון של המשקיעים ואני מעדיף לא לנסות לנבא איך זה עלול להסתבך".

לגבי הודעת הבנק הפדרלי בארה"ב בשיתוף עם מספר בנקים מרכזיים מהשבוע החולף, על הפחתת הריבית על עסקאות החלף (SWAP) דולריות ב-0.5%, בניסיון להגדיל את הנזילות בשווקים אומר בראל כי "השוק קיבל את ההודעה באהבה גדולה, אבל אני לוקח אותה בעירבון מוגבל, ומחכה לדברים קצת יותר גדולים. הייתי שמח לראות שיתוף פעולה כמו זה שעליו הכריזו, בתוך גוש האירו".

עיקרי ההמלצות של יוני בראל

תיק ההשקעות המומלץ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.