"יש אלפי חברות שהפסידו את התחתונים שלהן, אבל אנחנו לא קנינו קרקעות חקלאיות ברומניה, אלא במקומות הכי טובים". כך אומר ל"גלובס" איזי תפוחי, נשיא ארגון הבונדס בארה"ב, בקשר לחברת מור נדל"ן, שעד ליולי השנה הוא היה אחד ממנהליה. תפוחי, 65, יו"ר החברות בזק ואפריקה ישראל לשעבר, נפגע לדבריו משרבוב שמו לפרסום הבלעדי ב"גלובס" אודות החברה, שגייסה כרבע מיליארד שקל בישראל לצורך השקעות נדל"ן במזרח אירופה והפסידה בהן כסף רב.

מור נדל"ן הוקמה בשנת 2007, בשלהי תקופת הבועה שהתנפחה בשוקי הנדל"ן של מזרח אירופה, על ידי עורכי הדין יובל כהן וצחי סגל (המחזיקים יחד ב-84% ממניות חברת הניהול). השניים צברו מוניטין טובים בעסקאות נדל"ן פרטיות במונטנגרו והחליטו לגייס כ-50 מיליון אירו ממשקיעים פרטיים ומוסדיים בישראל.

יו"ר דירקטוריון מור נדל"ן הוא יעקב פרי, יו"ר בנק מזרחי-טפחות. ב-16% ממניות חברת הניהול - הזכאית לתשלום שנתי של 3% משווי נכסי הקרן - החזיקו איזי תפוחי ועו"ד ג'וש רוזנצווייג, לשעבר יו"ר הבנק הבינלאומי, בחלקים שווים. בדירקטוריון החברה חברים גם זלמן שובל, יו"ר חברת ההשקעות יצוא המחזיקה בבנק ירושלים, ויצחק מנור, מבעלי השליטה בקבוצת אי.די.בי, בנק אגוד ויבואנית הרכב לובינסקי. עם המשקיעים בחברה נמנים גם ילדיו של עודד מוזס (בעלי דפוס "גרפוליט" ולשעבר מבעלי המניות בידיעות אחרונות), משפחת רוטר (בעלי רשת האופנה קסטרו) ועוד.

"אנשי עסקים מנוסים כמו זלמן שובל, יצחק מנור, עודד מוזס ועוד השקיעו בחברה", מזכיר תפוחי, "אז מה, הם לא בדקו את ההשקעה? אבל הם נכנסו לחברה בשנת 2007 ואני לא צריך לספר לך מה קרה בסוף אותה שנה. אנחנו היום החברה היחידה שלפחות נשארנו עם הרכוש, אז אם מכניסים עוד קצת הלוואות, אפשר לשמור על הנכסים ולהחזיר את ההשקעה".

"אתה חושב שנגמר העולם?"

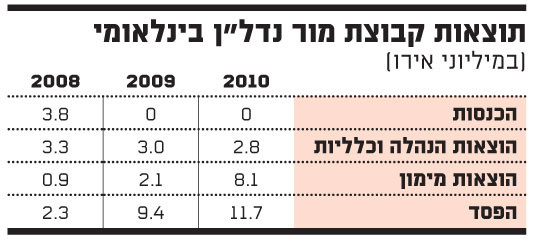

מור נדל"ן, המתמקדת כאמור בהשקעות במדינת מונטנגרו (יותר ממחצית נכסי החברה), סיימה את שנת 2010 ללא הכנסות, ובהפסד של 12 מיליון אירו ולדוחות החברה צורפה הערת "עסק חי" על ידי רואי החשבון שלה. זאת, על רקע "תזרים מזומנים שלילי מפעילות שוטפת והעדר אמצעים נזילים בחברה לעמידה בהתחייבויותיה ולמימון פעילותה השוטפת". ההפסדים שרשמה החברה, מציינים במור נדל"ן, לא מביאים בחשבון את עליית השווי של הנכסים, בגלל השיטה החשבונאית.

כל עוד החברה דיווחה על עלייה בשווי הנכסים שרכשה ישבו משקיעי מור נדל"ן בשקט, אלא שהתארכות המשבר במזרח אירופה הביאה לחילוקי דעות בין חלק מהמשקיעים הפרטיים בחברה למנהליה. לפני מספר חודשים הובילו אותם משקיעים מהלך להחלפת המנהלים, לאחר שהללו דרשו וקיבלו כתב ויתור על תביעות נגדם בביהמ"ש.

בעקבות אסיפת בעלי מניות שזימנה מור נדל"ן בחודש ספטמבר האחרון, הוזרמו לחברה 8.5 מיליון אירו, בעיקר על ידי הגופים המוסדיים שהשקיעו בה בעבר בדרך של הלוואה הנושאת ריבית של 10% לשנה.

לעומת המוסדיים, רק חלק מהמשקיעים הפרטיים השתתפו בהזרמת ההון, שכנגדה העניקה מור נדל"ן שעבוד על מרבית נכסיה (לחברה יש בסך הכל 17 נכסים במדינות מונטנגרו, רומניה, בולגריה וגיאורגיה). "יש לנו רכוש טוב וצריך לשבת בשקט ולחכות", אומר בעניין זה תפוחי. "למה, אתה חושב שנגמר העולם? נכסי החברה הוערכו ביותר מ-60 מיליון אירו. המצב באירופה לא יימשך עד אין סוף, אז נחכה להתאוששות".

ממנהלי חברת הניהול של מור נדל"ן, המיוצגים ע"י עו"ד רפאל יולזרי, שותף במשרד גדעון פישר ושות', נמסר ל"גלובס" כי: "למור נדל"ן נכסים בשווי של 51 מיליון אירו. בראשית דרכה עלה שווי נכסיה בשיעור של 44% לעומת סכום ההשקעה המקורי, עובדה המלמדת על טיב נכסיה".

"ואני לא שמתי שם כסף?"

גיוס ההון האחרון שביצעה מור נדל"ן לפני חודשיים, נעשה לפי שווי חברה של 30 מיליון אירו. המשקיע המוסדי הגדול בחברה - קבוצת הראל השקעות של משפחת המבורגר - שמר על חלקו בחברה - 11% מההון. תפוחי, יש לציין, כיהן בתפקיד יו"ר הראל בשנים 2003-2009, ובנוסף כיהן כחבר בוועדת הביקורת ו-ועדת המאזן.

מנהלי חברת הניהול מדגישים כי "לאחר השקעה נוספת של 8.5 מיליון אירו במור נדל"ן שבוצעה לאחרונה ,תקופה של משבר נדל"ן עולמי ובניגוד למגמה בשוק, החברה אינה בעלת חוב כלל, למעט חובות שוטפים מינימליים". ההשקעה החדשה נעשתה בדרך של הלוואה והיא נושאת ריבית שנתית של 10% ושעבוד של מירב נכסי החברה. מנהלי חברת הניהול אומרים על כך כי שמרו "על יחס מינוף נמוך ביותר וחריג בנוף חברות הנדל"ן, וכמעט כל השקעות החברה היו ממקורות עצמאיים".

סוגיה נוספת העומדת בין מור נדל"ן לבין חלק ממשקיעיה היא תשלום דמי ניהול לחברת הניהול, הנגזרים מהיקף השקעות הקרן (אלה עומדים כאמור על 3% בשנה). בסך הכל שולמו לחברת הניהול מאז הקמת מור נדל"ן 6.6 מיליון אירו, שהם כ-30 מיליון שקל. בדוחות הכספיים ל-2010 נמסר כי "חברת הניהול קיבלה החלטה להשהיית גביית דמי הניהול לרמה מינימאלית לצורך כיסו הוצאות שוטפות בלבד".

מנהלי חברת הניהול מסרו בהקשר זה כי "דמי הניהול שהגיעו בסופו של יום ליזמי החברה היו נמוכים ולו בשל ההוצאות הרבות בהן נשאה חברת הניהול. מנהלי הקרן, עוה"ד סגל וכהן, לא משכו שכר במשך 17 החודשים האחרונים, וזאת לשם עמידה ביעד של השלמת הפרויקטים אותם בנתה החברה ועמידה בהתחייבויותיה למשקיעים".

"נראה לך שאני לא שמתי כסף שם?", מצטרף גם תפוחי לדברים. "אני השקעתי הרבה כסף. אני אישית. כדירקטור קיבלתי כסף, מחברת הניהול קיבלתי הרבה פחות. דמי הניהול זה לא כסף שנכנס ישירות לכיס של המנהלים".

תפוחי מסביר שעם הקמת החברה חתמו כל המשקיעים על מסמך לפיו נקבעו דמי הניהול: "היה מסמך של (משרד עורכי הדין) הרצוג-פוקס-נאמן, שבו נכתבו בדיוק התנאים ולא היה פה סימן שאלה. הם לא לקחו יותר ממה שהם החתימו את כולם".

* המשקיעים יזכו לראות את כספם בחזרה?

"כן. למה לא? למה אתה חושב שלא יהיה ריקברי? אתה חושב שהמשבר ימשך עד אין סוף? תראה מה קרה בהיסטוריה בעולם - זה 'סייקל'. גם בארה"ב יתחילו לבנות באיזשהו שלב וכבר בחודשים האחרונים רואים שיש קצת יותר התחלות בנייה. הרי בסוף יש גידול של אוכלוסייה בארה"ב. הגענו למסקנה שצריך לשבת על האדמות ולא לעשות הרבה. יש מצב קשה בשוק ואני לא יודע למה כועסים על היזמים. אנשים חושבים שהעולם כבר הלך פייפן. המצב הוא לא קל, ועוד יהיה קשה כמה שנים, אבל אני לא חושב שזאת סוף הדרך".

"למה לעשות כזה סיפור גדול?"

עניין נוסף עליו העבירו בעבר ביקורת חלק מהמשקיעים נוגע להיעדר השקיפות בפעילות החברה. על כך משיבים מנהלי חברת הניהול כי "למרות היותה חברה פרטית, החברה פעלה וממשיכה לפעול בשקיפות מלאה המאפיינת סטנדרטים של חברה ציבורית, לרבות פרסום דוחותיה והערכות שווי על ידי משרדי רואי חשבון ושמאות מהמובילים בארץ ובעולם. החברה מנוהלת בשיתוף פעולה מלא עם הדירקטוריון והוועדה המייעצת, שקיבלו את ההחלטות המרכזיות בחברה והשימוש במניות הניהול על ידי היזמים נעשה כדבעי".

* בדיעבד אתה מצטער שנכנסת לסיפור הזה?

"לא, אני מאמין בחברה. בוא לראיין אותי עוד כמה שנים, כשנמכור את פרויקט איירפורט סיטי במונטנגרו ברווח ואז נראה. אני מאמין בחברה ומכיר את 'קוליירס' (מעריכי שווי הנדל"ן של החברה, א' ש'). הם לא ייתנו סתם הערכת שווי, אלא זה יהיה מבוסס על משהו אמיתי. אז אמרו למשקיעים 'תפקידו עוד קצת, תישארו בשקט ובוא נראה מה יהיה עוד שלוש שנים'".

* בינתיים, לחברה יש הערת "עסק חי" בדוחות הכספיים.

"הערת 'עסק חי' - ואני עם כל הכבוד קצת יותר בביזנס בחיים ממך - זה לא אומר שחברה פשטה רגל. זה אומר שכרגע, מבחינה תזרימית, צריכים או להזרים או למכור. אנחנו החלטנו שלמכור זה חבל. למה למכור ב-30% או 40% פחות מהעלות במכירת חיסול?

"יש לנו היום איזה מגרש במתחם איירפורט סיטי ליד מונטנגרו, שזה יכול להיות בוננזה, אז למה למכור את זה? אני לא מבין. אז שמים עוד קצת, אם כבר השקענו ואני גם שם. הנה, תפוחי מודיע לך, שגם אני שמתי כסף.

"צריך לקחת בפרופורציה את ההפסדים והכסף שיש שם. אתה כותב על כסף פרטי של אנשים שהשקיעו בחברה, בזמן שיש כסף בהיקף של מיליארדי שקלים בחברות ציבוריות, וזה מה שצריך להיות בדף הראשון של העיתון?"

* יש כאן דמויות מפורסמות וזה סיפור עיתונאי טוב.

"אני וג'וש הפסדנו כאן את הכסף האישי שלנו ולא לקחנו אג"ח מאף אחד. כל אחד השקיע מכיסו הפרטי. מכרו דירות, אבל לפי ה-IFRS אפשר להכיר בהכנסות רק במסירת הדירות - אז קצת פרופורציה. המוסדיים השקיעו כאן רק 15 מיליון אירו לעומת מיליארדים שהשקיעו בחברות דומות אחרות שפעלו בתחום הנדל"ן במזרח אירופה, אז למה לעשות מזה כזה סיפור גדול?"

מור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.