אמרה ידועה היא "כאשר הגאות חולפת, רואים מי שחה עירום". כך גם בשוק ההון - בתקופות של גאות רוב בתי ההשקעות מגייסים כספים, מגדילים את נכסיהם ורווחיהם עולים. בהתאם, גם שכר העובדים עולה והאופטימיות חוגגת. כשהסייקל מתהפך, כמו שקרה בחודשים האחרונים, מתגלות כל החולשות ורואים מי לא מצליח לגייס, מי לא יעיל, ומי לא התאים עצמו לשינויים בענף.

הרבעון השלישי של השנה היה כזכור גרוע מאוד בבורסות העולם ובבורסה המקומית, בעיקר על רקע התגברות החששות ממשבר החובות באירופה. כל המדדים המקומיים רשמו ירידות שערים חדות, והמעו"ף איבד כ-12%. ההשלכות של הנפילות על תוצאות בתי ההשקעות לא איחרו, והפסדי הנוסטרו החלו להצטבר. ברבעון השלישי עמדו הפסדי הנוסטרו של בתי ההשקעות על 50 מיליון שקל, ומי שרשם את ההפסדים הכי גבוהים הוא אי.בי.אי, עם הפסד של 18 מיליון שקל.

בנוסף, קרנות הנאמנות איבדו בתקופה זו 26 מיליארד שקל, ולמעט מספר גופים בודדים בענף, רוב בתי ההשקעות איבדו נכסים - מה שהקטין את ההכנסות מהפעילות.

גם בקופות הגמל דמי הניהול השוליים המשיכו לרדת (היו שאיזנו זאת באמצעות גיוסים לקרנות השתלמות); על רקע התחזקות הבנקים, פעילות הברוקראז' סובלת כבר זמן רב משחיקה, שנמשכה ביתר שאת גם ברבעון השלישי; ובחיתום השוק היה משותק רוב הזמן.

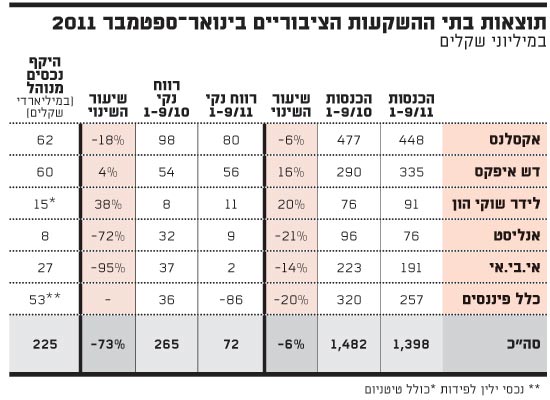

כל אלו חלחלו לתוצאות בתי ההשקעות, שסיכמו את הרבעון השלישי עם הפסד נקי מצרפי של 69 מיליון שקל, לעומת רווח נקי מצרפי של 76 מיליון שקל ברבעון המקביל. עם זאת, אם מנטרלים את ההפסדים הכבדים של כלל פיננסים, הרי מדובר ברווח נקי של 21 מיליון שקל - צניחה של 73% לעומת הרבעון המקביל. מתחילת השנה עמד הרווח המצרפי של בתי ההשקעות (כולל כלל פיננסים) על 72 מיליון שקל - שוב צניחה של 73% לעומת התקופה המקבילה אשתקד.

חמשת בתי ההשקעות הציבוריים (וכלל פיננסים שמנייתו נמחקה ממסחר, אך הוא ממשיך לפרסם דוחות בגלל אג"ח שהנפיק), ספגו במקרה הטוב קיטון ברווח (אקסלנס ודש-איפקס), במקרה הפחות טוב עברו להפסד (אי.בי.אי) או הציגו רווח נקי זעום (לידר שוקי הון ואנליסט), ובמקרה הגרוע ביותר הפסידו עשרות מיליוני שקלים (כלל פיננסים כאמור). לפניכם המספרים העיקריים של תוצאות בתי ההשקעות מתחילת השנה.

■ 2 - זהו מספר בתי ההשקעות שהצליחו להציג צמיחה בהכנסות וברווח מתחילת השנה, והם דש איפקס ולידר שוקי הון. הצמיחה בהכנסות וברווח של דש איפקס, שבשליטת קרן BRM של אלי ברקת, מיוחסת ברובה לרכישת תכלית ואינדקס. כך, ההכנסות מתעודות סל של דש איפקס היוו קרוב ל-20% מסך ההכנסות, והרווח שהן תרמו היווה 43% מהרווח הכולל של בית ההשקעות.

במקרה של לידר שוקי הון, שבניהול עמית ורדי, הצמיחה מיוחסת לפעילות ניהול ההשקעות שמבוצעת בחברה-הבת (50%) ילין-לפידות. בית ההשקעות נשען על תוצאותיו הטובות בגמל, והצליח בזכות כך לגייס 2 מיליארד שקל.

בקצה הסקאלה נמצא כאמור בית ההשקעות כלל פיננסים, שבבעלות כלל ביטוח מקבוצת אי.די.בי, ועד לאחרונה בניהול טל רז. במהלך כהונתו של רז אמנם נרשמו מדי פעם רווחים, אבל אלו נבעו בעיקר מרווחי הון כתוצאה ממימוש נכסים. ברבעון האחרון שב בית ההשקעות לרשום הפסדים מהותיים.

ברבעון השלישי הוא הפסיד 90 מיליון שקל עקב קיטון בהכנסות, הפסדי נוסטרו ומחיקות ערך. הפסדי כלל פיננסים מסתכמים סביב חצי מיליארד שקל מאז שנת 2008.

■ 42% - זהו שיעור השחיקה המצרפי ברווחיות של בתי ההשקעות מפעילות הברוקראז' מתחילת השנה. לפני כשנתיים סימנו הבנקים את תחום הברוקראז' כמקור נוסף להכנסות, ובזכות עמלות תחרותיות השתלטו על התחום. כיום, לפי נתוני הבורסה עומד נתח השוק של הבנקים ממסחר במניות על 73% מהיקף המסחר הכולל, על 80% באג"ח ו-86% בנגזרים.

היתר נשאר לבתי ההשקעות, שמתמודדים עם השחיקה המתמשכת, ואחד מהם - מיטב, כבר הודיע על צמצום דרמטי של הפעילות. את השחיקה הגבוהה ביותר ברווחים הציג כלל פיננסים, שהברוקראז' שלו הניב רווח זניח. רווחי הברוקראז' של אי.בי.אי נחתכו ב-44%, ובלידר שוקי הון הפעילות בכלל רשמה הפסדים.

תחום נוסף שחווה שחיקה מהותית ברווחיות, הוא קופות הגמל, שעד לא מזמן היווה את הרגל היציבה של בתי ההשקעות. הגמל עדיין מהווה מקור הכנסה מהותי, אך הרגולציה, התחרות והביקורת הציבורית הביאו לירידת דמי הניהול השוליים. כך, אקסלנס ודש איפקס רשמו קיטון של כ-7% ברווחיות פעילות זו מתחילת השנה.

כיוון שתחום הגמל בנסיגה, ואין בו הפקדות חדשות, השחיקה לא הולכת להיפסק. נראה כי בתי ההשקעות יצטרכו להשקיע בהתייעלות ובשיפור התשואות כדי למשוך אליהם עמיתים.

גם בתחום קרנות הנאמנות המצב אינו מזהיר: בנוסף להתכווצות הנכסים כתוצאה מירידות השערים בבורסה והפדיונות האדירים, ישנה מגמה של מעבר כספים לאפיקים סולידיים יותר, שבהם דמי הניהול נמוכים יותר.

גם בתחום תיקי ההשקעות הרווחיות הלכה וירדה. ניתן לראות גופים שזוכים במכרזים לניהול קופות מפעליות בדמי ניהול של 0.015% למשל, והרווחיות בגינן היא מזערית כמובן.

■ 65 מיליון שקל - זהו הפסד הנוסטרו המצרפי של בתי ההשקעות מתחילת השנה. לצד השחיקה בפעילות הליבה של ניהול ההשקעות והברוקראז', סבלו בתי ההשקעות מהפסדי נוסטרו כתוצאה מירידות השערים בבורסה, בעיקר ברבעון השלישי. כפי שנראה הרבעון הרביעי, פעילות הנוסטרו צפויה להמשיך לרשום הפסדים; ומנגד, ירידות השערים החדות ודאי ייצרו הזדמנויות השקעה מעניינות. לכן, לא מן הנמנע כי בתי ההשקעות דווקא יגדילו את היקפי פעילות הנוסטרו שלהם.

■ 1 - זהו מספר המנכ"לים שעומדים כיום בראש בית השקעות, וניסיון העבר שלהם הוא בשוק ההון - זהו איציק שנידובסקי מאנליסט. עם עזיבתם הקרבה של ויקטור שמריך ועידו נויברגר את דש איפקס, נותרים בתי ההשקעות בהובלת בנקאים (דוד ברוך באקסלנס ואילן רביב במיטב), רגולטורים (ידין ענתבי בדש ויורם נווה, המנכ"ל החדש של כלל פיננסים), ואנשי ביטוח (רונן טוב בפסגות) לשעבר. באי.בי.אי עובר הניהול לדור ההמשך (עדו קוק ורון ויסברג, בניהם של המייסדים); ובמנורה מבטחים פיננסיים יש מנכ"ל חדש, זיו שמש - מוכשר, אך צעיר למדי.

בסביבה כה מאתגרת בליבת הפעילות של ניהול ההשקעות, עם רגולציה שהולכת ומתהדקת, ושוק הון שטרוד כרגע במשבר עמוקים וסבוכים - יהיה לא פשוט עבור דור המנהלים הזה להוביל את בתי ההשקעות שבניהולם לצמיחה. יותר סביר שהם יעסקו בעיקר בצמצומים והתייעלות, וגם פיטורים או עצירת גיוסים כבר באופק.

מצד שני, "למזלו" של דור המנהלים החדש - כאשר מייסדי אקסלנס רוני בירם וגיל דויטש, מנכ"ל פסגות לשעבר רועי ורמוס, מנכ"ל דש לשעבר קובי לוינסון, ונויברגר ושמריך כבר לא בתמונה, הרי גם התחרות, החדשנות והיצירתיות כבר לא יהיו מה שהיה פעם בענף בתי ההשקעות המקומי.

תוצאות בתי ההשקעות הציבוריים בינואר ספטמבר 2011

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.