רק לפני חודש הודיעה מועצת המנהלים בקרן הפנסיה של עובדי מדינת קליפורניה (CalPers), כי תפחית את ההקצאה לקרנות ההון סיכון ב-85% בשנים הקרובות. עבור ההון סיכון הישראלי, שראה בקרן מועמדת תמידית להשקעות בקרנות המקומיות, המשמעות היא סיכוי נמוך מאוד להזרמת כספים מקאלפרס לקרנות הישראליות שינסו לגייס בשנתיים הקרובות.

בסקירה של ביצועי הקרנות המקומיות, שחושף דוח קאלפרס הרבעוני, עדיין בולטים ההחזרים השליליים של רוב הקרנות שיצאו לדרך בשנים 1999-2004. התמונה הזו מסבירה, לפחות באופן חלקי, את הספקות שעלו בקאלפרס לגבי כדאיות המשך ההשקעות בתחום.

ממוצע המכפילים על הכסף שמפרטת קאלפרס בתחום ההשקעות האלטרנטיביות (AIM) - שכולל בעיקר קרנות פרייבט אקוויטי - הוא 1.3 ו-1.4 בשנים 1999-2000, בהתאמה. מספרים שרחוקים מהביצועים של קרן ההון סיכון הממוצעת לשנות הבועה.

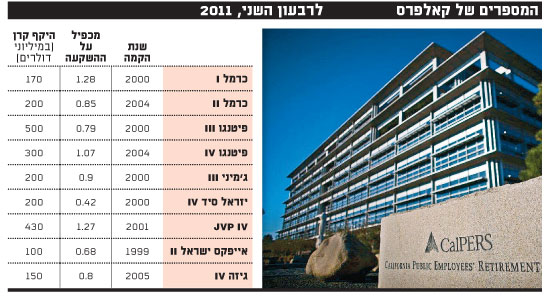

הקרנות הישראליות שבהן השקיעה קאלפרס - פיטנגו, כרמל, ג'מיני, יזראל סיד, JVP, אייפקס ישראל וגיזה - סיפקו תוצאות בינוניות.

קרן כרמל הראשונה משנת 2000 נהנתה מהשקעה של 7.1 מיליון דולר מקאלפרס. לפי הדוח, הסכום הזה שווה כעת כ-9.1 מיליון דולר, מה שמשקף מכפיל של 1.28 על הסכום שהושקע, ותשואה שנתית ממוצעת על הנכס (IRR) של 5.6%.

לעומת זאת, הקרן השנייה של כרמל, משנת 2004, מראה החזר שלילי שמשקף מחיקה של 15% משווי ההשקעה, ותשואה ממוצעת של 4.7%.

כבר לא יראו תמורה על אקזיטים

קרנות שיצאו לדרך לפני יותר מעשור נמצאות היום בסוף ימיהן. כאשר מדובר על מחיקות, הכוונה היא שהמחיקה אינה רשמית, אלא "על הנייר" בלבד, טרום הנזלת ההשקעה. אך כיוון שמדובר בקרנות ותיקות, גדל הסיכוי שהמשקיעים - קאלפרס במקרה זה - כבר לא יראו תמורה על אקזיטים פוטנציאליים, בעיקר משום שימשכו את הכסף כמות שהוא או משום שההשקעה שביצעה הקרן בחברה נמחקה.

קרנות ישראליות נוספות שמספקות החזרים חיוביים הן JVP הרביעית משנת 2001, שרשמה מכפיל של 1.27 על הסכום שהושקע, ומספקת תשואה שנתית של 3.6%; הקרן הרביעית של פיטנגו משנת 2004 רשמה החזר של 1.07% עד כה על השקעה של 20 מיליון דולר, ותשואה שנתית של 1.9%. שיפור קל לעומת הביצועים שנרשמו ברבעונים האחרונים.

קרן ישראלית נוספת היא מרקסטון, שיצאה לדרך ב-2004 ובה משקיעה קאלפרס כקרן BuyOut, ששווי ההשקעה בה לא השתנה (מכפיל של 1 על ההשקעה), אך רשמה תשואה של 1.5%.

רוב הקרנות הישראליות עדיין מספקות ביצועים שליליים. אייפקס ישראל קיבלה 5 מיליון דולר מקאלפרס לקרן השנייה משנת 1999. סכום זה שווה כעת כ-3.4 מיליון דולר בלבד, מה שמשקף מחיקה של 32% ותשואה שלילית של 8.2% על ההשקעה. הביצועים של הקרן השלישית של ג'מיני, משנת 2000, משקפים מחיקה של 10% מסכום ההשקעה שקיבלה, עם החזר שלילי של 2.6%.

ביזראל סיד משקפים הנתונים מחיקה של 58% מהסכום שהושקע בקרן, ותשואה שלילית של 14.6%; הקרן השלישית של פיטנגו מחקה כ-21% מהסכום שהושקע בה, והציגה תשואה שלילית של 3% על ההשקעה; והקרן הרביעית של גיזה, מ-2005, מחקה על הנייר 20% מההשקעה, והציגה תשואה שלילית של 7.1%.

קלפרס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.