זו הייתה שנה סוערת בשווקים. ההתחלה עוד הייתה חיובית, אבל בקיץ האחרון התהפכה המגמה. העמקת המשבר באירופה, לצד המחאה החברתית בישראל, המתיחות הביטחונית באזור ותחילתו של גל הסדרי חוב חדש, הביאו לכך שמדד המעו"ף סיים את שנת 2011 עם צניחה של כ-20%, השנה השלישית הגרועה ביותר בעשור האחרון.

ומה צפוי בשנה הבאה? האם דווקא עכשיו, אחרי הירידות החדות, צפויה שנה טובה יותר, והיכן נמצאות ההזדמנויות? כמדי שנה, ערך "גלובס" את סקר "הכסף הגדול". בסקר השתתפו 25 בתי ההשקעות ובנקים בשוק ההון, שסיפקו לנו את התחזיות שלהם ל-2011. למרות האי-ודאות הגדולה והתלות בנעשה באירופה, משתתפי הסקר הפגינו אופטימיות. התשובות והתחזיות המלאות לפניכם.

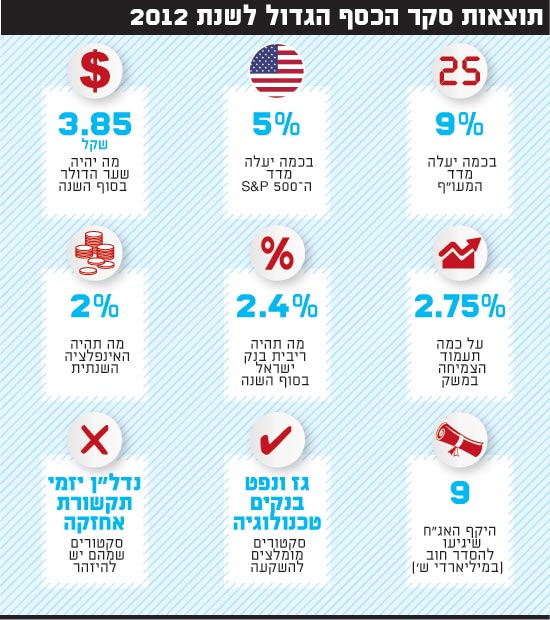

9% זו התחזית לעלייה במדד המעו"ף בשנת 2012. אחרי המפולת של שנת 2011, מעריכים בתי ההשקעות כי השנה תירשם התאוששות, אך הם לא צופים ראלי משמעותי, כמו זה שראינו בשנת 2009, לאחר משבר 2008. נציין כי למעט גוף אחד, כל משתתפי הסקר העריכו כי בשנה הקרובה צפויות עליות.

באשר למדד 500 S&P, בתי ההשקעות סבורים כי הוא יעלה בכ-5% בלבד, כלומר, עלייה מתונה מזו של השוק הישראלי.

בגזרת המאקרו סבורים בתי ההשקעות כי שער הדולר יעמוד בסוף השנה הבאה על 3.85 שקלים - שער דומה לנוכחי. רק 24% מבין משתתפי הסקר סברו כי הדולר ייחלש, וגם ביניהם התשובה הנמוכה ביותר הייתה לשער של 3.5 שקלים, כלומר ירידה של כ-10% בלבד משערו היום.

נוסף לכך מעריכים בבתי ההשקעות והבנקים כי הריבית במשק תרד בשנה הבאה ל-2.4%, וכי האינפלציה תישאר בתוך היעד ותעמוד על 2%, נמוך קצת מהתחזיות שמפרסם בנק ישראל.

84% זהו היקף משתתפי הסקר שבחרו באג"ח קונצרניות כאפיק המומלץ לשנה הבאה, וזאת למרות שהם סבורים כי 9 מיליארד שקל יגיעו להסדר חוב בשנה הבאה.

אחד האירועים המרכזיים שקרו השנה בשוק הייתה תחילתו של גל הסדרי חוב חדש. הגדולים והמתוקשרים שבהם הם של דלק נדל"ן שבשליטת יצחק תשובה, אמפל של יוסי מימן וטאו של אילן בן-דב, אך תשואות של אג"ח רבות נוספות נסחרות ברמה המשקפת חשש להסדר חוב.

למרות זאת, בתי ההשקעות אינם נרתעים, ואף מזהים הזדמנויות באג"ח שאיבדו מערכן שיעורים ניכרים, בעיקר על רקע האווירה הכללית, ופחות בגלל סיבות כלכליות.

אפיק המניות זכה השנה להתייחסות אמביוולנטית. 36% ממשתתפי הסקר ציינו כי עדיף להתרחק ממניות. תוצאה זו תמוהה במיוחד לאור העובדה כי כאמור, כמעט כל בתי ההשקעות צופים כי המעו"ף יעלה בשנה הבאה.

יחד עם זאת, ייתכן כי מי שהמליץ על שוק המניות כאפיק המועדף עליו, כיוון דווקא יותר לחברות הבינוניות והקטנות, שאיבדו למעלה מ-25% מערכן השנה (מדד יתר 50).

32% זהו אחוז משתתפי הסקר שהסקטור המומלץ שלהם לשנה הבאה הוא הגז והנפט. גם לאחר עלייה של מאות אחוזים ואף יותר בשנתיים האחרונות, ואפילו שרבים מהם כלל לא הניבו הכנסות, בתי ההשקעות ממליצים על השקעה בסקטור חיפושי הגז והנפט.

הסיבה לכך היא שבתי ההשקעות מעריכים, שככל שהחברות ימשיכו ויתפתחו, רישיונות נוספים ימשכו בעלי עניין, מוסדיים ומשקיעים אחרים, והסקטור ימשיך לרכז עניין גם בשנה הבאה.

לעומת זאת, חברות הנדל"ן היזמי וחברות ההחזקה הן הסקטורים הלא מומלצים של בתי ההשקעות והבנקים. 32% ממשתתפי הסקר סבורים כי יש להיזהר מחברות הנדל"ן היזמי.

באשר לחברות האחזקה, הרי שההמלצה להתרחק מהן ברורה. חברות ההחזקה הובילו את הירידות השנה, על רקע עליית החשש כי לא יוכלו לעמוד בפירעונן. ראיה טובה לחששות השוק מהמגזר הן תשואות האג"ח הדו-ספרתיות של קבוצת אי.די.בי.

1 זהו מספר מניות הבנקים שזכו השנה להמלצה. הכוונה היא להמלצה על מניית בנק הפועלים. שמונה ממשתתפי הסקר, כלומר 32%, המליצו על מניית הבנק הגדול במדינה (מבחינת שווי שוק). מדד הבנקים ירד השנה בלא פחות מ-36%, ולמרות רמות המכפילים הנמוכות, בתי ההשקעות עדיין לא נלהבים להמליץ על אפיק זה.

להתרחק מסלקום ופרטנר

מי שכן זוכות להמלצה הן טבע וכיל - שתי המניות הגדולות ביותר בשוק, שירדו השנה ב-13% וב-28% בהתאמה, ושזכו כל אחת ל-24% מקולות משתתפי הסקר.

המניה הלא מומלצת של בתי ההשקעות והבנקים היא סלקום. גם פרטנר הוזכרה כמניה לא מומלצת, כאשר סקטור התקשורת כולו היה השני הכי לא מומלץ, עם 24% מהמשתתפים שבחרו בו לתואר מפוקפק זה.

תוצאות סקר הכסף הגדול לשנת 2012

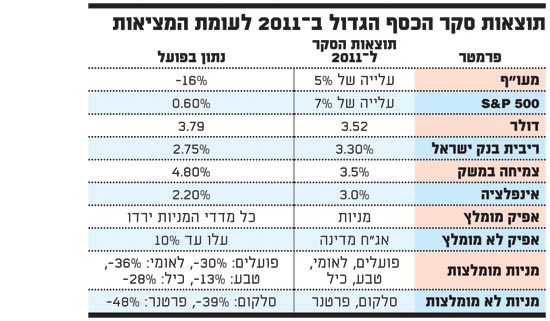

תוצאות סקר הכסף הגדול ב 2011 לעומת המציאות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.