ימים ספורים לאחר שקרן המנוף אוריגו דיווחה על פעילותה, נכון לסוף 2011, "גלובס" חושף את מה ששתי מתחרותיה - קרנות המנוף בראשית ו-KCPS, דיווחו למשקיעיהן בדוחות הרבעון השלישי של 2011, כולל דמי הניהול השמנים, ההפסדים בעקבות מחיקות ואי-העמידה בחלק מהקובננטים.

שתי הקרנות, שהוקמו ב-2009 ביוזמת המדינה לצורך החייאת שוק האג"ח הקונצרני ושזוכות לתמיכת המדינה (מימון רבע מהשקעותיהן) מדווחות למשקיעים על קושי מסוים שפקד אותן בשנה החולפת, כתוצאה מהירידות בשוקי ההון שהובילו לירידה בשווי רכיבי האקוויטי - "הקיקרים" שקיבלו מהחברות שבהן השקיעו, לצד תשלומי הריבית "הרגילים" על ההלוואות, שחלקן התבררו כבעייתיות יותר להשבה מכפי שהיה נדמה כשהכסף ניתן.

קרן בראשית

31.1 מיליון שקל. זהו היקף דמי הניהול המצטברים שקרן המנוף בראשית, בראשות גבי פרל ובניהול מני וסרמן ורן גרודצקי, גבתה מהמשקיעים בה מאז החלה לפעול במארס 2009. בתשעת החודשים הראשונים של 2011 הקרן גבתה דמי ניהול בהיקף של כ-6.9 מיליון שקל. זאת לעומת סך של כ-6.7 מיליון שקל שהקרן גבתה בתקופה המקבילה ב-2010; כ-9.2 מיליון שקל שגבתה בכל 2010; וכ-15 מיליון שקל שנגבו במארס-דצמבר 2009. נדגיש כי שלוש קרנות המנוף גובות דמי ניהול של 1% מסך התחייבויות המשקיעים לקרן, בהתאם לכללים שקבע האוצר. דמי הניהול משמשים למימון פעילות הקרן וכן לתשלום שכר לעובדיה.

43.3 מיליון שקל. זהו היקף הירידה בשווי ההוגן של רכיבי האקוויטי בהלוואות, שהעמידה קרן בראשית בתשעת החודשים הראשונים של 2011; וזהו גם הנתון שהעביר את החברה להפסד בשורה התחתונה בתקופת הדיווח.

הקרן סיימה את תשעת החודשים הראשונים של 2011 עם הכנסות של 45.3 מיליון שקל, בדומה להכנסות שרשמה בכל 2010, שהפכו בשורה התחתונה להפסד של כ-5.2 מיליון שקל (ב-2010 הקרן רשמה רווח של כ-35 מיליון שקל). ברבעון השלישי של 2011 רשמה הקרן רווח של 6.1 מיליון שקל.

189 מיליון שקל. זהו היקף הכספים שהקרן חילקה למשקיעים בה, כנגד תשלומי הריבית שהיא מקבלת עבור ההלוואות שהעמידה עד כה. נכון ל-30 בספטמבר 2011, הקרן, שסך נכסיה עומד על 2 מיליארד שקל, חתמה על 15 עסקאות בהיקף כולל של כ-1.25 מיליארד שקל. נציין שלאחר דוחות הרבעון השלישי, נודע כי הקרן חתמה על מתן הלוואה של 100 מיליון שקל לקבוצת אשטרום.

במבט לעתיד, בקרן ציינו בדוחות הרבעוניים שנחתמו ב-20 בנובמבר, כי "מצב השווקים מגלם סיכון שלא ניתן להתעלם ממנו בבחינת עסקאות חדשות וקיימות".

104 מיליון שקל. הקרן מדווחת על רווח גלום (בלתי ממומש) בסכום זה, בשלל העסקאות שביצעה עד סוף הרבעון השלישי. בדוחותיה לרבעון השלישי בראשית מציינת, כי סך השווי הגלום בהשקעה שביצעה עד סוף ספטמבר 2011 עומד על כ-1.31 מיליארד שקל.

עם זאת, בשלוש מהעסקאות שביצעה עד כה בראשית, חבוי הפסד גלום. מדובר באשראי בהיקף של כ-120 מיליון שקל, שהועמד לחברת האנרגיה הירוקה סאנפלאואר (לשעבר גילץ), שבשליטת רוני בירם וגיל דויטש, וההפסד הגלום בגינה עומד כעת על כ-21 מיליון שקל; באשראי בהיקף 35 מיליון שקל, שניתן לשניב תעשיות נייר, ובגינו יש עתה הפסד גלום של מיליון שקל; ובאשראי בהיקף 36 מיליון שקל, שניתן לאספן גרופ, ובגינו יש הפסד גלום של כ-11 מיליון שקל. ההפסד הגלום האמור הינו שיקוף נקודתי של ירידה בשווי המניות של החברות הללו בנקודת זמן טכנית, והוא אינו תזרימי. בשוק מציינים שבסביבת הקרן מרוצים מאוד מהפורטפוליו.

באשר לאשראי בהיקף של כ-105 מיליון שקל, שהעמידה קרן המנוף לחברת הנדל"ן הקורסת דוראה, שבשליטת בצלאל איגר, בבראשית מציינים כי החלו לפעול למימוש הנכסים המשועבדים לטובתם, וביצעו הפרשה לירידת ערך בגין השקעה זו.

אפרופו דוראה, בראשית מציינת בדוחותיה רווח גלום של כ-3 מיליון שקל, נכון לסוף ספטמבר, בגין ההלוואה בהיקף 120 מיליון שקל שהעמידה לרשות גיל אגמון בעסקת רכישת מניות דלק רכב. זאת בשעה שרק באחרונה נודע, כי אגמון אינו עומד בתנאי ההלוואה שקיבל מקונסורציום המלווים, הגם שעמד עד כה בכל תשלומי הריבית.

71 מיליון שקל. זהו היקף ההפסד (שינוי נטו שלילי) בשווי מכשירי האקוויטי שבראשית הציגה בתוצאותיה לרבעון השלישי ב-2011. זאת בשל התנודות בשווקים, שהשפיעו על שווי החברות ו"הקיקרים" בנקודת הזמן הנוכחית; הכנסות המימון מהחזרי ההלוואות הצטברו לסך של כ-173 מיליון שקל.

עדיין מוקדם להעריך את הרווחיות "האמיתית", שהקרן תניב לאורך שנות פעילותה. זאת משום שההשקעות שהיא מבצעת כוללות, פרט לרכיב החוב, גם מרכיבי אקוויטי (אופציות, מניות, תגמולים מבוססי תוצאות וכדומה), שהם בעלי אופי תנודתי מובנה. בראשית מציינת, כי מאז הוקמה ועד 30 בספטמבר 2011, "הצליחה הקרן, לאחר שנשאה בכל הוצאותיה, לייצר למשקיעיה רווח מצטבר (נטו) של 52 מיליון שקל".

קרן מנוף KCPS

7.15 מיליון שקל. זהו היקף דמי הניהול שקרן המנוף KCPS גבתה בתשעת החודשים הראשונים של 2011, לעומת סך של כ-8.4 מיליון שקל בתקופה המקבילה אשתקד. ב-2010 הקרן גבתה דמי ניהול של כ-9.6 מיליון שקל מהמשקיעים בה - המקסימום המותר לה, בדומה ליתר קרנות המנוף.

9.3 מיליון שקל. זהו היקף ההפסד שרשמה קרן המנוף KCPS בשלושת הרבעונים הראשונים של 2011, בגין השינויים בשווי ההוגן של רכיבי האקוויטי הפיננסיים הזמינים למכירה שבידיה. חרף הפסד זה מציגה הקרן רווח נקי של 26 מיליון שקל לתקופה, לעומת 3.2 מיליון שקל בתקופה המקבילה ב-2010.

27.3 מיליון שקל. זהו היקף הכספים שהקרן חילקה עד כה בחזרה למשקיעיה. הקרן, שהחלה לפעול במאי 2009, תסיים את תקופת ההשקעה שלה במאי הקרוב, כחודשיים לאחר שבראשית תעשה זאת.

775 מיליון שקל. זהו היקף האשראי שקרן המנוף KCPS העמידה עד כה ל-10 חברות, מתוך סך של כ-1.22 מיליארד שקל שהיא מנהלת. הקרן מנוהלת על-ידי צבי פורמן, שי אילון, גבי לב, הדי בן-סירא, צפי הדר ריכטר ו-KCPS, ויו"ר ועדת ההשקעות שלה הוא יוסי דאובר.

דוחות קרן המנוף KCPS מגלים, בין היתר, כי חברת אירונאוטיקס, שלה העמידה אשראי בהיקף של כ-61 מיליון שקל, לא עומדת בחלק מהקובננטים שנקבעו לה במסגרת העסקה. בנוגע לחברת ישראלום, שבשליטת מתיו ברונפמן ושלום פישר, אשר קיבלה מקרן המנוף 105 מיליון שקל, מצוין בדוחות כי "בתקופת הביניים קיבלה הקרן ערבויות אישיות לחוב מבעלי השליטה".

כמו כן, בימים אלה הקרן נערכת לרכישת אג"ח קונצרניות בשוק המשני, בדומה למהלך שנקטה קרן המנוף אוריגו. אפרופו כוונות ההשקעה של הקרן, ב-KCPSמציינים, כי "ייתכן שתיווצר הזדמנות להשקעה בחברות התואמות את מנדט קרנות המנוף בתנאים מסוימים, שייתכן שיתפתחו בשוק בחודשים הקרובים".

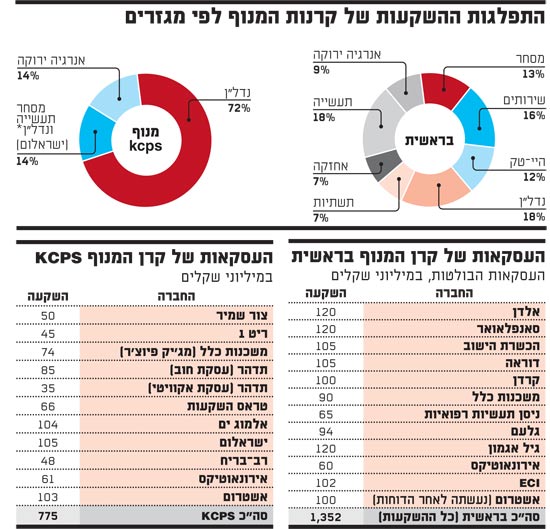

התפלגות ההשקעות של קרנות הנוף לפי מגזרים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.