תהליך של רכישת חברה הוא אף פעם לא פשוט. חיפוש ההזדמנויות, משא ומתן, ההסכמה על מתווה ומחיר העסקה, ואז מגיע חלק לא פחות קשה, של אינטגרציה. כשהסביבה הכלכלית מתנהלת באי-ודאות גבוהה כמו בימים אלה, התהליך קשה אף יותר. ואחרי הכול, נהוג לומר שהסטטיסטיקה מוכיחה שרוב המיזוגים והרכישות נכשלים בסופו של דבר.

אז איך בעצם כדאי לנהל את כל התהליך, ומה אסור לעשות? "גלובס" כינס חמישה אנשים שכבר ראו ועשו דבר או שניים בתחום המיזוגים והרכישות (M&A) לשיחה בנושא: נשיא חברה, עו"ד, רואה חשבון ושני בנקאי השקעות. והם אפילו הצליחו להסכים ביניהם על חלק גדול מהנושאים.

המשתתפים בפאנל היו רו"ח שלומי ברטוב, מנכ"ל פאהן קנה יועצים, חלק מפירמת רואי החשבון פאהן קנה, שהיא חברה ברשת Grant Thornton; עו"ד עוזי מור, שותף במשרד ליפא מאיר ושות' וראש המחלקה המסחרית; יאיר אפרתי, מנכ"ל דש אייפקס מיזוגים ורכישות; אורי יהודאי, נשיא חברת פרוטרום, שמייצרת תמציות טעם וביצעה חמש רכישות בשנה האחרונה; ואביבית פלג, מנכ"לית ינאי, פלג ושות', בית השקעות.

* איך צריך לנהל אסטרטגיית מיזוגים ורכישות בתקופת אי-ודאות?

פלג: "דווקא בשוק קשה הצורך לשרוד גדל, ולכן יש יותר הזדמנויות. מצד שני, חשוב תמיד להיערך מראש לתרחישים שונים. תקופה כמו היום היא טובה לחברות טובות, שעמדת הכוח שלהן מול חברות אחרות בתהליך עשויה להיות גדולה יותר".

מור: "בתקופות כאלה חשוב במיוחד להקפיד עוד יותר על תהליך בדיקת הנאותות, ולתת יותר דגש לשולי ביטחון גבוהים יותר למשקיע וליחסים פיננסיים. אני חושב שגם אם משקיעים בבדיקת נאותות, ומגיעים להסכם הבנות, אם עדיין לא מרגישים בנוח - לא לבצע את הרכישה".

ברטוב: "אמנם הסביבה מאתגרת, אבל יש הרבה הזדמנויות בארץ ובעולם. חשוב לתת יותר משקל לתזרים המזומנים ולרווחיות החברה הנרכשת, כדי שיהיה 'אוויר לנשימה' במימון".

אפרתי: "יש היום כוח גדול למשקיעים אסטרטגיים, לעומת משקיעים פיננסיים כגון קרנות השקעה ו-Buy Out. נוסף לכך, המצב מייצר הזדמנויות עצומות במקומות כמו מערב אירופה".

יהודאי: "מדיניות נכונה של מיזוגים ורכישות מתחילה מאסטרטגיה, של מה רוצים להשיג ולאן הולכים, שאסור לסטות ממנה. אחרי זה יש את נושא ההנהלה, שחשוב שתוכל לנהל ולרכוש, ואת נושא המימון. תחת מדיניות כזאת אפשר לנהל מיזוגים ורכישות גם בתקופת אי-ודאות.

"פופולרי לומר שבזמן כזה יש הרבה עסקאות, אבל לדעתי המצב הפוך: במשבר 2008-2009 היה יובש עסקאות בשל פערים בין קונים ומוכרים".

* הקביעה שרוב עסקאות ה-M&A נכשלות נכונה?

יהודאי: "לא".

אפרתי: "תלוי בעסקה. אם זה מיזוג בין שני גורמים שווים פחות או יותר בגודלם, אני חושב שזה נכון. מיזוגים כאלה לרוב לא משיאים תשואה. אם חברה של מיליארד דולר רוכשת חברה של כמה מיליונים, אז רוב העסקאות הן הצלחה. נוסף לכך, בעסקאות של קרנות Buy Out שיעור הכישלונות גבוה יותר מאשר אצל רוכשים אסטרטגיים".

יהודאי: "אני לא מאמין במילה 'מיזוג'. זאת רכישה. ובכל מקרה, מי שיודע מה הוא עושה ביום שאחרי, ולא אומר לעצמו 'הנה הזדמנות, נקנה ונראה מה יהיה' - סיכויי ההצלחה שלו גבוהים. גם אם זה לא מסתדר כמו שתוכנן, הנהלה טובה תוכל לתקן".

פלג: "רוב העסקאות נכשלות, גם אם הן לכאורה נראות מוצדקות כלכלית, בגלל הסיבה של ההיבט האנושי".

ברטוב: "כשלחברה הרוכשת יש הנהלה טובה ואסטרטגיה, והיא רוכשת בתחום הפעילות שלה או בתחום משיק, סיכוי גדול שהרכישה תצליח. אבל חשוב לשים לב להיבט המחיר. בזמן הגאות נקבעו מחירים גבוהים מאוד לפי תחזית שהעולם ימשיך להתנהג כמו קודם, וכשהעולם השתנה, לעסקאות כאלה קשה להחזיק מים, ולכאורה יש כאן עסקה שלא הצליחה".

יהודאי: "הרבה מהמחירים המופרזים הם לגמרי ענייני אגו של גברים. 'אני יותר גדול, אני אקנה' וכו'. בנקאי השקעות מתוחכמים יודעים לטפל בזה".

* מהם הכללים שלכם לרכישה מוצלחת?

יהודאי: "קודם כל בדיקה הכי מעמיקה של הנהלה, אנשים ותרבות, וכבר ויתרנו על רכישות בגלל פערים מסוג זה. כמובן שחשוב לבדוק גם טכנולוגיות והתאמה לפרמטרים של האסטרטגיה. הדבר הבא הוא לדעת מה תוכנית המיזוג שתופעל ביום הרכישה, ושכל אחד יידע את תפקידו בתזמורת. לי יש שני קריטריונים להצלחת רכישה: אם אחרי חצי שנה עובדי החברה הנרכשת לא עזבו, ולקוחותיה לא עזבו. כל השאר זה benefit".

מור: "חשוב שיהיה תיאום ציפיות. מאשימים את עורכי הדין שהם מפוצצים עסקאות, מהסיבה שאנחנו לוקחים את המו"מ ל'פינות' הבעייתיות. כשעושים תיאום ציפיות לפני החתונה איך נתנהג אחריה, המערכת עובדת בצורה הרמונית ומסונכרנת".

פלג: "אני בעד ליצור שקיפות במו"מ ולא לשמור קלפים קרוב לחזה, כדי ליצור מראש שותפות בין הצדדים. חשוב גם לשמור על מומנטום, שהמו"מ לא יתמוסס. ויסלחו לי עורכי הדין, אבל אני חושבת שקודם חשוב לטפל בהיבטים העסקיים ורק אחר כך במשפטיים".

אפרתי: "הצלחת רכישה נקבעת במוכנות של הרוכש ואם יש לו צוות מתאים. נוסף לכך, לפי מחקר של מקינזי, מה שקובע את ההצלחה הן הפעולות ב-100 הימים הראשונים שאחרי העסקה - טבע היא אלופת העולם בזה וגם פרוטרום נהדרת. חשוב שתהיה משנה סדורה. חברה שלא תעשה מה שצריך בתקופה זו, אחר כך יהיה לה קשה מאוד לתקן".

ברטוב: "לכך צריך להיערך כבר בבדיקת הנאותות. לחברה לפני רכישה יש נטייה 'להתייפות'. הבדיקה צריכה לא רק לראות שבאמת הכול בסדר בחברה, אלא גם ללמוד, לגלות נקודות בעייתיות ולגבש בהתאם תהליך עבודה לתקופה שלאחר הרכישה".

אורי יהודאי, הרכישות של פרוטרום מגיעות מחיפוש אקטיבי שלכם או מהזדמנויות שצצות וחברות שמציעות עצמן לרכישה?

יהודאי: "במשך שנים ההזדמנויות הגיעו אלינו, אבל כיום, רוב הרכישות הן יוזמות שלנו. אני חושב שצריך להיות פרואקטיבי, לצוד ולא לדוג. לדעת מה אני רוצה, ללכת על זה ולא לחכות שמישהו יציע לי".

* בתקופה האחרונה היו כמה עסקאות בתוך ישראל, בתחום ההיי-טק: צ'ק פוינט רכשה את דיינסק, אלווריון את וויביון, וסאפיינס התמזגה עם עידית ו-FIS. זאת מגמה או מקרה?

מור: "בתחומים תחרותיים, ויש לא מעט כאלה בישראל, הגברת התחרות ושחיקת המרווחים מקנה יתרון לגודל. חברות מסדר גודל בינוני רוצות לרכוש כדי להגיע למסה קריטית שתאפשר להן לשרוד, וחברות גדולות ממשיכות 'לבלוע' את הקטנות".

* מה ההבדלים המרכזיים בין עסקה בתוך ישראל לעסקה עם חברה מחו"ל?

פלג: "בישראל זו ביצה, כולם מכירים מהצבא ומרגישים בנוח אחד עם השני".

אפרתי: "ההבדל המרכזי הוא כמובן עניין התרבות. בין ישראלים אין פערי תרבות, רק 'מכות רצח' על המחיר. כשיש 'גויים' זה שונה. האמריקנים למשל מאוד ענייניים ומקצועיים".

ברטוב: "להערכתי עסקאות בינלאומיות יהפכו ליותר ויותר משמעותיות, על רקע ועדת הריכוזיות. חברות ישראליות גדולות יצטרכו למכור ויגיעו רוכשים מחו"ל, ובמקביל הישראליות יחפשו צמיחה ויצטרכו לצאת לחו"ל. יש פערים גם בעולם החשבונאי, אפילו שלכאורה זו שפה אחידה. חשוב להכיר את השוני ברגולציה הכלכלית בין חברות".

מור: "באופן כללי, עם גורמים זרים זה יותר קשה. בדיקת הנאותות לוקחת יותר זמן, התקשורת יותר פורמלית - הם יותר מנומסים ולפעמים לא קל להבין את המסר - ואני חושב שגם סיכויי ההצלחה קטנים יותר".

יהודאי: "ובכל זאת עושים עסקאות עם חו"ל, כי יש פה רק 7 מיליון אנשים ומרכז העולם הוא לא פתח תקווה. עסק שרוצה להיות גלובלי חייב לקפוץ למים, בצורה מושכלת. חשוב שיהיו יותר חברות גלובליות שמנוהלות מכאן, ורכישות הן כלי חשוב לכך, גם אם לא קל".

ברטוב מספר על עסקה שבה טיפל, שנפלה על הבדלי תרבות ומנטליות. "בדיעבד, הרוכש הפוטנציאלי היה מרוצה מהכישלון, כי העסקה הייתה בטורקיה ומאז היו שינויים גיאופוליטיים. בכלל, אני חושב שלא צריך להצטער על עסקאות שלא נעשו".

* עד עכשיו דיברנו מנקודת המבט של הצד הרוכש. מתי מגיע הזמן להירכש?

פלג: "בחברה משפחתית, המעבר הבין-דורי הוא משמעותי בשאלה זו".

ברטוב: "חברות שמגיעות להחלטה אסטרטגית שהן רוצות להירכש, צריכות להכין את עצמן. יש תהליך פנימי של בדיקת נאותות שהחברה עצמה מבצעת, ומציגה למשקיעים פוטנציאליים. בתהליך כזה היא רואה איפה נקודות הכשל שלה".

יהודאי: "גם אם הוחלט להירכש - אם אתה מנהל נכון את התהליך, יש לך אורך נשימה ואתה מאמין בעסק - אז לא תהיה בלחץ, ותחכה לרוכש ולמחיר מתאימים".

אפרתי: "הניהול של התהליך חשוב מכיוון שחברה שמתנהל לגביה מו"מ והוא מתפוצץ, נוצר לה נזק משמעותי. זו מהומה לעובדים, נוצר רעש והמורל נפגע".

אילו מגמות צפויות בעתיד

מה המגמות הצפויות בתחום ה-M&A ב-2012? מור מצביע על בעיית המימון. "מגמה שכבר התחילה וצפויה להימשך היא של צמצום מסגרות אשראי בבנקים, שמוביל למעבר לאשראי חוץ-בנקאי שהוא יותר יקר. ובשונה מהעבר, מעמידי האשראי החוץ-בנקאי גם דורשים יותר ביטחונות".

ברטוב: "היום הקובננטים יותר משמעותיים והעסקאות הופכות למורכבות יותר, כדי לכלול מנגנוני הגנה למשקיעים. באופן כללי, אני מעריך שיהיו יותר עסקאות בהיקפים נמוכים יותר, וחלקן יהיו בהחלפת מניות. להערכתי יהיו יותר חברות בינוניות בגודלן שיהפכו לשחקניות M&A, והפעילות מול חו"ל תגדל".

יהודאי: "בעיית המימון מהותית ותשפיע גם על ישראל. מצד אחד יש חברות שחייבות לממש נכסים, ומצד שני, אם אין לרוכשים פוטנציאליים כסף זמין, זה לא יעזור. השאלה איפה יהיה האיזון. עבור קרנות פרייבט אקוויטי ומשקיעים אסטרטגיים שיש להם מספיק כסף, זה זמן נכון למהלכים אסטרטגיים לטווח הארוך".

פלג: "יהיו יותר חברות שירצו להירכש. השאלה היא איך ההנהלות והבעלים יתאימו את עצמם למה שקורה בעולם ויקבלו החלטות רציונליות. מהכיוון השני, יהיו פחות גופים שיכולים לממן את הרכישות האלה".

אפרתי: "זה תלוי בסקטור. בטכנולוגיה נשמרת רמת ההשקעות; ספציפית בישראל, אני צופה גל גדול של עסקאות בתחום הגז והנפט. בסקטורים אחרים יהיו פחות עסקאות. לישראלים שרוכשים בחו"ל - יהיה פוקוס גדול במערב אירופה; יש שם נכסים מצוינים שנמכרים במחירי סוף עונה בגלל קשיים שלא קשורים ישירות אליהם".

ברטוב: "חברות ישראליות בתחומים מסורתיים כמו קמעונות, מזון ומשקאות, שהשוק שלהן נהיה קטן בגלל הרגולציה, יצטרכו לצאת לחו"ל. בתחומי הטכנולוגיה ישראל נשארה אטרקטיבית, וגם בקלינטק".

איך לבחור בנקאים ועו"ד?

תעשיית ה-M&A מפרנסת גופים רבים, שמתחרים על כמות מוגבלת של עסקאות. איך חברה צריכה לבחור עם איזו פירמת עו"ד כדאי לה לעבוד, ועם איזה בנק השקעות? יהודאי מסביר: "זו למעשה שאלת הערך המוסף. שמעתי כל כך הרבה שרלטנים וקשקשנים שמצטטים ספרים בנושא, ומי שלא מתמצא עלול להתרשם מהמילים הגבוהות. צריך להאמין בעצמך ובמה שאתה יודע, שזה בדרך כלל יותר מהבנקאים, כדי לא להיגרר אחר כך ללחץ על מחיר, קצב או סוג העסקה. לכן חשוב לבחור את מי שנותן לך ערך מוסף - לפי הבן אדם, לא לפי שם הארגון בו הוא עובד".

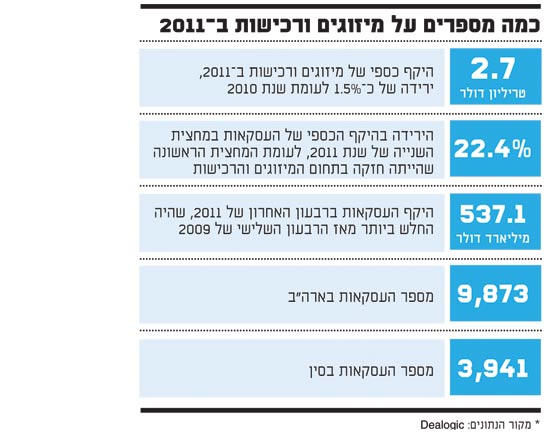

כמה מספרים על מיזוגים ורכישות ב 2011